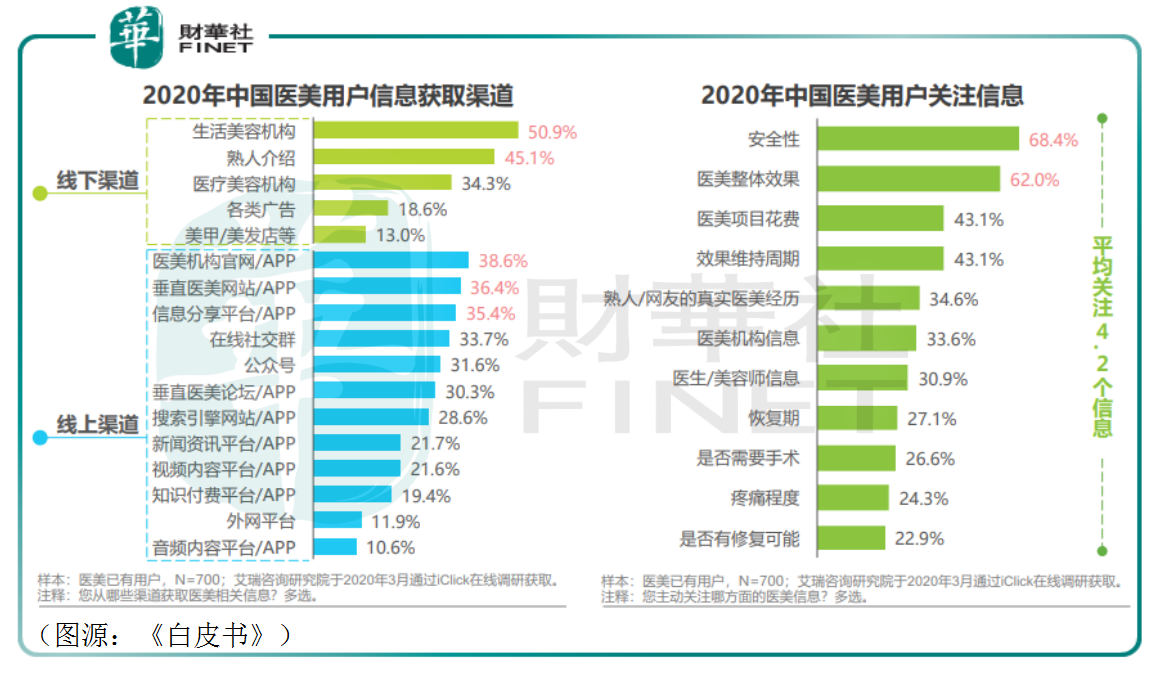

艾瑞咨询发布的《中国医疗美容行业洞察白皮书2020年》(以下统称《白皮书》)显示,医美用户信息获取渠道TOP5分别为生活美容类机构、熟人介绍、医美机构官网/APP、垂直医美网站/APP及各类信息分享平台。

根据艾瑞咨询研究院的在线调研结果,36.4%的受访医美用户通过垂直医美网站/APP获取信息,比例在所有渠道排第四。

另外有调查数据显示, 2020年中国医美服务行业机构平均单位获客成本为3000元-5000元人民币,医疗美容行业推广及营销费用占医疗美容服务收益的平均比例约为21.9%。

医美机构不吝大支出投入营销,对应医美用户有从垂直医美社区平台获取信息的习惯——连通医美机构与医美用户之间的细分行业互联网医美由此诞生。

其中的佼佼者当属2019年5月在纳斯达克上市的新氧(SY.US)。根据弗若斯特沙利文2018年调查显示,就内容浏览量、每名用户日均消耗时间和促成交易额而言,新氧均在互联网医美垂直领域中排第一。根据新氧CEO金星自己公布的数据,2019年新氧APP在所有医美类垂直APP的市占率为86.1%。

新氧是金星的第三个创业项目。自称小镇青年的他曾创办国内最早的社交式购物分享社区和女性购物分享社区,同赛道的竞品的是今天的小红书和蘑菇街、美丽说。可惜金星入局的时间不是太早就是太晚。直到2013年成立新氧,金星才真正稳稳地把握住了风口。

2019年5月2日,成立仅六年的新氧在纳斯达克上市。上市当日,发行价为13.8美元的新氧盘中股价一度冲上19.88美元,至收盘公司股价收报18.2美元,大涨31.88%。

然而,这几乎就是新氧上市至今在股票市场的巅峰。当年5月6日,新氧盘中曾创下22.8美元的迄今历史新高。之后公司股价便是一路阴跌,至今年7月6日收盘,新氧股价跌剩8.88美元。

作为医美机构最重要的互联网营销渠道,新氧背靠的是爆发式增长的中国医美行业。雷军说过,在风口之上,猪也能飞起来——新氧为何却一直贴地飞行,只做一只特立独行的猪?

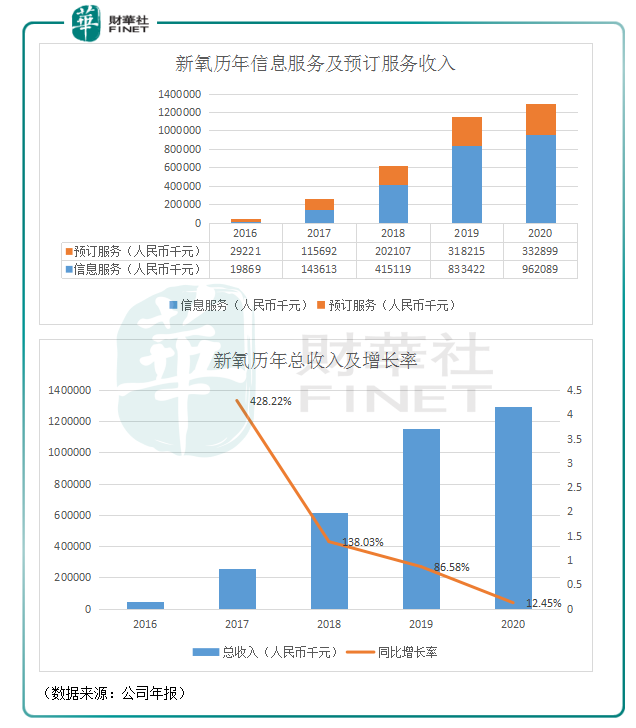

新氧旗下有两个信息平台,即网站和APP,平台变现主要通过信息服务和预定服务完成。

信息服务主要指平台为医美机构提供介绍以扩大其客户规模的服务,该等介绍主要出现在平台页面及横幅,以图片、视频或链接方式呈现。信息服务收费模式有三种:一种是固定每日信息展示收费;第二种是按每次点击收取合同约定金额;第三种是按社交媒体账号每篇文章固定收费。

预定服务收入则是指用户通过平台预约医美服务,医美机构提供相关服务之后,新氧在医美机构提供服务价格基础上收取固定比例的费用。一般新氧会在用户到医美机构就诊之后收取该等预定服务收入。

2016年至2020年,新氧信息服务收入由1986.9万元增9.62亿元;预定服务收入则由2922.1万元增至3.33亿元。公司总收入增速则从2017年开始呈下滑趋势,至2020年收入增速跌至12.45%。

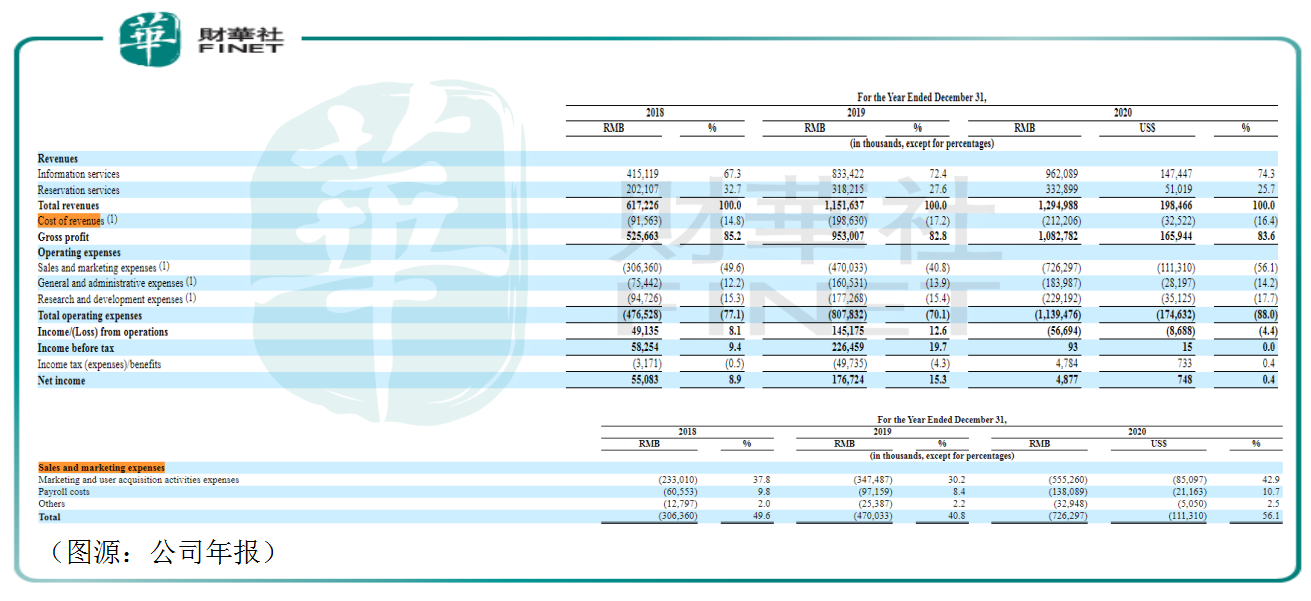

新氧收入成本主要包括薪酬成本、活动组织成本、服务器及带宽成本、第三方支付处理费用及税项附加费、租金及其他直接成本等。该部分成本费用增长相对稳定,因此新氧过去三年毛利率波动不大,分别为85.2%、82.8%及83.6%。

高毛利的新氧同样需要获得更多的B端客户以维持自己的经营规模增长,因此其经营费用中营销费用占比一直较重。过去三年,平台营销费用率分别是49.6%、40.8%及56.1%。营销费用中占比最大的则是营销及获客活动费用,2018至2020年该部分费用占总收入比例分别为37.8%、30.2%及42.9%。

占总收入比例在五成左右的营销费用令新氧毛利率虽高,但最后的净利润率并不高。过往三年,公司经营利润率分别为8.1%、12.6%及-4.4%;利润率分别为8.9%、15.3%及0.4%。最近年度统计期间2020年,新氧净利润只有487.7万元,同比下滑97.2%。

从历年收入及费用项目变化趋势来看,2020年公司总收入增速大幅放缓以及营销费用较大幅度增加是造成其净利润滑坡的主要原因。新氧表示,去年的新冠疫情令平台手术交易额下滑,付费用户数量仅小幅增加,因此平台收入增速出现大幅下降。同时,为在逆市中获得更多用户,新氧不得不加大营销力度,故导致去年公司经营业绩全线下滑。

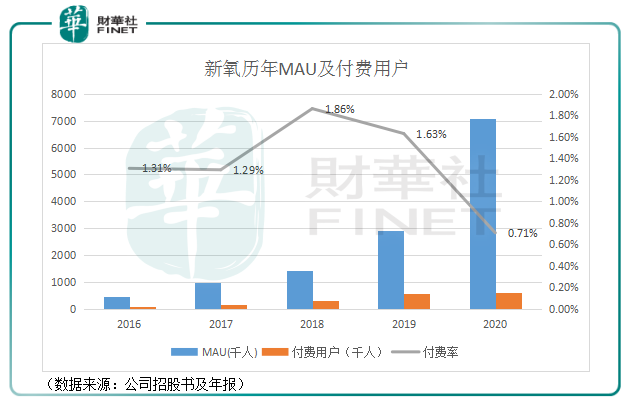

而要看新氧的高额营销投入获客成果,可以从移动端MAU和付费客户及付费医美机构数量变化判断。

从历年新氧APP的MAU及付费用户数量来看,2020年平台MAU由前一年的不到300万大增至超过700万,然而付费用户(即在平台预约医美服务用户)数量只出现小幅增长,导致同期用户付费率从1.63%下滑至0.71%。

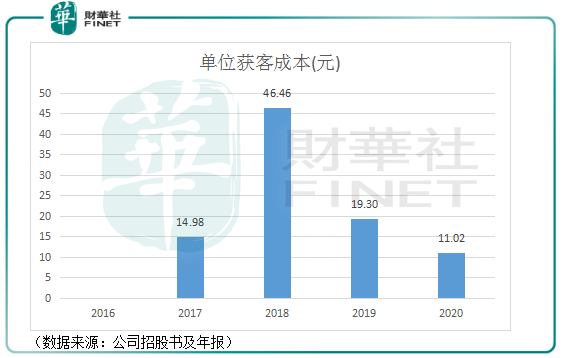

再结合医美移动端每年MAU增量及公司获客活动投入计算得出的单位获客成本,2020年新氧单位获客成本只有11元,远低于2019年的19.3元,因此新氧2020年业绩下滑并不能说明公司营销投入没有取得显著效果,只是疫情之下用户在平台付费意愿显著下滑,导致其收入增长不如预期。

正常情况下,若新氧平台用户付费意愿在今后几年内出现反弹并恢复至于正常年间水平,公司预约收入增速将有望从底部反弹。

而之后,新氧的成长天花板可能仍会很高。

根据弗若斯特沙利文统计,2014年医美机构于互联网医美垂直平台的获客支出占其获客支出的比例只有0.9%。至2018年,该比例上升至7.0%。预期至2023年,医美机构会将其获客支出的25.6%投入到垂直互联网医美平台。

以上三个年份,医美机构对应在互联网医美平台的获客支出分别为6450万元、13亿元及126亿元。2018年至2023年间互联网医美平台获客支出复合年增长率将为58.2%。

按新氧在互联网医美行业市占率在2023年为70%计算,公司2023年总收入将为88.2亿元,为2020年公司信息服务收入9.62亿元的9.2倍——即是说,在未来三年间,新氧在信息服务收入方面还有超过八倍的增长空间。

从另一个角度看,新氧移动端MAU对应的是公司预定服务的潜在客户规模,但无论是信息服务还是预定服务,其收入的直接贡献方都是B端的医美机构。

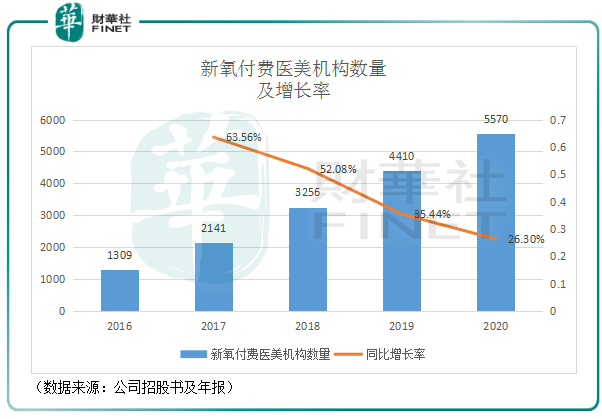

新氧将其平台上有支付信息服务及/或预定服务的医美机构归类为付费医美机构。按照历年付费医美机构数量统计,截至2020年新氧的B端付费客户数量为5570家,同比增长26.3%。 2019年,新氧B端付费用户数量为4410家。

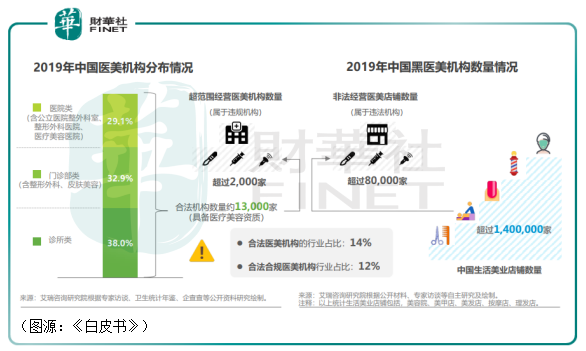

根据《白皮书》统计,2019年中国合法医美机构数量约为13000家,占行业比例为14%。因为黑医美无法进入新氧平台作宣传,这13000家正规医美机构大致就是新氧可服务的B端客户规模。而在同年,新氧的B端付费用户数量是4410家。假定行业正规医美机构数量不变,新氧可获取的B端客户仍有两倍之多。

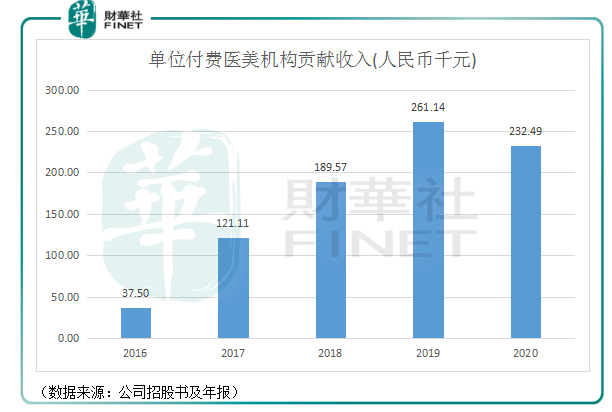

从B端付费用户“价”的维度来看,2016年新氧每家付费医美机构贡献的收入只有3.75万元,而至2019年单位付费机构贡献收入增至26.1万元。2020年该数字有所下滑至23.2万元,原因可能是医美机构在垂直互联网医美广告投放意愿及C端用户通过平台预约医美服务意愿双双发生下降(体现为上文提到C端用户付费率下降)。

后疫情时代随着新氧B端和C端用户付费意愿若能逐步恢复,则公司B端单位付费医美机构贡献收入从今年开始较大可能会扭转下滑趋势,重新取得增长。

如果弗若斯特沙利文对行业预测属实,未来几年间新氧在信息服务收入还数倍增长空间。而在预约服务方面,平台去年的C端用户MAU已超700万,对应付费率不足1%,若未来该其付费率恢复至正常水平,其预约服务收入亦会有较大增长空间。

总而言之,爆发式增长的医美行业,可以给予新氧的天花板很高。

对于互联网医美龙头新氧而言,其营收增长前景最大的不明朗因素不是行业天花板,而是其市占率能否维持当前的绝对领先地位。

从历年付费医疗机构数量看,新氧的B端付费用户数量同比增速已连续四年发生下滑。在互联网医美赛道,新氧的对手已不仅是垂直类互联网医美竞品,还有京东健康等综合性的平台。上文估算新氧在2023年信息服务收入为2020年9倍的预测一个重要大前提是公司2023年在互联网医美行业的市占率为70%——但谁可以保证三年之后这可以成真呢?

从议价能力看,新氧2018年至2020年新增贸易应收款及应收第三方支付平台款项只分别占当年公司总收入的1.13%、1.66%及2.73%,证明公司对其B端客户的议价力较高。

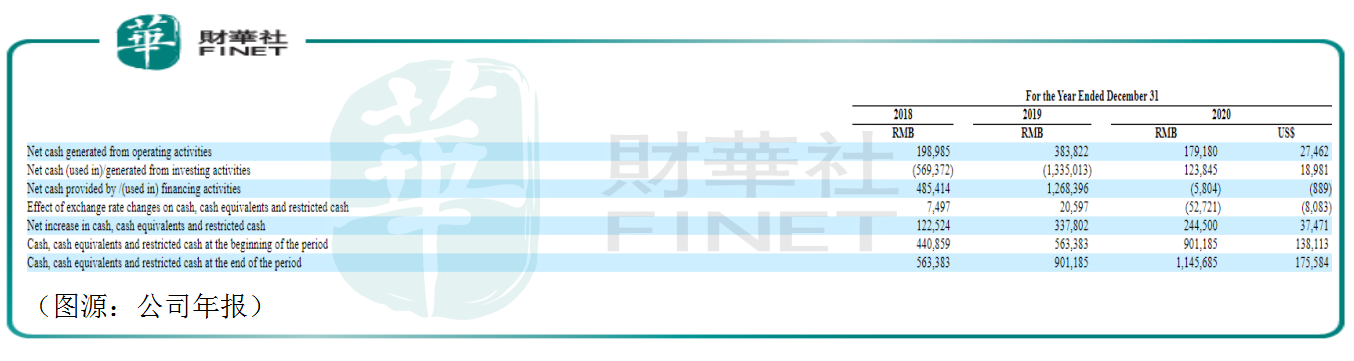

从现金流看,新氧过往三年经营活动均产生现金净流入,截至2020年末现金、现金等价物及受限现金总额为11.45亿元,当期公司流动负债总额为5.7亿元。这说明新氧去年虽然经营业绩下滑,但其资金面上并不存在太大压力。

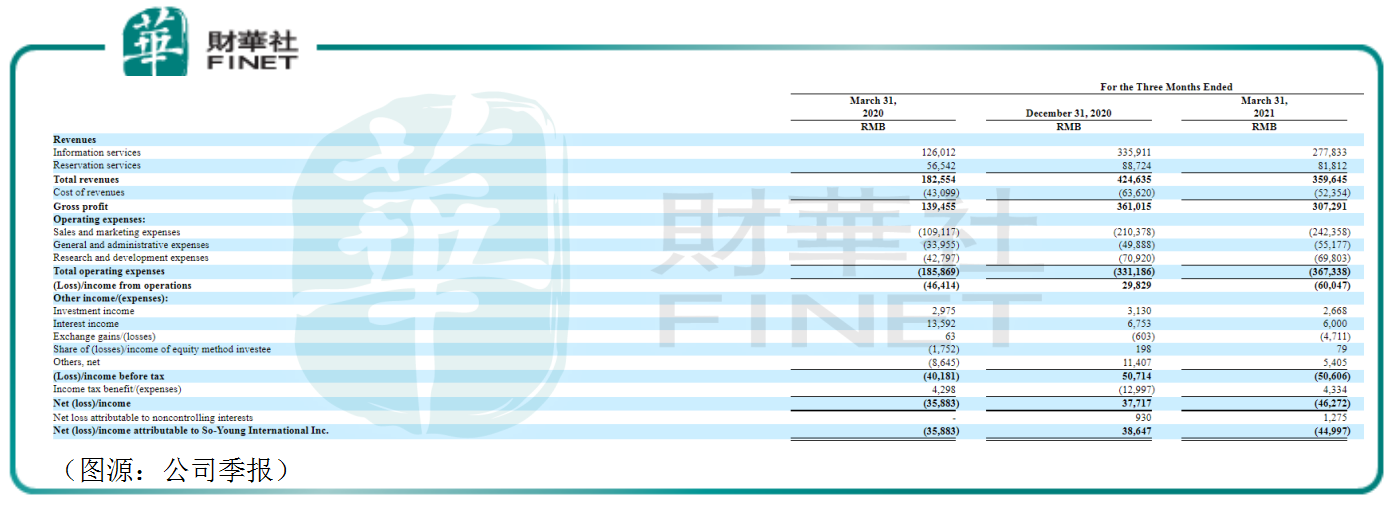

根据新氧最新今年第一季业绩报告显示,公司录得总收入3.6亿元,同比增长97%;净亏损463万元,较去年同期的净亏损359万元有所扩大。第一季内新氧的毛利率为85.4%,然而营销费用率则上升至67.3%,导致公司最终录得亏损。

期内,新氧MAU为840万,同比增加101.0%;C端付费用户为17.3万,同比增加123.3%。由此计算得出C端用户的付费率(按季内付费用户/MAU*3计算)为0.68%,较去年全年付费率再有下降。信息服务业务对应B端付费医美机构数量则为2191家,同比增长 17.7%。

从第一季业绩看,新氧似乎正处于战略性亏损阶段,营销费用率不断上升,但同时移动端MAU亦大幅增长。

同比美股市场上同在“战略性亏损”阶段的中概公司,新氧的市销率为4X,低于B站和拼多多(分别为20X及12X)。新氧和B站、拼多多两个平台在用户、营收规模均不在一个量级,故估值(市销率)更低属正常情况。

对于背靠风口医美行业的新氧而言,公司暂时性的亏损并不值得太大忧虑,更值得留意的是平台在抢占了足够的活跃用户之后,能否将其转化为付费用户及进一步提高单位B端付费医美机构贡献的收入。

如果新氧诚如外界预期,能充分变现蓬勃发展的医美行业,其前方将是一片灿烂的春天。

作者:燕十三

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号