2021年7月9日收市之后,央行宣布于2021年7月15日下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构),下调之后,金融机构的加权平均存款准备金率为8.9%。

央行有关负责人在答记者问时表示,目前稳健的货币政策取向没有改变,银行体系流动性总量仍将保持基本稳定,不搞大水漫灌,目的是优化金融机构的资金结构,提升金融服务能力,以更好支持实体经济。

央行负责人指,此次降准降低金融机构资金成本每年约130亿元,通过金融机构传导可促进降低社会综合融资成本。值得注意的是,这次降准为全面降准,除已执行5%存款准备金率的部分县域法人金融机构外,对其他金融机构普遍下调存款准备金率0.5个百分点,降准释放长期资金约1万亿元。

这或释除了市场的疑虑。早前有市场人士担心降准仅为面向中小企业的小规模降准,而导致银行股大跌。

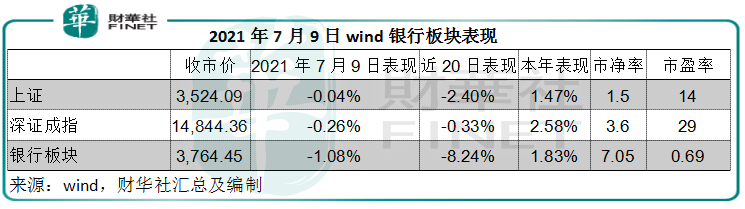

2021年7月9日,A股上市银行股几乎全线下挫,Wind的数据显示,银行板块单日下跌1.08%,远远跑输大市,相比之下,上证单日跌0.04%,深证成指跌0.26%。

汇总A股市值最高的二十家上市银行,年初至今的平均涨幅为5.23%,中位数为2.68%,近一个月的表现平均值为-4.88%,中位数为-3.87%,明显跑输大市。

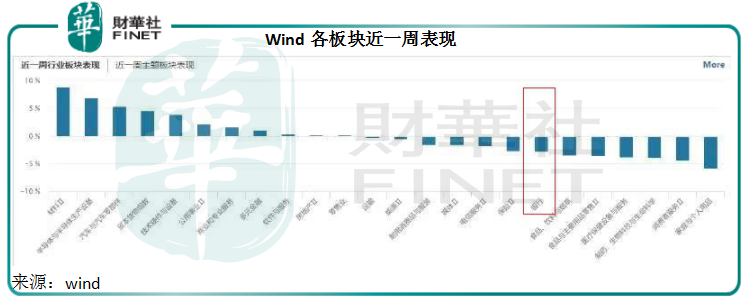

见下图近一周银行板块表现。

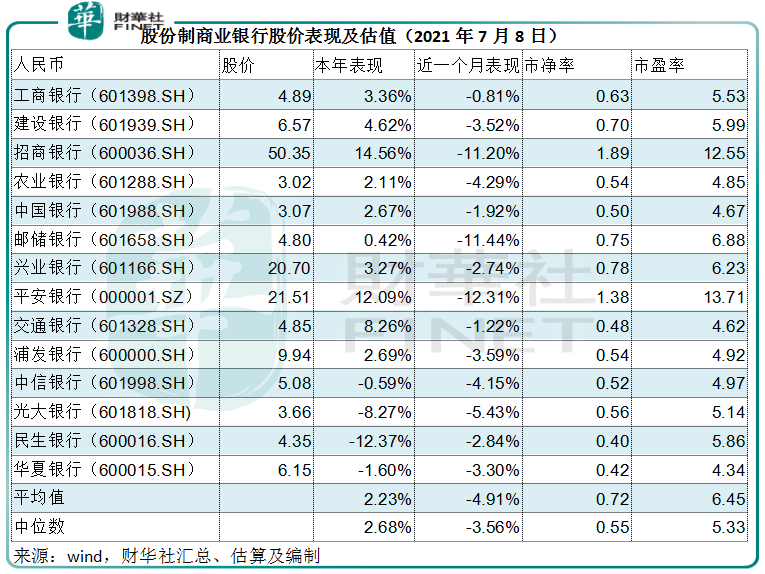

股份制商业银行中,招商银行(600036.SH,03968.HK)和平安银行(000001.SZ)今年以来表现最好,也因此在最近一个月表现最差,这两家银行年初至今累计涨幅分别为14.56%和12.09%,但近一个月却分别下跌11.20%和12.31%。

相对来说,它们的估值也是股份制商业银行中的最高,或与其净利息收益率较高而不良贷款率相对较低有关。

招商银行2020年的净利息收益率(NIM)为2.49%,平安银行则为2.53%,相对来说,国有四大银行+邮储银行(601658.SH)+交通银行(601328.SH)期内的净利息收益率介于1.57%至2.42%之间。

2021年第1季,招行的净利息收益率较上季提高10个基点至2.58%,平安银行则达到了2.87%。

不良贷款方面,招行2021年3月末的不良贷款比率为1.02%,平安银行为1.10%,而国有四大银行的不良贷款率介于1.30%至1.58%之间,邮储银行最低,只有0.86%,交通银行则为1.64%。

所以这两家商业银行的较高估值有理有据。

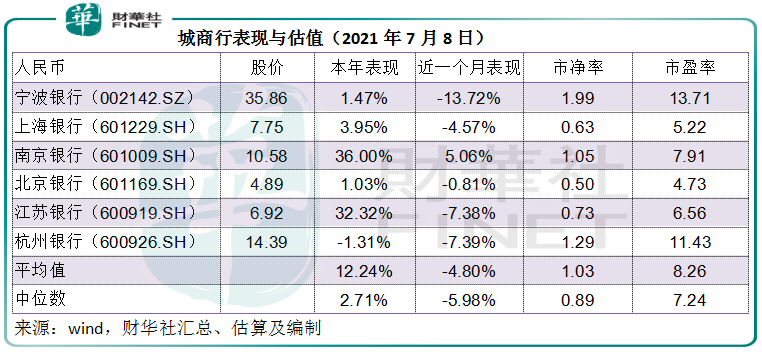

城商行中,年初以来股价表现最好的是南京银行(601009.SH)和江苏银行(600919.SH),累计涨幅分别达到36%和32.32%,或与其较佳的第一季业绩有关。

南京银行和江苏银行2021年第1季扣非归母净利润分别按年增长8.62%和20.65%,同时它们的估值较低,市盈率分别为7.91倍和6.56倍,市净率分别为1.05倍和0.73倍。

不过近一个月表现参差,南京银行仍保持涨势,升5.06%,但江苏银行却下跌7.38%。

市场目前对银行股的担忧主要有几个方面:1)扶持中小企业,发展普惠金融可能导致息差缩小;2)资产质量下降,不良贷款增加;3)降低企业成本将导致银行的非利息收入减少。

先来看不良贷款。截至2021年3月31日,20家A股市值最大银行,不良贷款率都没有出现上升,除了工商银行(601398.SH)、建设银行(601939.SH)、宁波银行(002142.SZ)和南京银行(601009.SH)持平外,其余16家商业银行的不良贷款率都有所下降,降幅介于0.01-0.16个百分点。

此外,截至2021年3月31日,除交通银行稍微下降0.45个百分点外,其余19家最大银行的拨备覆盖率均有所提升,且都在140%以上,符合监管要求。

由此可见,不良贷款率和拨备覆盖率都保持在健康水平,而且有所改善,应可为业务的扩大提供安全垫。

发展普惠金融一直是这几年的重要发展事项,目前这20家大型商业银行的普惠金融贷款都在逐年提高,但从以上的不良贷款和拨备覆盖率可以看到,潜在风险仍在可控范围,这些银行或可通过专业的风险管理兼顾业务扩张与风险控制。

招商银行就是很好的例子。

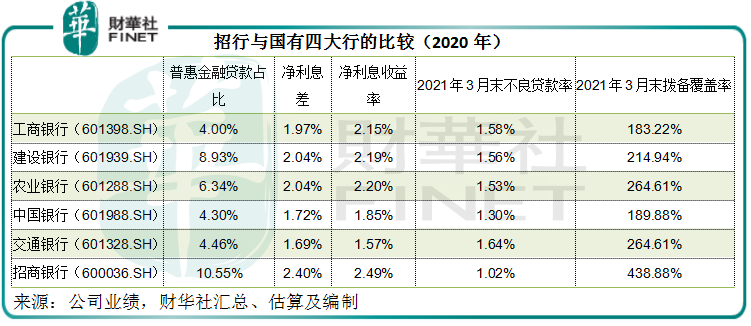

2020年,招行的普惠金融发放贷款额达到5307亿元,占其贷款总额的10.55%,比例高于工行、建行、农行、中行、交行的4%、8.93%、6.34%、4.3%和4.46%。

普惠金融服务的利率一般较高,加上零售业务的优势,招行的净息差和净利息收益率也高于国有四大行和交通银行,且不断扩大,该行2021年第1季净息差和净利息收益率分别较上季上升11和10个基点。

但是,招行的不良贷款率是大伙中的最低,拨备覆盖率却是最高,由此可见,在扩大业务的同时有效控制风险并非没有可能。

所以,扶持中小企业未必是一件坏事,风险与回报历来相辅相成,要提高回报不无风险,关键是风控是否到位、管理是否有效。

最近央行副行长透露,2020年我国银行业减费让利3568亿元,同比增长40%,完成金融系统向实体经济合理让利1.5万亿元的目标。

目前股份制商业银行的大部分收入依然来自利息服务。2020年,A股市值最高的20家大型银行总收入同比增长5.43%,至5.12万亿元(单位人民币,下同),其中净利息收入占了74.79%。

尽管2020年银行业实现减费,这二十家大型银行的手续费及佣金净收入依然保持增长,同比增长6.85%,至7751.3亿元,占总收入的比重由2019年的14.93%提高至15.13%。由此可见,减费不一定导致银行的收入下降。

让利惠民,或有利于提升服务、增加收入。

降准实锤,靴子落地,而且央行发出信号“稳健货币政策取向没有改变”,相信能释除市场疑虑,或许可以为近日备受沽压的银行股解一解围。

整体来看,降准释放资金和稳定流动性,引导资金到中小企业,应有利于实体经济,而实体经济的发展也将反哺银行业,推动银行业发展,更长远来看是双赢局面。

不过,目前市场钟情于锂电、半导体、稀土等热门板块,对没有故事可说的银行板块或许仍提不起劲。

毛婷

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号