2021年已过去四分之三,全球资金流动性依然活跃,IPO市场欣欣向荣,三个全球最活跃的新股市场保持稳健增长。

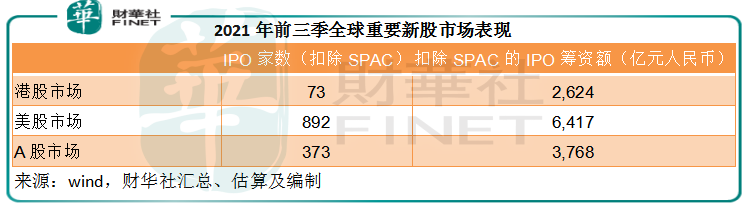

2021年前三个季度,美股市场是全球筹资规模最大的新股市场,有1343家IPO企业,筹资额达到2290.21亿美元(约合人民币1.48万亿),同比增长1.5倍。

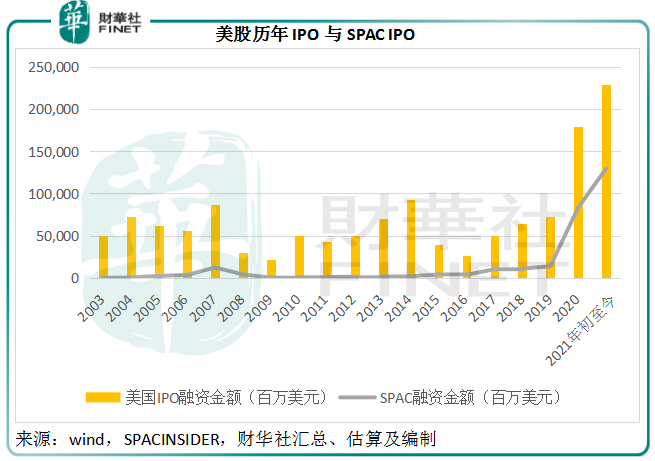

但值得注意的是,“先上车后买票”的空白支票公司(SPAC)占了大半。期内,以SPAC形式IPO的交易有451宗,筹资额达到1294.5亿美元,相当于美股IPO融资额的56.5%。

扣除SPAC交易,美股IPO筹资规模为995.7亿美元,约合人民币6417亿元。

今年前三季,A股市场的IPO有373宗,筹资额达到3768亿元人民币,较上年同期增长5.93%;港股市场有73宗IPO,筹资额同比增长33.65%,达到3169亿港元(约合人民币2624亿元)。

为何美股IPO活动如此活跃?

三大原因推动了美股市场新股市场的强劲增长:

充裕的全球流动性。欧美量化宽松措施依然发着余威,尤其美国2020年为市场提供无限流动性,加上疫情期间欧美国家为民众提供补贴,以及线上交易平台和投资社区的发展让散户尽情参与到资本市场的狂欢之中,带动股市节节攀升。

股市一再刷新高位纪录,大大推高上市企业的估值,吸引了许多原本作壁上观的私营企业股东下海,趁着大牛市卖一个好价格,推动了IPO活动的大幅上升。

纽约证券交易所和纳斯达克交易所为SPAC大开绿灯,吸引了更多投机资本的涌入,也让许多不够格的初创企业能够以最快的速度改头换面,投入资本的狂欢。

见下图,2020年以来,美股的SPAC IPO筹资额大幅上升,占IPO筹资规模的比例也由五年前不到20%,上升至今年的56%以上。

然而,笔者认为美股IPO的狂欢在接下来的第4季以及2022年或不可持续。

美股IPO狂欢或难以持续?

IPO,首次公开上市,指的是一家原本为私人所有的公司出售旧股或新股引入公众股东,上市筹资。

这些私人股东为什么要将本来独占的企业利润拱手相让?作为为自己争取最大利益的理性人,必然是因为上市能带来比不上市大得多的利益:要不亟需资金,要不可以获得比自己心理价位更高的估值。

从强劲的IPO交易和飙升的SPAC数据已经可以看出,比公众更加了解企业内幕消息的旧有大股东纷纷让利,或意味着这个市场的估值已经高出他们的心理价位。但资金并非无限,估值不可能无限度上涨,当到达极限,这种趋势将不可持续而扭转。

外部因素的影响将加快钟摆的回荡,这包括最近的美债上限问题不获解决,令不确定风险增加,另一方面,美联储对于何时缩小买债规模和货币政策转向的态度暧昧,助长了长尾风险的累积。

不论美联储何时表态,最终或指向一个结果——全球无限流动性的结束。资金收紧,成本上升,对资本回报率的期望自然上升,而估值已偏高的美股潜在回报空间已不大,其吸引力下降,将驱使资金出逃,寻找更安全、潜在回报更大的资产。

资金向东流?

回顾这三个季度,东西方资本市场有同步性,也出现了显著的差异:

相同的是,东西方监管机构都意识到大型互联网企业在垄断、数据安全上突显出的问题,而纷纷采取措施作出补救。

国庆期间,腾讯(00700.HK)、阿里巴巴(09988.HK)、银联等实现互联互通,成为佳话。

与此相对应的是,欧美等国早已针对Facebook(FB.US)、亚马逊(AMZN.US)、苹果公司(AAPL.US)采取各种反垄断和确保用户数据安全措施,但收效甚微,这些巨头依然我行我素。刚刚,Facebook系全线社交媒体集体宕机6小时以上,可能出现数据泄露,全球用户对此却无可奈何。

可见,在执行力度和有效性方面,我国更胜一筹。

我国有预见性地采取措施缓和产业不利于发展的问题,这对部分行业带来必然的阵痛,但却是保障用户和企业未来可持续发展的必要之举,所以一些前期发展得过快的上市企业按下了急停按钮,也导致它们的市值大幅回撤。

大洋彼岸,这两年的量化宽松政策和全民炒股热潮,让大家都认为自己不会是音乐停下时找不到凳子的倒霉蛋,助长西方股市不断冲高,泡沫不断膨胀,即使在高位亦不觉寒。

这造就了当前东西方市场表现的差异:西方股市节节攀升,风险上升的同时回报空间却在缩小,所以风险回报之间的关系呈倒挂——聪明的投资者应该意识到,随着资产价格的上涨,买入成本膨胀,见顶风险上升,潜在获利空间其实是在缩小。

东方股市却相反,对产业重新定向,更有利于行业的可持续健康发展,而前期的抛售则为见底反弹积累动力,或吸引获利资金向东,这对于疫情后经济发展更快的亚洲市场无疑是机遇。

港股市场或处于有利的位置

港股市场近年推出多项举措吸引新经济企业、未盈利生物医药公司以及二次上市企业来港上市。

2021年前三季,上市新规的影响力进一步扩大。期内,有12家未盈利生物医药公司在港交所上市,筹资规模占了9.2%;同股不同权新上市公司有7家,包括快手-W(01024.HK)、百度集团-SW(09888.HK)等,筹资规模相当于总筹资额的49.26%;第二上市公司有4家,筹资规模相当于总筹资额的22%;除此以外,中概股小鹏汽车-W(09868.HK)和理想汽车-W(02015.HK)更选择港交所作为主要上市市场。

由此可见,尽管前三个季港股上市规模不如A股和美股,但港交所的上市新规正逐渐发挥作用,吸引着越来越多企业选择其作为上市地。最近港股市场就SPAC进行咨询,或引入港版SPAC,这对于资金和企业来说,无疑是机遇。

相对于A股市场,港股市场自有风格——便于国际资金的流动,能与A股互联互通,一方面吸引外资进来,另一方面也方便国内企业招徕国际投资者。

更为重要的是,港股市场能够为中概股的回流提供一个专业、便利的驿站,解决一些技术问题。

笔者根据Wind的数据估算,目前在美股上市的中概股有283家,总市值为1.54万亿美元。

2019年到今年,港交所已吸引了大批大型中概股回归,包括阿里巴巴、京东(09618.HK)等,但仍有许多受欢迎的中资企业只在美股市场上市,包括市值1066亿美元的拼多多(PDD.US)、547亿美元的蔚来(NIO.US)、市值过百亿的富途(FUTU.US)、腾讯音乐(TME.US)等等,这些企业的总市值或达到4761亿美元(约合3.7万亿港元)。

若这些企业回归,有望大大提振港股市场对于资金的吸引力。

当然,这些企业也可能选择A股市场。但A股市场与港股市场的区别是,后者更方便与上市美股的互通,而且估值更低。

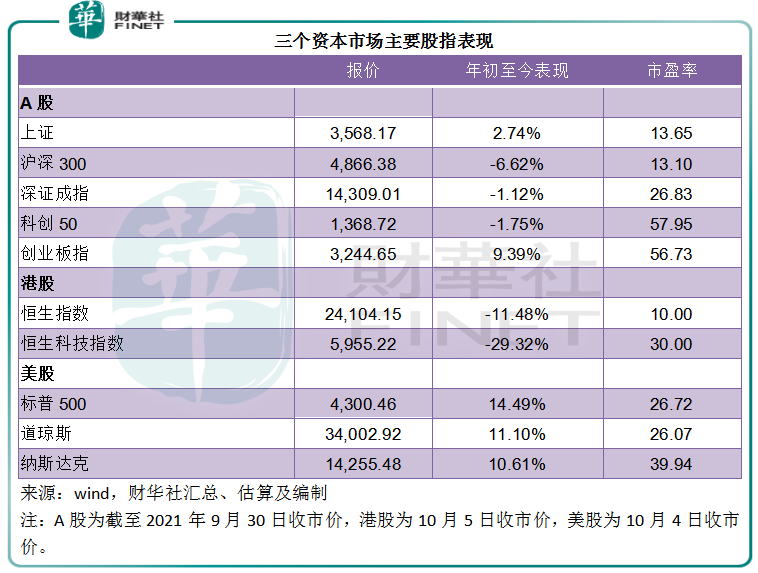

今年以来,美股三大主要指数均有双位数涨幅,A股的上证指数也有所上涨,惟港股市场表现不振,基准指标恒生指数累跌11.48%,而反映大型科技股表现的恒生科技指数更大跌29.32%。

从估值来看,恒生指数的市盈率为10倍,低于对应的A股蓝筹股指数上证和沪深300,以及美股市场的重要指标标普500指数和道指。

恒生科技指数市盈率只有30倍,亦远低于反映新经济企业表现的科创50以及纳斯达克指数。

较低的估值无疑为港股市场增添多一重魅力。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号