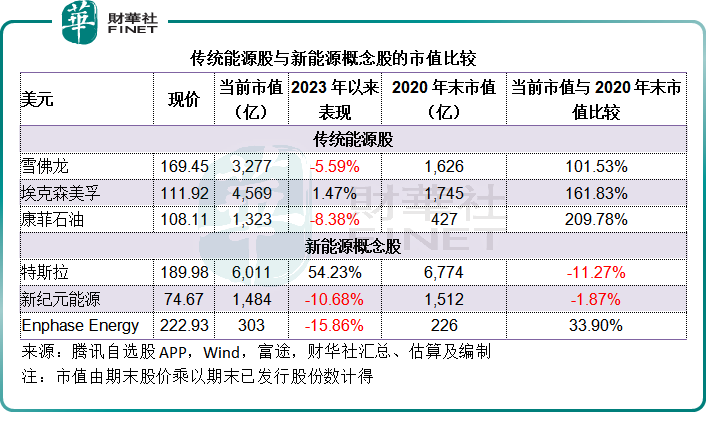

电动汽车生产商特斯拉(TSLA.US)当前市值为6,011亿美元,比2020年末时的6,774亿美元低了763亿美元,出现了倒退。

反观,太阳能公司Enphase Energy(ENPH.US)当前的市值为303亿美元,比2020年末的市值226亿美元高出34.07%,或77亿美元。

相比之下,传统能源公司雪佛龙(CVX.US)当前市值3,277亿美元,是2020年末市值的1,626亿美元高出101.54%,或1,651亿美元,高出的市值比其2020年初的市值规模还大。

同样,洛克菲勒一手创立的石油企业埃克森美孚(XOM.US)当前市值4,569亿美元,比2020年末市值1,745亿美元高出161.83%,或2,824亿美元。

既然可再生能源是全球发展的趋势,各个国家都在想办法摆脱对石化能源的依赖,为何以“股神”巴菲特为首的投资者却依然偏爱石化能源股?

石化能源股的短期利好

确实,从长远来看,低碳甚至零排放,是各国未来发展的目标。

可是资本市场往往是短视的,对于未来三十年的目标仍存有犹疑,但对于短期利好的消息却绝不会坐视不理。

OPEC+的减产计划加上欧洲的变局,是主导短期油价的主要因素,直接影响到石油和天然气的供求关系。

具体而言,疫情不仅影响到新能源基建项目的推进,也影响到北美页岩油能源项目的开发,叠加亚洲大国的供应突然受阻,以及全球能源需求的收紧,导致了全球石油及天然气供应量的收紧。此时,OPEC+的减产计划,自然而然成为影响油价的重要力量之一。

在此形势之下,油价和天然气价给全球上演了一轮漂亮的涨势。以布伦特原油为例,从2019年末疫情之前的约69美元,上涨至2022年6月的120美元,随后因为疫情的反复而回落,不过从2022年全年的平均水平来看,仍处于最近九年的高位。

财华社根据美国能源信息署的数据估算,布伦特原油现货价的日均价格于2022年仍达到100.93美元/桶的水平,比疫情之前的2019年均价64.30美元/桶高出56.97%,比2021年高出42.45%。

油价的持续坚挺,也带动了传统能源上市公司的业绩增长。

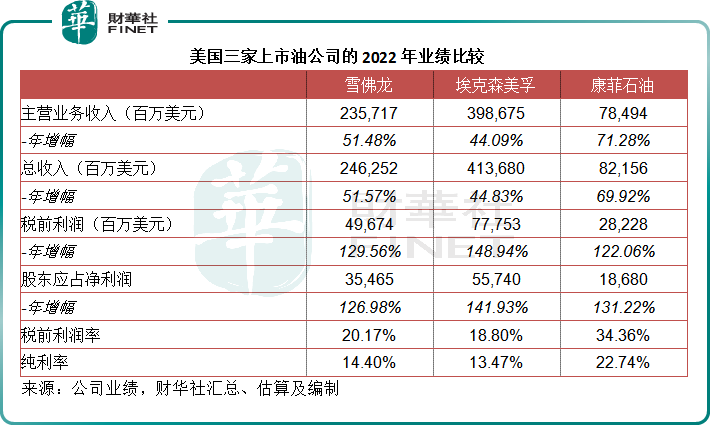

巴菲特的爱股雪佛龙,2022年全年利润为355亿美元,同比增长127.56%;每股摊薄后利润为18.28美元,同比增长124.57%;经调整利润为365亿美元,同比增长133.97%,每股经调整摊薄后利润为18.83美元,同比增长131.61%。

全年产量为300万桶油/日,其中美国的年产量为120万桶油当量/日,西德克萨斯盆地(Permian Basin)的非常规产量增长16%。

埃克森美孚的业绩也不俗,2022年全年利润为557亿美元,同比增长141.93%;每股摊薄后盈利为13.26美元,同比增长146.01%。

同样于近期公布了业绩的康菲石油(COP.US),2022年全年利润为187亿美元,同比增长130.86%;每股盈利为14.57美元,同比增长140.03%;扣除特殊项目,2022年全年经调整利润为173亿美元,同比增长116.25%;每股经调整盈利为13.52美元,同比增长124.96%。

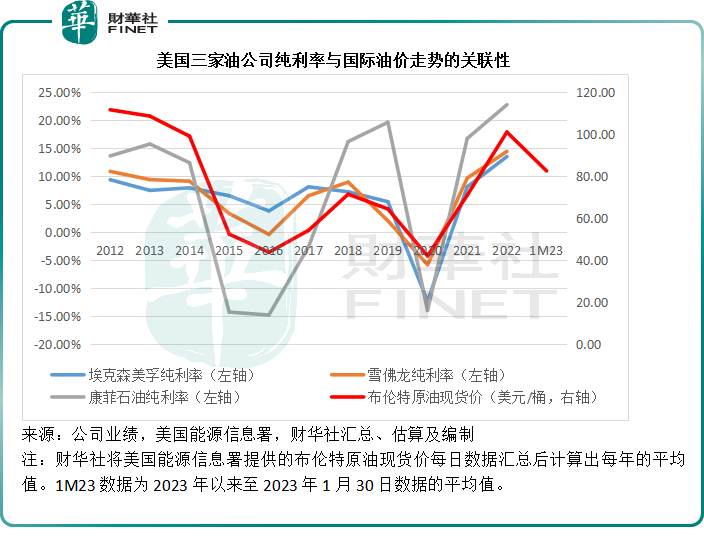

尽管三家油公司在其业绩公告中,都说明了强劲业绩增长背后的努力,但油价的推动依然是最主要的原因,见下图,三家油公司2012年以来纯利率与国际油价的走势基本上一致,或显示出油价对其盈利能力的影响作用。

如果说油价坚挺是推动传统能源上市公司的业绩增长的根本驱动力,那么油股较低的估值和较高的派息,则是推动其股价持续上扬的重要筹码之一。

从康菲石油的2022年现金流表可以看到,该公司的全年已派息金额达到57.26亿美元,用于回购股份的总额达到92.7亿美元,合共149.96亿美元,占全年来自经营活动净现金流入量的52.96%,相当于市值的11.33%。除此以外,该公司还公布了2023年110亿美元的回馈股东计划。

雪佛龙上调季度股息至每股1.51美元,使得该公司的全年每股股息连续36年增长。2022年全年,雪佛龙用了113亿美元回购股份、110亿美元派发现金股息,合共回馈股东金额223亿美元,比期内的自由现金流120亿美元还高。此外,公司董事会批准了新的750亿美元股份回购计划,进一步提升了回馈股东的水平。

埃克森美孚亦是如此,2022年股东分派298亿美元,包括股息149亿美元和149亿美元的股份回购,该公司还增加和延长了股份回购项目,额度至350亿美元,期限延至2023年-2024年。

值得投资者注意的是,虽然这三家油公司股价均录得不同程度上涨,但有意思的是,这三家油公司2022年往绩市盈率仍保持在个位数。这是否反映出市场对它们更长远前景的犹豫呢?

石油股的凌厉涨势能持续吗?

见下方的布伦特原油期货价近十年走势图,于120美元的阶段高位见顶后,油价反复回落,如今已回到2018年的水平,这是否意味着石油公司的好日子到头了?

中国于2022年12月宣布了疫情防控优化措施,2023年2月初农历新年假期后,也将进一步放开出入境限制,这将大大促进出行、旅游和娱乐需求,可以预见,这个14亿人口的重要市场将推动石化能源消耗的强劲增长,因为交通尤其飞机燃料,占了石化燃料消耗类别的显著比重。

与此同时,最近OPEC+重申了其遵守原来减产计划的立场,延续至今年年末,但与此同时,参与国的产能基建投资不足以及产量不足,或导致其实际产量未及目标,这意味着供应端或许未跟上需求端的畅旺。

在供求缺口扩大的背景下,油价的跌势未必能够持续,或会因为中国消费以及经济反弹带来的需求回升而转向。

所以,近日国际能源署(IEA)的署长预计,中国需求复苏将带动今年全球石油需求的增长,产油国可能不得不重新考虑产出政策。

总而言之,在短期内,围绕中国需求急增,各个石油供应国的应对,将令短期油价出现波动,但中国的需求应可在短期内对油价提供支持。

在OPEC+未恢复增产之前,美国上市石油公司的短期业绩或受到油价的支持。

新能源的未来还有多远?

按照各国的发展计划,2030年和2050年似乎是新能源飞跃式发展的一个爆破点,但是这个未来仍有点远。

从市值规模来看,作为头号新能源概念股的特斯拉,不仅有纯电动汽车作为其主要收入和利润增长驱动力,还有光伏和储能等新产业高速发展,似乎是当之无愧的新能源发展代表作。那为何它的股价表现会与太阳能公司Enphase Energy以及新能源发电公司新纪元能源(NEE.US)存在差异呢?

需要注意的是,电动汽车销售依然占了特斯拉的大部分收入及利润,充电桩的布局以及电量的充裕是电动汽车得以普及与发展的首要条件。

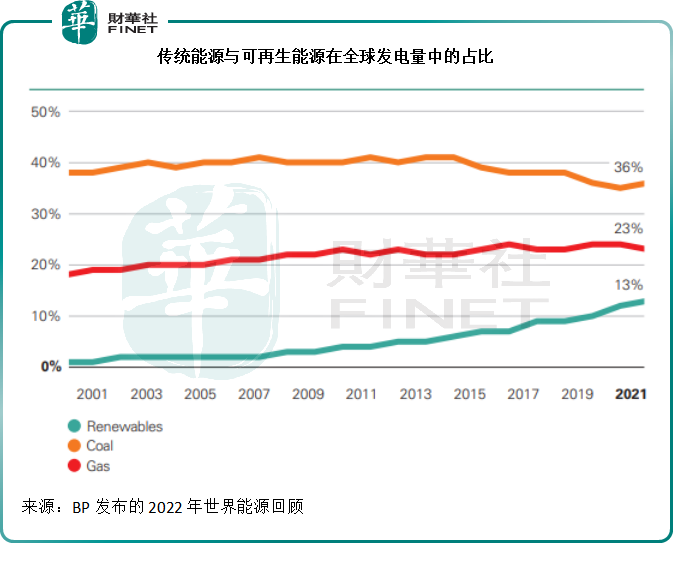

但是,当前全球发电量之中,采用石化燃料进行发电的仍占显著比例。换句话讲,电动汽车虽打破了燃油车过去一家独大的竞争格局,但电动汽车背后的补能(电力),可能是来自煤电发电机组。

见下图,英国石油(BP)提供的行业数据显示,2021年的全球发电量中,煤电和燃气发电分别占了36%和23%。

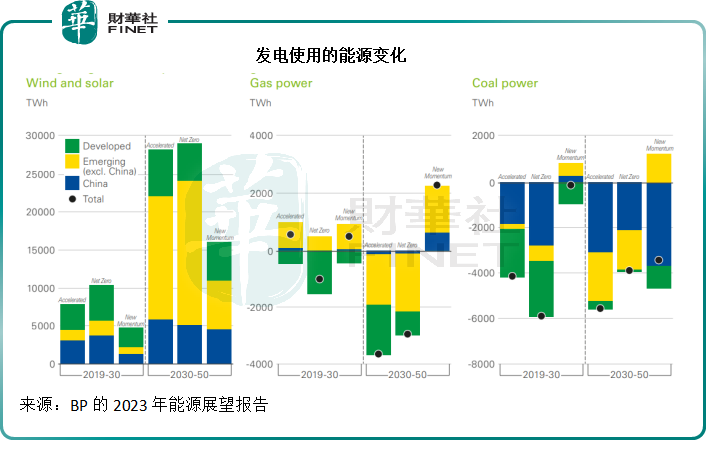

从BP的2023年能源展望报告来看,2030-2050年风能和光伏发电的比重将大大提高,而煤电和燃气发电等石化能源发电的占比将显著收缩,或意味着在可以预见的将来(一年甚至两年),可再生能源仍难以取代石化能源的地位。

总结

从以上的分析可见,至少在短期内,石化能源在全球的能源消费中仍占据主导地位,而中国经济反弹所带来的需求增长,或可在短期内为油价提供支持,这多少有利于传统石化能源巨头的短期展望。

但是更长远而言,新能源发展仍是趋势所在,从过去十年的业绩与油价变动关联性可以看出,石化能源公司的业绩主要受到油价变动的影响,一旦因为替代能源的更广泛使用而导致石化能源的重要性下降,石油巨头们的好日子也到头了。

与可再生能源公司不同的是,石油业巨头在过去几十年累积了大量的财富,也为它们随机应变带来了机会,它们可以用大笔的石油资本发展新能源,降低对石化能源业务的依赖,挤占新兴可再生能源公司的市场。

所以,只要发展战略得宜,石化能源巨头在未来的新能源时代,也有可能反转成为市场新宠,这正是石化公司纷纷大力投资新能源项目的重要原因。

至于特斯拉,当前特斯拉的主营业务是电动汽车,不论是石化能源占主导,还是新能源占主导,其产品都有市场;另一方面,其光伏和储能业务的发展也十分迅猛,在最新财季均实现盈利和增长,这为其未来全面进入新能源领域打开了大门。所以,油价的波动对其影响不是那么大——油价高企或成品油供不应求,或有利其电动车产品的需求,但另一方面,油价高企带来的能源通胀,也会加重用户的成本负担,而延迟购买计划。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号