不久之前才公布了一份iPhone销售和服务收入创纪录的3月财季业绩,苹果(AAPL.US)却又计划发行债券筹资逾50亿美元。

这次分为五个系列的债券发行,最长期限或为30年(到2053年),利率或为30年期美国国债利率加100多个基点。

苹果上一次是在2022年8月发债筹资55亿美元。目前,这家全球市值最高的科技巨头,是企业债市场中评级最高的公司之一,穆迪于2021年12月给予最高的AAA级,标普的评级为AA+,惠誉给予AAA级。

从苹果于2023年5月8日提供给证监会的文件来看,该公司计划用发债所得用于一般企业用途,包括回购普通股和支付股息,以及用于运营资本、资本开支、收购和偿还现有债务。

据其3月财季业绩披露,苹果于期内向股东回馈230亿美元现金,包括37亿美元股息以及回购191亿美元股份,或1.29亿股。

此外,在公布业绩时,董事会再批准900亿美元的股份回购授权,而且该公司还将股息提高4%,至每股0.24美元。

苹果并不缺钱

尽管股份回购计划很庞大,相当于当前市值2.73万亿美元的3.3%,而且增加了派息,但值得留意的是,苹果本身就持有庞大的现金储备,根本不差钱。

2023年3月31日,苹果持有现金及现金等价物246.87亿美元,可买卖证券(流动资产)311.85亿美元,而属于非流动性资产的可买卖证券亦高达1104.61亿美元,合起来可动用的资金高达1663.33亿美元。

债务方面,应在一年内偿付的附息债务只有125.74亿美元,长期附息债务为1499.27亿美元,可见其当前掌握的现金、现金等价物和可买卖证券足以应付这些债务。

除此以外,苹果的经营活动持续产生巨额净现金流入。截至2023年3月31日的六个月,苹果的经营活动净现金流入额高达625.65亿美元。

财华社依其四个财季业绩计算,截至2023年3月31日止的12个月,苹果经营活动或产生净现金流入1095.84亿美元,足以应付900亿美元的股份回购,也足以应付未来一季或达38.03亿美元的股息。

发债计划拟筹的50多亿美元,也仅相当于其当前现金水平的20%而已,相当于其股份回购计划900亿美元的5.6%,顶不上什么用。

那苹果发债是为了什么?

财华社认为:1)有效避税;2)提高资金效用;3)以较低成本的债务为效益更高的股份回购融资更为划算,应是其主要原因。

发行债务需要支付利息,利息开支或多或少可冲减苹果的报税利率,起到降低税务开支的作用。

这些含税的债务,由于能抵税,其实际利息成本有了折让。而苹果可以将这些资金用于回报更高的投资和用途,包括投资国库债券(其债券的利率成本仅比国库债券高100多个基点,还可获得税务折让),对于股东来说,更加划算。

苹果的大型回购和持续派息举措,正是巴菲特所看中的优势。回购并注销股份,有利于提升现有股东的权益,对于苹果的持有人来说,这比什么都强,是现有股东坚守的理由,也是吸引新投资者买入的优势,有助于为苹果的股价提供支持,尤其在美国通缩不确定性压顶之际,对于稳定股价起到很大作用。

美国流动性在收紧

除了苹果之外,其他大型企业也在计划进行融资。

全球领先的制药巨头默沙东(MRK.US)也计划发行60亿美元债券,财华社从其证监会文件了解到,该药厂计划将筹得的资金用于收购以及偿还商业票据以及其他债务。2023年4月16日,默沙东宣布计划以108亿美元收购生物技术公司Prometheus,以扩充其产品线和增加免疫疾病治疗产品。

另外,刚刚公布3月财季业绩的电动汽车生产商Lucid(LCID.US)也有意以多种方式发行证券筹资74亿美元,主要用于其运营资本和资本开支。

最近,美国财政部债务压顶,对于债务上限的争论依然未得到解决。

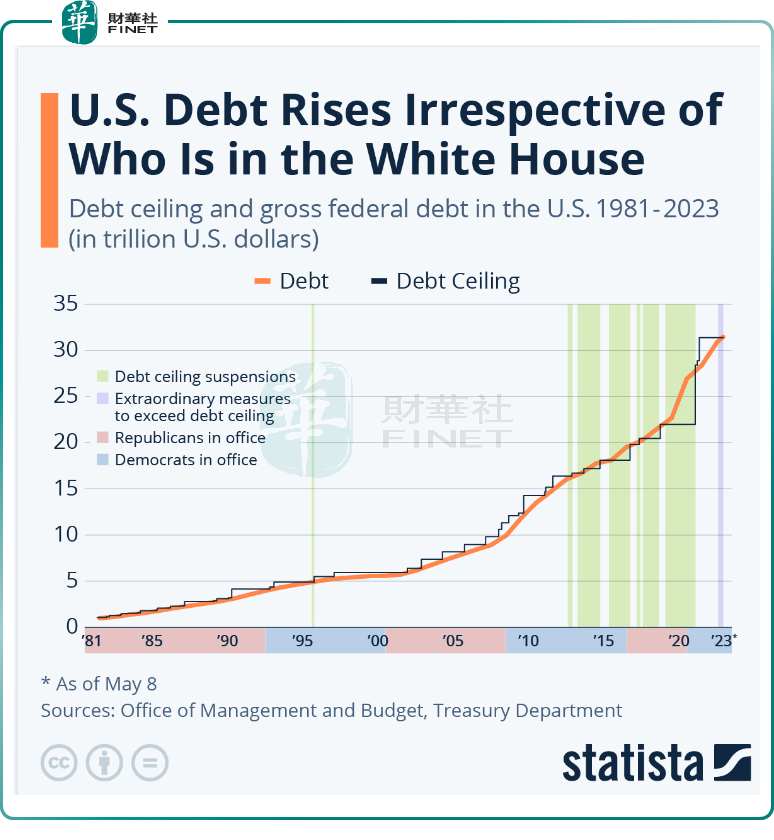

美国债务持续膨胀,不论谁入主白宫,似乎都需要面对调整债务上限的挑战,这由其政治特色所决定。

对上一次上调债务上限是在2021年12月16日,将债务上限调整到31.38万亿美元,而到2022年10月,美国债务已突破31万亿美元,财政部表示自2020年初疫情以来就已增加了8万亿美元。

今年4月末时,暂时将上限提高了1.5万亿美元,也就是说来到32.88万亿美元,但显然并未足够。

当前的美国债务高达31.73万亿美元。财长耶伦表示,到6月份将耗尽现金,亟需提高债务上限,以避免违约风险,履行政府义务,也就是说,财政部急于扩大发债来支付账单。

事实上,在此刻,投资者可能更担心美国债务持续增加,财政部发债对企业债券市场的挤压。美国债务增加,财政部需要不断发债融资,而其最大买家美联储却在缩表以应对通胀,这可能导致挤出效应——市场上充斥着大量国债,投资者买入风险较低的国债,使得企业债吸引力下降,造成企业与政府争资金的情况,进一步加剧美国经济的收缩。

也许,企业预见到这种情况,所以提前进行融资举措,以避开拥挤带来的高成本风险。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号