在即将过去的2021年,港股“荣登”全球表现最差股票市场之首。

祸兮福所倚,福兮祸所伏。表现最差,或许恰恰意味着机会。

截至2021年12月31日,港交所主板上市公司有2218家,为近十年最高,较去年的2170家增加了48家,市值却比去年缩水13%,这意味着市场容量在扩大,估值却并未跟上。

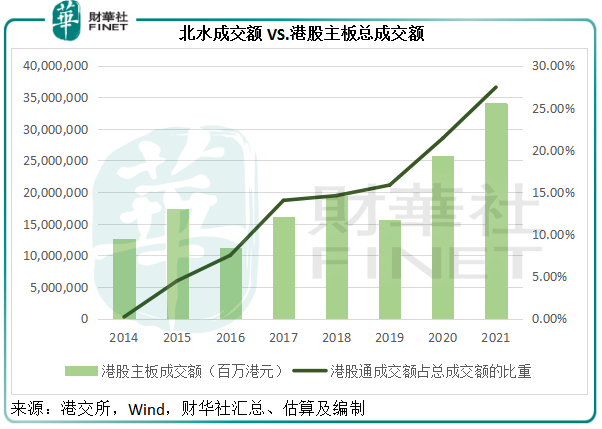

事实上,2021年的港股主板成交额为十年来最高,较2020年增加三成以上,这反映市场的活跃度在上升,估值未跟上或意味着遭到下调,市场更趋理性。

这活跃的成交额当中,通过沪深港通进入港股市场的北水是主力。

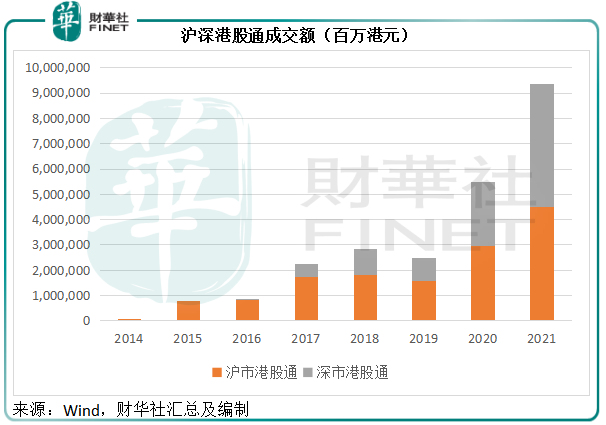

2021年,沪市港股通和深市港股通的总成交额分别较上年大增52%和90%,达到4.50万亿港元和4.85万亿港元,合计9.34万亿港元,同比增长69%,均为2014年沪港通和2016年深港通开通以来的最高。

北水成交额占港股主板总成交额的比重由2020年的21.39%进一步上升至27.44%,见下图。

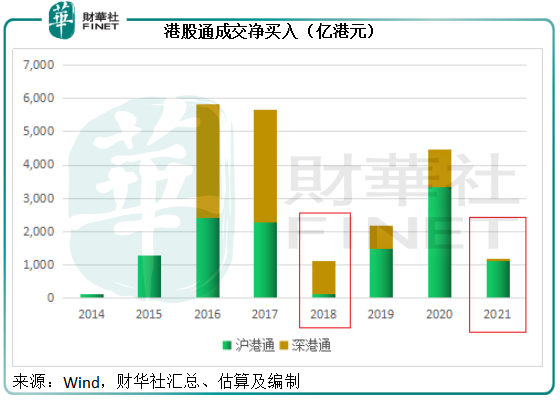

然而值得注意的是,以买入成交金额减去卖出成交金额的净买入规模来看,2021年的数值最为惨淡,仅为1179亿港元,与A股全年交易气氛萎靡的2018年1130亿港元相若,见下图。

这或意味着2021年选择离场的北水也不低。

北水买了什么?卖了什么?

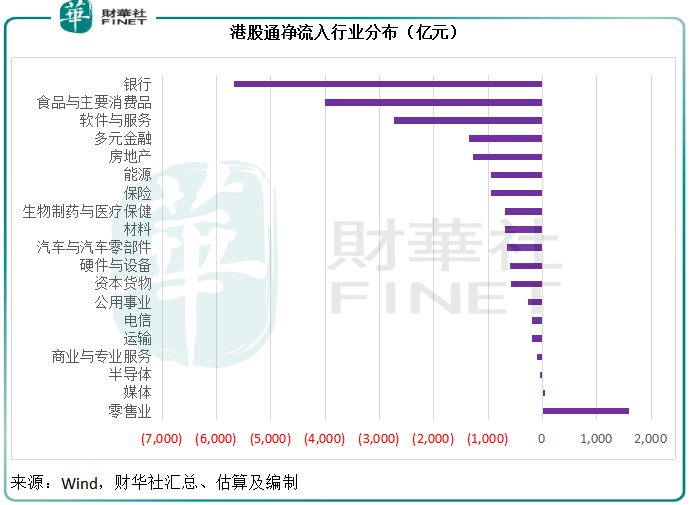

Wind的数据显示,2021年北水净流入为正数的只有零售业和媒体,分别净流入1588.21亿元和53.68亿元。零售业的头部企业包括京东(09618.HK)、美团-W(03690.HK)等,媒体包括阅文集团(00772.HK)、阿里影业(01060.HK)等。

净流出最高的港股行业为银行业,净流出5672亿元,代表企业有招商银行和工商银行;其次为食品与零售,净流出达4002亿元,主要包括农夫山泉(09633.HK)、安踏(02020.HK)等;以及软件与服务业,净流出2738亿元,代表企业有腾讯(00700.HK)和快手-W(01024.HK)。

此外,以港交所(00388.HK)、中信证券(06030.HK)等为代表的多元金融业和风雨飘摇的房地产业也是净流出较高的行业。

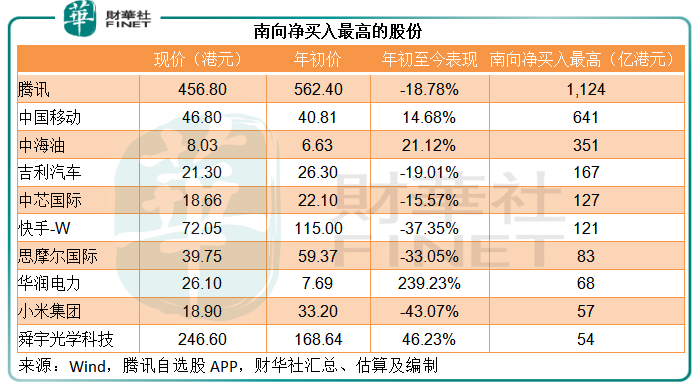

个股方面,腾讯、以及即将回归A股上市的中国移动(00941.HK)和中海油(00883.HK)是南向净买入最高的股份,净买入规模合计超越2000亿元。

从股价表现来看,即将回A的中移动和中海油表现靓丽,反映内地投资者的满怀期待。

表现最惊艳的要数华润电力(00836.HK),全年涨幅高达2.39倍,主要因为今年用电量维持强劲增长,华润电力等带有绿电概念的股份备受追捧,新能源发电股中广核新能源(01811.HK)和中国电力(02380.HK)亦分别大涨6.45倍和2.49倍。

从事手机镜头和汽车镜头业务的舜宇光学(02382.HK)则得益于苹果概念、电子消费品和汽车消费升温,所以累计涨幅也达到46.23%。

其他股份虽获北水垂青,股价表现却不尽人意,主要因为之前估值偏高,加上监管影响,导致股价在期内出现大幅调整,腾讯、快手、思摩尔国际(06969.HK)等就是典型例子。

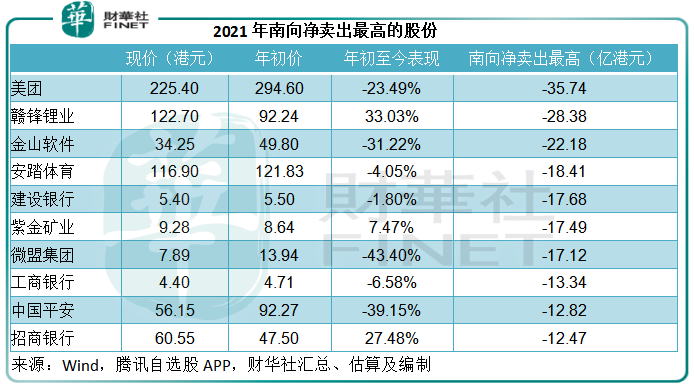

南向净卖出最高的股份要数美团,2020年屡创新高,但2021年起该公司拓展下沉市场和对社区团购等新业务进行巨额投入,导致转盈为亏,也到了该调整的时候。

赣锋锂业(01772.HK)得益于锂电概念曾有一波不错的行情,年初至今累计上涨33.03%,净卖出居前可能意味着获利资金的退出。

中国平安(02318.HK)和招商银行(03968.HK)两家可圈可点的金融代表企业,今年经历了起伏跌宕。

不过,受竞争加剧影响的招商银行否极泰来,尽管不受内地投资者待见,其股价仍保持27.48%的累计涨幅。

中国平安就没那么幸运。寿险改革成效未现,房地产敞口风险频现,伤透了内地投资者的心,致使许多守候多年的投资者心灰意冷纷纷离场。不过年末收市价已较9月下旬的低位47.94港元回升17.13%,似有转机。

2022年展望:抄底时机到了吗?

浪花激起千层浪,港股却默默向下游。

从交易额来看,港股市场所吸引的资金在增加,最起码已为十年来最高,但港股表现却宛如水花,未绽放就沉底,笔者认为,个中原因包括:

1.2020年至2021年2月中,港股中互联网科技股已积累了一定泡沫,年中监管落地,高位盘旋的科技股应声而下,而由于科技股在港股中的占比已越来越高,大型科技股回调也导致整体市场气氛的转淡。

2.累积风险的释出。除了上述大型互联网科技股累积的泡沫爆破外,内房股和房地产敞口较高的金融股,也跟随政策释出风险,而这些股份都是港股的重要构成,进一步拖累大市表现。

3.美股市场表现耀眼,令逐利资金从亚太区市场流走。

4.随着大型中概股回归,独角兽选择更为便利的港股市场作为主要上市地,港股容量不断扩大,而由于对监管是否尘埃落定尚有疑虑、资金留恋表现强劲的欧美市场等因素,资金增量并未跟随市场容量而扩大,导致许多优质股份的估值进一步下降。

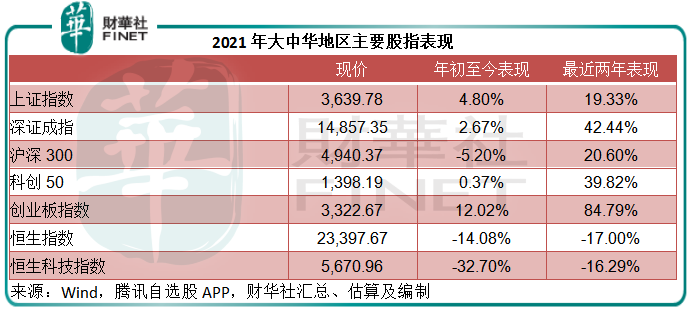

所以,港股表现成为全球最差。从下图可见,恒生指数和恒生科技指数全年累计下跌14.08%和32.70%,远逊于A股表现。

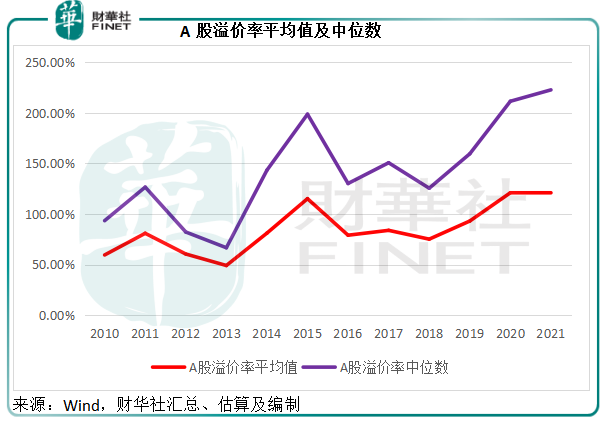

笔者汇总Wind的数据估算出AH同步上市股份的A股溢价率,发现2021年的整体溢价率平均值已达到121.30%,中位数为101.38%,已升至十年新高,超出了2015年A股牛市时的溢价率,见下图。

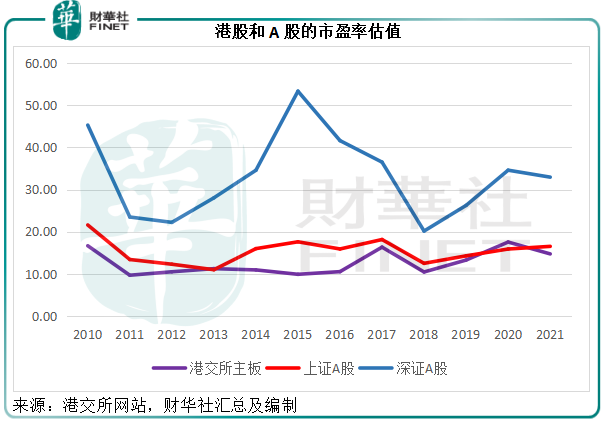

与此同时,港股的市盈率估值也由2020年时的17.55倍,下降至2021年的14.74倍,低于上证A股的16.53倍和深证A股的32.95倍,不论横向对比还是纵向对比,都处于合理水平。

所以笔者认为2022年,随着政策的落实,估值显得更加理想的港股有望整固。

按照监管要求做好合规整改的互联网公司或可重新获得北水的垂青,而回稳,毕竟对于内地投资者来说,这些互联网公司是最熟悉的投资标的,加上没有在A股市场上市的稀缺性,更能吸引他们的注意。

此外,随着中移动和中海油回A,北水的流向结构可能会有所变化,将转向未在A股上市的股份。即将回归港股上市的中概股、独角兽也将吸引外资的注意,而且成为大家所期待的入“通”标的。

这不,人工智能企业商汤-W(00020.HK)赶在2021年结束前甫一上市,两日累计涨幅已达42.86%,市场似乎重新燃点起对科创企业的热情。

2022年,值得期待。

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号