近日,“股神”巴菲特的旗舰伯克希尔(BRK.US)宣布,四月初以来陆续加仓个人电脑及打印机供应商惠普(HPQ.US)。

从伯克希尔公布的文件来看,2022年4月4日至4月6日,已累计买入1113.4万股惠普,均价介于34.88美元至36.43美元。

Whalewisdom的数据显示,苹果公司(AAPL.US)仍是巴菲特的心头至爱,持股价值1575亿美元,相当于苹果已发行股份数的5.44%(2021年12月31日数据),占伯克希尔持仓的46.28%。

惠普刚刚进入伯克希尔的投资组合就已成为第11大持仓股,仅次于能源股雪佛龙(OVX.US)和西方石油(OXY.US),持仓量为1.21亿股,价值42.22亿美元,在伯克希尔美股投资组合的占比为1.24%。

不过,相对于市值仅422亿美元的惠普来说,伯克希尔的持仓已相当于其已发行股份数的11.4825%。因此,在发布有关公告后,惠普的股价大涨14.75%,至40.06美元。换言之一日之内,股神就赚了6.23亿美元。

苹果在2016年第1季进入伯克希尔投资组合的时候,均价只有37.32美元,与现在的172.14美元简直天差地别。那么惠普有没有可能成为下一个苹果?我们不妨来逐一分析伯克希尔可能看上惠普的理由。

盈利能力优于同行

惠普为全球领先的个人电脑及周边设备、图像和打印产品,以及关联技术、解决方案和服务供应商,主要面向消费者、中小企业和大型企业,包括公共事业单位、健康和教育机构客户。

该公司有三个呈报部门:个人系统、打印和企业投资。

个人系统分部提供个人电脑、工作站、客户终端机、商用移动设备、POS(销售终端)系统、显示器和周边设备、软件、支持与服务等,竞争对手包括联想、戴尔、华为、Acer(宏基)、华硕、苹果、东芝、微软和三星等。

打印分部提供消费者用和商业用打印机硬件、耗材和解决方案,竞争对手包括佳能、利盟国际、施乐、精工爱普生、理光和兄弟工业株式会社。

企业投资包括HP Labs(惠普实验室)和特定的商业孵化及投资项目。

截至2022年1月31日止的12个月,惠普的个人系统收入同比增长13.21%,至449.52亿美元,占总收入的69.29%;而打印机业务收入则按年增长10.88%,至199.15亿美元,占总收入的30.70%。

相对来说,打印机业务的经营利润率要优于个人系统,前者截至2022年1月末12个月的经营利润率为7.34%,后者为17.66%。

惠普主要采用外包生产,也就是说自己不生产,交给外部的厂商生产,这也是目前众多办公设备和个人电脑品牌的经营模式。

就个人系统业务而言,惠普的经营利润率要优于戴尔(DELL.US)的4.60%,所以在加入利润率较高的打印机业务后,惠普的整体经营利润率达到了8.23%。

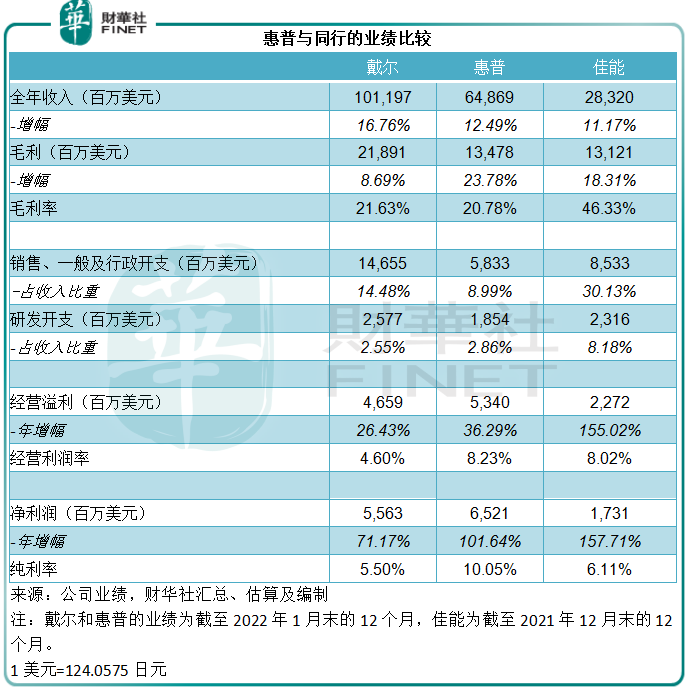

从下表可见,惠普的研发投入相对规模稍微高于戴尔,但营销和行政效率优于戴尔,这是其经营利润率更为理想的原因。

就打印机而言,佳能(CAJ.US)截至2021年末12个月的经营利润率为8.02%,远低于惠普的打印机业务经营利润率17.66%,从下表数据可以看出,佳能的营销及行政投入巨大,占了总收入的30.13%,研发占比也达到了8.18%,远高于惠普的整体投入,这或是其盈利能力较低的原因。

从数据比较可得,不论是对标个人电脑的同行戴尔还是打印机业务竞争对手佳能,惠普的盈利能力都更为优越。

而且估值相对同行低,见下表,虽然惠普的盈利能力更为优胜,但市盈率估值要低于戴尔和佳能。

轻资产经营模式让惠普更灵活

惠普主要通过外包生产其设计的产品,以节省时间和提供更佳的成本效率,而且该公司能够通过多个外包商来确保供应链的灵活性。

这种方式的优势是轻资产经营,惠普不需要购置工厂设备等耗资甚巨、占用大量资源的资产,也无需雇佣大批工人确保生产流程顺畅,这就节省了大笔经营支出和资本支出。

而且能够通过JIT(Just In Time)模式将库存压力转移给供应商,降低相应的运营成本和潜在风险,也能为其释放庞大的流动性(将在下文提到)。

截至2022年1月31日,惠普的资产总值只有389.12亿美元,却能产生收入648.68亿美元,也就是说每1元资产的投入就能产生一年1.67美元的收入。

其资产当中,物业和设备的资产总值仅为26.19亿美元,比现金及现金等价物还低,相当于总资产的6.73%,而其现金及现金等价物的占比都达到8.72%。现金资产能产生利息收入,而物业和设备等损耗型资产一般仅产生维护成本,这就是重资产和轻资产的优劣势区别。

向供应商或债权人借流动性

正如前文所述,外判模式让惠普免却了持有大量库存的烦恼。

截至2021年10月末,惠普的存货周转期为53天,应收账周转日为30天,也就是说,平均53天卖出产品,30天收到货款,合共83天。

但惠普对供应商明显具有强大的议价力,应付账周转期达到108天,也就是说,惠普有108天的付款宽限期,收到货款发了货之后还可以多缓个25天再付款给供应商,这无疑为它提供多25天的资金使用期,拥有更大的资金调用灵活性。

庞大的应付账款正是其负债较高的原因,所以惠普的股东应占权益为负数,但这并非其财务状况不理想,而只是因为它拥有较长的付款期,意味着惠普有能力用供应商/债权人所提供的延长货款期限为其争取到财务灵活性,用以回馈股东——尽管其股东应占权益为负数。

回购力度甚至优于苹果

产业和财务优势让惠普腾出空来回馈股东。

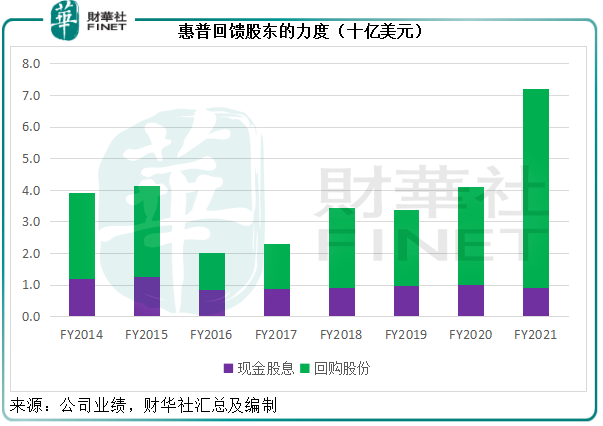

截至10月末的2021财年,惠普向股东回馈72亿美元,相当于其当前市值422亿美元的17.1%,包括63亿美元股份回购和9亿美元现金股息。截至2021年10月31日,惠普还有64亿美元的回购授权额度,该公司表示将继续在2022财年回购至少40亿美元股份,这相当于其当前市值的10%。

一直以来,惠普在派息和回购股份方面都不遗余力,见下表。

或许,这正是精于算计投资回报的伯克希尔选择惠普的重要原因。

相比之下,截至2021年9月25日,苹果回购了859.71亿美元股份,支付了144.67亿美元股息,合共1004.38亿美元,相当于其当前市值的3.58%。

而在2021年12月25日,苹果授权了一项3150亿美元的普通股回购计划,到2021年12月25日,已使用了2745亿美元的额度,相当于其当前市值28092亿美元9.77%。

也就是说,若苹果完成回购计划并注销股份,其现有股东的权益或可提升9.77%。惠普的道理一样,股息加回购(假设注销),惠普可为股东带来17%以上的权益升级。

当然,从创新力、盈利能力来看,惠普与苹果相距甚远,而且就个人系统产品和打印机的置换需求来看,未必比得上苹果产品快速迭代所带来的需求驱动来得利落。但是惠普的优势胜在完善而成熟的产业链,优越的议价力,这为其回馈股东提供了底气,尤其在美国收紧货币政策之时,资金成本增加,惠普所得到的利息价值也更具吸引力。

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号