国人对乳制品需求的提升,驱动了上游奶牛养殖业规模化的发展,这有利于行业朝着产业化和标准化方向演进。

就奶牛数量而言,中国大规模牧场的比例增长较快。数据显示,拥有1000头以上奶牛的大规模牧场的奶牛份额已由2016年的28.8%升至2020年的43.3%,预计2025年将占据52.6%的市场主导地位。

在此背景下,国内涌现出了多家大型奶牛牧场运营上市公司,如优然牧业(09858.HK)、现代牧业(01117.HK)、中国圣牧(01432.HK)及原生态牧业(01431.HK)等。

除此之外,还有一家尚未登陆资本市场的头部奶牛牧场运营商——澳亚集团。澳亚集团是国内前五大奶牛牧场运营商之一,在2021年原料奶销量、销售额和产量分别在国内排名第三、第四及第五,在国内经营着十个奶牛牧场以及两个肉牛牧场。

为扩大奶牛牧场群以抢滩更大的市场份额,澳亚集团已经两度向港交所递交了招股说明书,拟于港交所主板上市。若能成功在港股市场上市,澳亚集团将与其他四家奶牛牧场运营商在资本市场上组成“五强争霸”的格局。

尚未被乳业双雄“盯上”的奶牛牧场商

与其他四家奶牛牧场运营上市公司相比,澳亚集团可以说是秉承“独立自主”的发展原则。在招股书中,公司称:“我们不依赖控股股东作为下游客户。”

在奶牛牧场运营领域,澳亚集团确实是少有的未被乳业巨头们收之麾下的企业,而不少企业已早早抱上了乳业巨头们的大腿。

乳业双雄蒙牛(02319.HK)和伊利(600887.SH)在上游领域的争夺战众人皆知。

蒙牛在2017年就将现代牧业收入囊中,并于2020年成为中国圣牧单一最大股东;伊利则在2019年以来将中地乳业和优然牧业搂入怀中。此外,原生态牧业在2020年也被国产奶粉一哥中国飞鹤(06186.HK)给“霸占”了。

澳亚集团,则暂时未收到乳业双雄和国产奶粉一哥抛出的橄榄枝。不过,澳亚集团的股权结构也并不简单。在澳亚集团的大型客户群体中,蒙牛和光明(600597.SH)未见有收购澳亚集团股权的动静,而明治中国、朴诚乳业、元气森林、新希望乳业这几家客户纷纷选择与澳亚集团建立更为紧密的关系,赶在了澳亚集团IPO前完成了入股。

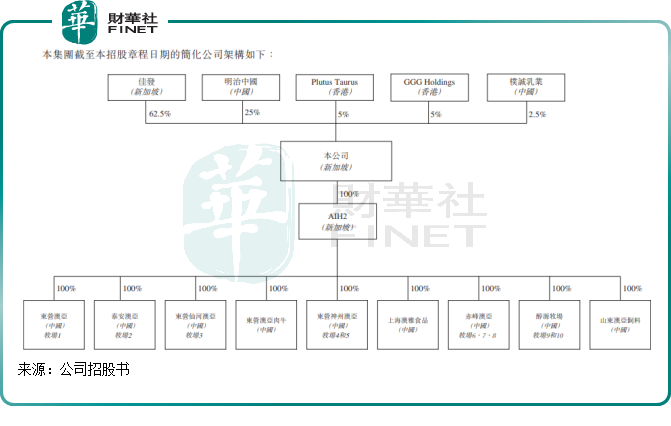

目前,佳发集团是澳亚集团是母公司,前者持有其62.5%股权;澳亚集团第二大股东是明治中国,持股25%;元气森林和新希望乳业均持股5%,朴诚乳业则持股2.5%。

明治中国、朴诚乳业、元气森林和新希望乳业,不但是澳亚集团的股东,同时亦是澳亚集团的战略合作伙伴。这种关系,可令澳亚集团不会像一些竞争对手一样过度依赖单一主导客户,且相较于竞争对手会有更强的溢价能力。

奶价与成本难倒产奶能手

澳亚集团自称是经营规模化奶牛牧场的专家,能通过将固定成本分摊至更大的存栏量。

我们来看看澳亚集团的运营绩效如何。

澳亚集团每头成母牛的平均产奶量自2015年至2021年连续七年位居中国第一,于2021年,公司每头成母牛的年平均产奶量达到12.7吨/年,远超行业平均水平8.7吨/年及前五大奶牛牧场运营商平均水平11.5 吨/年。

澳亚集团的奶牛不但是产奶能手,同时与竞争对手的奶牛比起来更健康。

于2021年,澳亚集团实现了5.0%及5.3%的成母牛低死亡率及乳房炎发病率,而行业平均水平为6.2%及18.2%。

单头母牛产奶量高且疾病死亡率低,很大程度上是由于澳亚集团在基因改良层面有所收效。

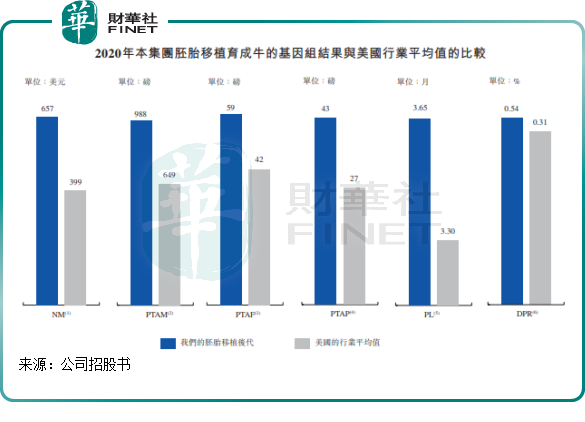

2020年澳亚集团胚胎移植育成牛的基因组结果显示,公司奶牛在其一生中可为牧场产的额外利润、产奶量预测传递力以及奶牛的种群寿命等主要育种指数和指标,均领先于美国的行业平均值。

因品质指标较高,以及多元化客户下有较高的溢价能力,澳亚集团原料奶的平均售价也较为可观。根据弗若斯特沙利文的资料,于2019年-2021年,公司的原料奶产品的平均售价分别为4,076元/吨、4,371元/吨及4,789元/吨,比行业平均水平高出11.6%、15.2%及11.5%。

2019年-2021年期间,得益于育成牛逐渐成年及收购了醇源奶牛牧场等原因,公司经营业绩稳步提升。报告期内,澳亚集团分别实现营业收入3.52亿美元、4.05亿美元与5.22亿美元,同期净利润分别为6756.7万美元、9584.0万美元、1.05亿美元。

但从2021年下半年开始,澳亚集团受行业周期性影响,面临奶价下调和原材料成本上升趋势冲击,导致其盈利能力受到考验。于2022年上半年,公司实现营收2.78亿美元,同比增长15.4%,但净利润同比大幅下降62.72%至0.298亿美元。

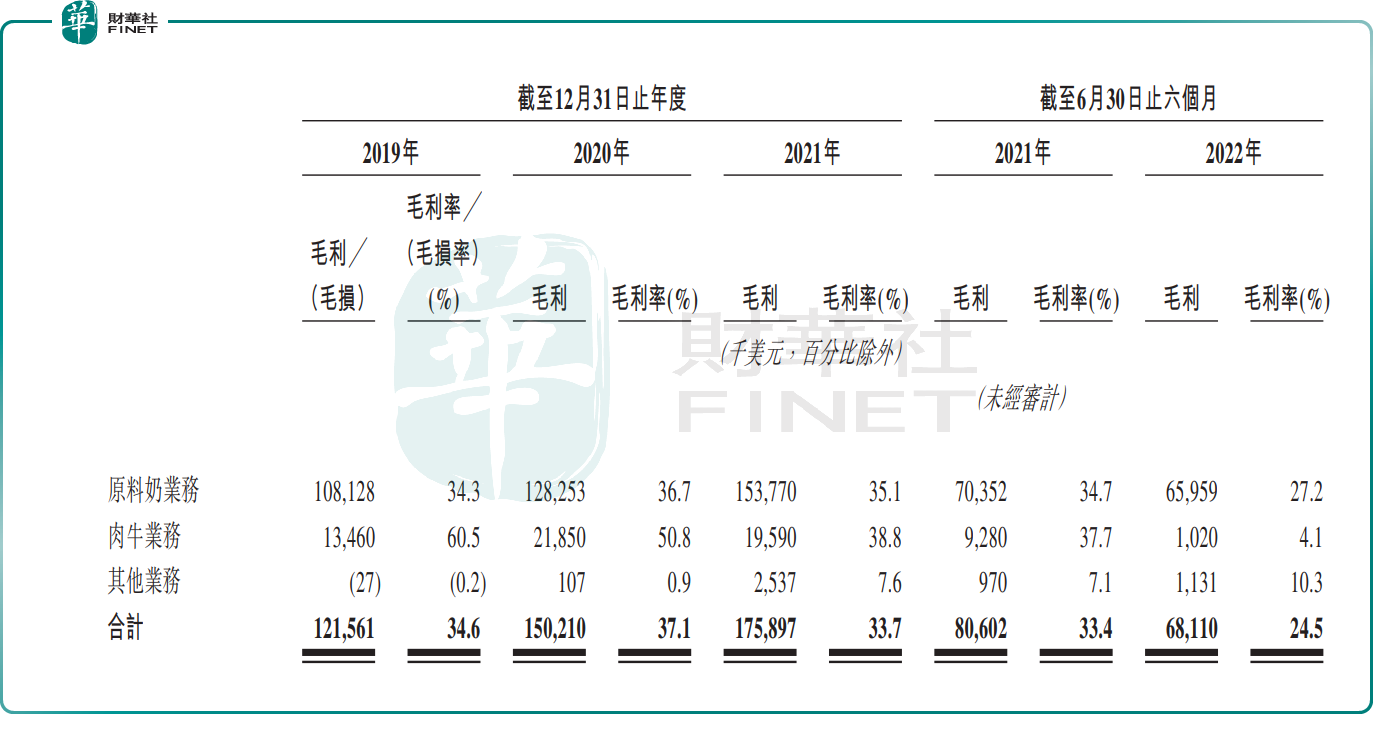

同时,公司2022年上半年毛利率亦大幅下降8.9个百分点至24.5%。其中,公司原料奶业务毛利率为27.2%,而上年同期为34.7%。毛利率的大幅下行,是导致公司期内净利润骤降的重要因素。

尽管如此,澳亚集团仍坚持继续扩大业务。

澳亚集团在招股书中表示,公司已于2022年4月开始建设醇源牧场3并计划于2023年4月开始建设醇源牧场4。这些牧场均位于山东,预计容纳29,500头奶牛。公司亦正与第三方下游牛奶生产商及当地政府商讨于内蒙古建设新的牧场设施。

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号