虽然要面对主营市场英国财政政策多变引发的一系列金融波动,但今年以来,汇丰控股(00005.HK)的港股股价仅累计下跌2.75%。该国际银行集团持续回购并注销股份,若论市值规模,汇控今年以来的市值蒸发了401.37亿港元,或下降4.34%。

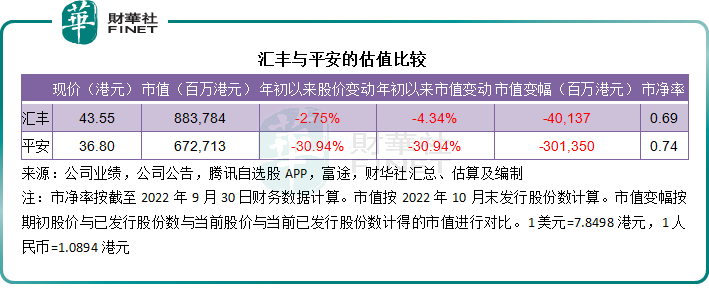

按现价43.55港元计算,汇控当前的市值8837.84亿港元,比其大股东中国平安(02318.HK,601318.SH)的H股市值6727.13亿港元(按36.80港元计算)还要高出2110.71亿港元。

反观平安,就不如汇控幸运了。

寿险业务持续疲弱,加上A股和H股市况不佳以及房地产企业的公平值亏损,对平安的业绩和股价构成了极大压力。

今年以来,平安的H股股价累计下跌30.94%,市值累计蒸发3013.5亿港元。

港交所权益披露的数据显示,中国平安通过平安资产管理持有汇控的16.55亿股,占已发行股份数的8.00%,稍微低于贝莱德(BlackRock)的8.27%权益。换言之,平安于汇控的持股约市值为707亿港元。

谈谈平安的压力

平安最近一次增持汇控的股份是在2020年英国当局要求汇控暂停派发股息,而导致汇控股价下滑至30港元以下时,那一次的增持均价为28.29港元,增持数量约1080万股。

对比于汇控现价43.55港元,平安的这次增持似乎是赚钱的。

但事实并非如此。

从港交所有记录的数据可以发现,平安资产管理在2018年期间多次增持汇控,股价介于65.12港元至79.38港元之间,单是这一年累计增持的股份数已达5259万股,相对于2020年的低价增持规模而言要大得多,平均成本也要高得多,可以以此估算平安资产管理于汇控的账面亏损或不低(即使考虑到这几年收取的股息)。

相对于平安保险资金投资组合4.29万亿元人民币的规模来说,于汇控的持股价值规模还不如其他的债权和股权投资。

需要注意的是,汇控一直能为平安提供稳定的股息收入,但这几年,由于业务表现不振加上担心风险,汇控在重组业务组合的同时已降低了派息,这对平安稳定的收入来源带来了压力。

叠加房地产市场以及平安其他投资资产的亏损,平安资产管理的压力可不小。截至2022年9月30日止的2022年前三季,平安的资产管理业务归母营运利润同比下滑52.97%,至55.82亿元人民币。

谈谈汇控的压力

站在东西文化的交界,汇控的背景与前景都面临着众多的不可控因素。

对外,英国的不确定性在增加,对其影响更为深远,一方面是英镑汇率对其业务敞口构成的风险,另一方面是英国资产价值的前景不明朗,这些都是汇控没有办法控制得到的压力。

对内,尽管汇控这几年持续进行业务重组,出售表现不佳的资产,但是盈利能力的提升速度仍不明显。

见下表,在美元的加息周期下,西方主要银行的净利息收入都恢复了双位数增长,然而这却无法抵消轻资产的非利息业务下滑的负面影响。从资产与股本的运营效率来看,汇控的表现落后于其他国际同行。

2022年前三季,汇控的平均普通股股东权益回报率只有8.00%,远低于美国银行和摩根大通,甚至也低于近年同样表现不振的花旗(C.US);平均有形资产普通股股东权益回报率更低至9.20%,是五家银行中的最低。

面对这样的业绩压力,汇控多次表示将更多资源投入到增长更为迅猛的亚洲市场,尤其内地业务。

2022年前三季,汇控的税前利润同比下降24.13%,至123.23亿美元,其中内地市场的税前利润同比增长6.32%,至27.43亿美元,增长表现要好于香港地区和英国市场,后两者的前三季税前利润分别按年下降23.35%和7.82%,至41.43亿美元和33.47亿美元。

平安对汇控的要求

平安并未满足于汇控增加投入亚洲新兴市场的计划,曾有传言指平安要求汇控分拆亚洲业务,以提升其整体估值水平,但汇控以分拆将终止其业务连贯性为由予以拒绝。

近日,英国金融时报报道指,平安要求汇控优化开支以改善利润能力。

从上表可以看到,汇控的有形资产普通股股东权益回报率显然低于同行。不过汇控在最新的第3财季业绩中表示,2023年起将把平均有形股本回报率目标定位12%,比2022年前三季的9.2%高2.8个百分点,并预期2023年和2024年恢复50%的派息。

这能不能让平安满意呢?恐怕为时尚早,从以下的估值对比可以看出,投资者对平安的主营业务和投资表现并不满意。汇控来自股东的压力或依旧不减。

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号