今年以来,我国家电市场消费放缓,令家电企业面临不小的增长挑战。

受此影响,在近几个月,多数家电股股价表现不佳,整体出现下跌趋势。拉长时间看,年初以来,有多家家电股股价录得上涨,海信家电(00921.HK)(000921.SZ)则表现强劲,A股累计涨幅接近90%,H股更是涨超160%,成为家电板块中名副其实的大牛股。

股价涨幅凌厉的背后,是由于海信家电的业绩成长性远远跑在了行业前头。目前正值家电股三季报集中披露期,从三季报看,海信家电的成绩单延续了上半年亮眼的表现。

家电股三季报比拼,海信家电表现亮眼

以我国家电市场的竞争格局看,海信家电位列第二梯队。尽管处于第二梯队,但海信家电的成长性2022年以来相较于美的集团(000333.SZ)和格力电器(000651.SZ)等头部企业更强。

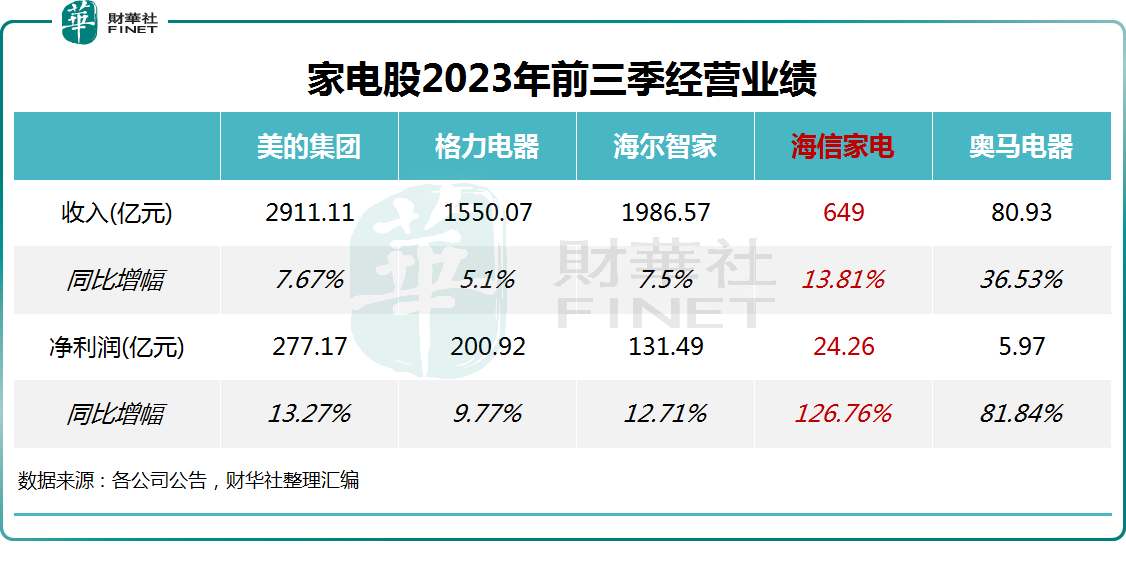

今年前三季,海信家电实现收入649亿元,同比增长13.81%;净利润为24.26亿元,同比飙升126.76%。而在同期,美的、格力和海尔(600690.SH)的收入同比增幅均低于8%,成绩单显然没有海信家电亮眼。

在2022年度,海信家电的收入和净利润分别同比增长了9.7%及47.54%,也均优于美的、格力和海尔的成长表现。

对于整个家电行业来说,我国家电市场需求早已几近饱和,家电整体行业估值已位于历史较低水平。尽管疫后地产放松政策推进加速,但家电行业销售改善存在一定的滞后情况,原因在于地产宽松政策传导至地产销售端再到竣工端约需2-3年。

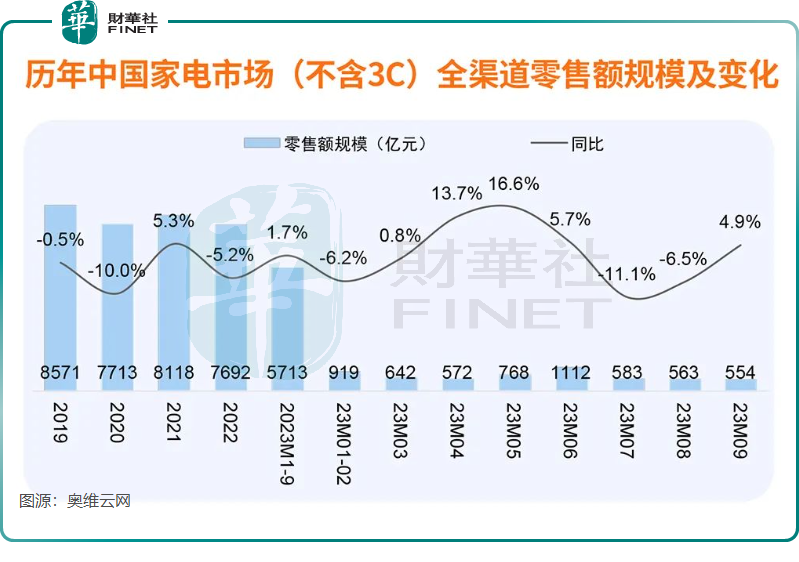

根据国家统计局数据,今年一季度至三季度,我国家电市场零售额规模同比增速分别为-3.4%、10.7%及-4.8%。另据奥维云网(AVC)全渠道推总数据显示,2023年1-9月中国家电零售额5713亿元,同比仅增长1.7%。

由此看,美的、格力和海尔等企业疫情以来经营业绩显著放缓并不令市场感到意外。而以海信家电为代表的二梯队家电企业实现了强势增长,内部因素成为其中的主要推动力。

为何海信家电盈利实现飙升?

相较于海信家电,美的等家电头部企业拥有更完善的产业链以及更佳的规模效益,但为何去年以来业绩表现拼不过海信家电?

从行业竞争格局层面看,头部企业仍占据市场主导地位,但竞争格局已出现了一定的调整。头部企业这几年经历了价格、战略和渠道等多方面的变革,导致销售端受到一定影响,内销量市场占比有所下滑,给第二梯队的企业一定的成长空间。

从企业内部因素看,海信家电今年前三季盈利能力显著提升主要受益于以下三点:

1)渠道结构及产品结构得到优化,带动产品均价的提升。在2022年年报及2023年半年报中,海信家电多次提到要改善渠道结构和产品结构,并取得了显著成效。

渠道结构方面,在2023年上半年对终端销售的精细化管理令海信空调单店效率和容声冰箱单店效率分别同比提升了19%及10%;产品结构方面,得益于公司海外空调销售结构的改善,轻型商用规模在今年上半年同比增长了21%,同时海外自有品牌专业渠道的拓展推动自有品牌收入占比同比提升4个百分点。

受益于渠道结构和产品结构的改善,今年上半年,海信家电制造业业务毛利率提升显著,同比提升2.83个百分点至23.29%。

2)中央空调和家庭空调业务发力,利润表现良好。海信家电抓住了头部企业结构性调整的机会,加大了对中央空调和家庭空调的投入。据产业在线数据,2023年7-8月海信系空调内外销量分别同比增长46%和19%,合计同比增长34%。与此同时,该业务的市占率更是同比增长1.6个百分点至5%。

中信建投近日表示,海信家电深耕央空业务,稳居行业龙头地位,尤其在多联机业务优势显著,排名国内市场首位,长期经营增长的确定性较强。

3)成本管控成效显著。相较于头部企业,海信家电在成本管控方面显得更为出色。

在费率端,今年前三季度,海信家电的营业成本占收入比重为77.9%,较上年同期的79.52%下降1.62个百分点。其中,销售费用率为10.73%,同比下降0.51个百分点,费用管理能力较强。

成本管控也传导到了净利率端,公司今年前三季度净利率为6.11%,同比提升了2.07个百分点。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号