近日,在香港举行的国际金融领袖投资峰会上,瑞银(UBS.US)董事长科尔姆·凯莱赫(Colm Kelleher),将瑞信形容为“total falling knife”——跌落的刀,并坦承瑞银本无意成为“接刀侠”,因瑞银有自己的战略。

但试想若瑞银不接手,还有谁能解决这一系统性危机?从其在当地乃至全球金融体系所发挥的影响力来看,“救助人”这个角色似乎非瑞银莫属。

同时,凯莱赫也提到,瑞信的坠落“不是因为资本,而是因为业务模式和资金问题”。

总之,瑞银已经接手了这个“问题”,到底是什么“问题”已经不再重要,更关键的问题在于投资者还是愿意为此埋单。

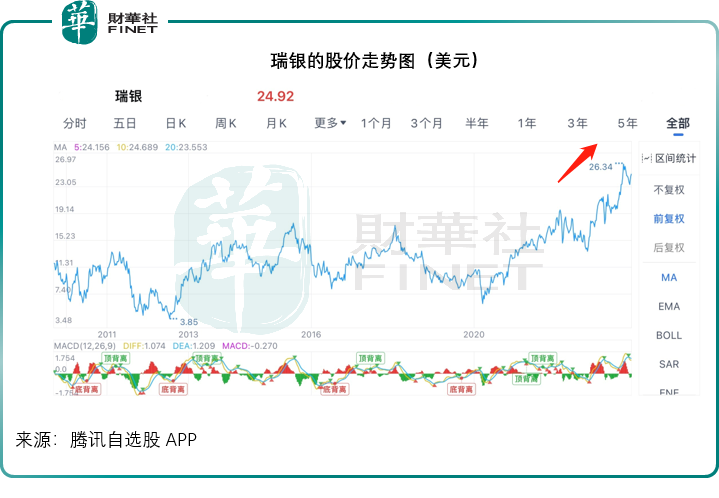

财华社留意到,在合并瑞信之后,瑞银的股价不跌反涨。

在瑞信于去年10月陷入危机以来,就有传闻瑞银将接管,见下图,瑞银的股价从去年十月中旬见底反弹。随后瑞银于2023年3月19日宣布将收购瑞信,在此公告之前一个交易日,瑞银的股价为17.65美元,到如今股价24.92美元,反映其股价涨幅达到41.19%,显示市场对于两大瑞士银行的合并还是挺有信心的,当前市值为804.36亿美元。

在董事长发布讲话的同时,瑞银也公布了自2023年6月1日合并瑞信后的第一份完整季度业绩。

因为瑞信,单季亏七亿

截至2023年9月30日止的第3季,瑞银的季度收入为116.95亿美元,同比增长42.00%,主要因为合并了瑞信的收入;但是经营开支也加倍,同比增96.82%,达到116.44亿美元,同样因为瑞信;受此影响,第3季的账面经营亏损达到2.55亿美元,而上年同期为经营溢利23.23亿美元;季度股东应占净亏损达7.85亿美元,而上年同期为净利润17.33亿美元。

不过,如果不考虑收购有关的费用,瑞银表示其核心业务的税前利润实际上有8.44亿美元,主要得益于其经营杠杆的效率。

需要注意的是,在合并瑞信的第2财季,瑞银录得289.92亿美元的账面收益,主要因为瑞信的289.25亿美元负商誉,若不考虑此非实际收益,瑞银的第2季核心税前利润实际为11亿美元,其中有20亿美元来自瑞银的既有业务。

可见若不考虑与合并交易有关的费用,单是瑞信与瑞银两家银行本身的业绩表现,瑞信的加入暂时是蚕食了瑞银的利润。

2023年第3季,由于合并了瑞信,瑞银的全球财富管理部门季度收入同比增长21%,至58.1亿美元。账面税前利润为10.07亿美元,按年增长2.13%,利润增幅低于收入,主要因为合并瑞信的成本、合并相关开支等因素。如果扣除合并支出4.31亿美元,其核心业务的税前利润实际上为11.19亿美元,按年增长19.68%。

个人及企业银行分部第3季收入按年增长156%,至25.56亿瑞士法郎,主要因为合并了瑞信的收入、金融工具的调整。若不考虑金融工具的PPA调整,其核心业务收入为21.59亿美元。核心税前利润为7.73亿瑞士法郎。

资产管理分部的第3季收入按年增长46%,至7.55亿美元,主要因为合并了瑞信的收入。核心业务税前利润为1.56亿美元。

投资银行业务的季度收入同比增长6%,至21.51亿美元,主要来自合并瑞信的收入。核心业务收入下降至19亿美元,主要因为环球市场业务收入减少,抵消了环球银行业务收入增长的正面影响。合并瑞信的费用收入以及瑞信交易的支出,令核心业务税前亏损达到1.16亿美元。

不过,瑞信也并非一无是处。

瑞信对瑞银的贡献

瑞银透露,这一年半以来,瑞信的财富管理业务季度新现金净流入终于转为正数,于第3季有30亿美元的新净流入;而瑞银自己的财富管理业务也有180亿美元的新净现金流入,这是近十年三季度业绩中的第二高。所有地区市场均录得净现金流入,尤其是亚太地区。瑞银的收费资产扩容能力也保持强劲,于第3季录得210亿美元的新增资产,年增幅达到6%。

值得留意的是,瑞银的全球财富管理和个人及企业银行业务部门中330亿美元的净新增存款,有220亿美元来自瑞信客户。

这都提高了瑞银的业务规模,同时瑞银期望通过业务重整,优化成本结构,能更有效地吸收瑞信。

但是,这将是一个漫长的过程。在如今复杂的金融环境下,整合是否顺畅,考验的是瑞银的专业以及抵御风险能力。

在国际金融领袖投资峰会上,凯莱赫提到的私人领域潜在风险,或许并非危言耸听,因为这将关系到未来几年瑞银整合瑞信是否得到宏观环境的支持。

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号