去年以来,全球股市频频异动,诞生出了多个被受资金关注的“香饽饽”。整体看,近来全球股市都洋溢着乐观向上的氛围。

美日股不约而同冲顶!

美东时间周四,美股三大指数集体进行“跳高”比赛,结果都取得了好成绩。

截至周四收盘,道指收涨1.18%,报收39069.11点,再度刷新历史新高;标普指数则涨超2%,以5087.03点冲上历史巅峰;纳指表现更佳,收涨2.96%,十分接近2021年11月创下的历史最高点。

有意思的是,日本股市这些年来成为美国股市的“小跟班”。自今年年初以来,日经225指数跟随美股的步伐持续向上冲。于2月22日,日经225指数收涨2.19%,成功达到历史巅峰。

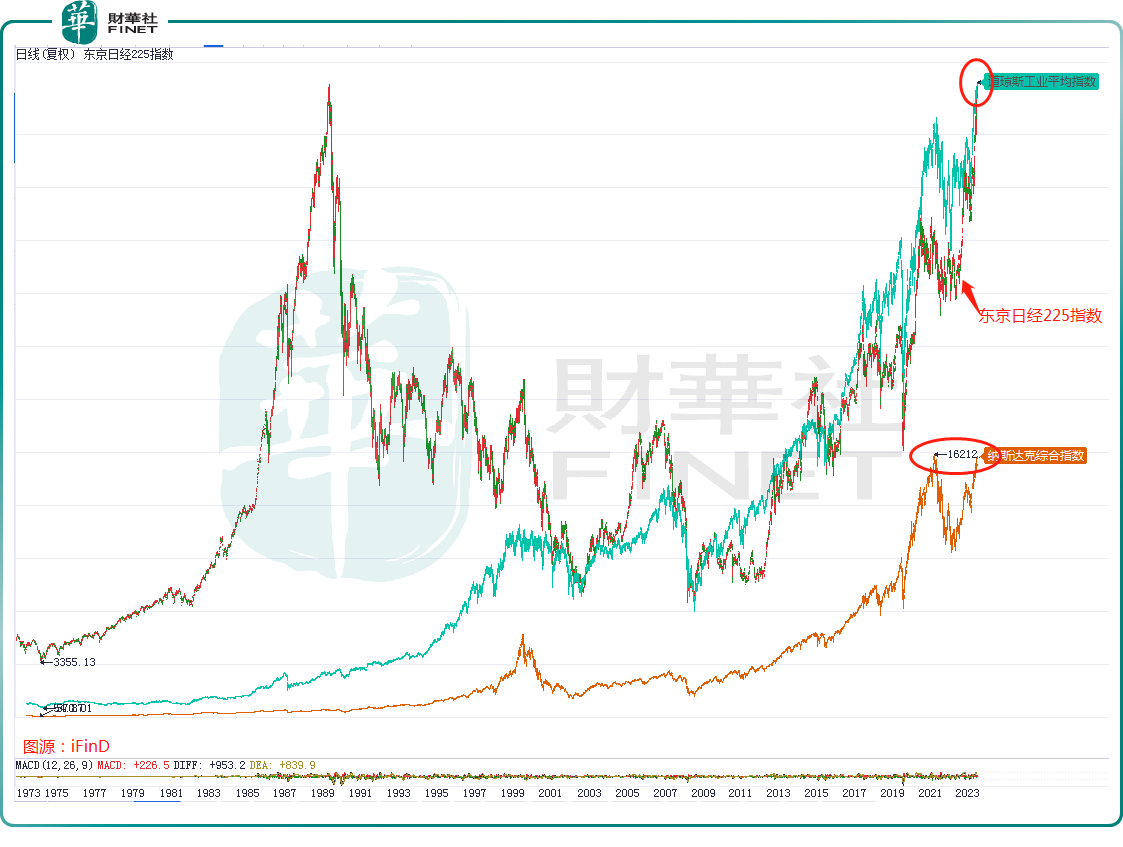

上图是日经225指数、道指及纳指1973年的走势对比。可以看到,从走势来看,美国股市整体上维持上涨趋势,节节攀升;日经225指数自1989年末达到巅峰后便开始下跌,2012年中开始新一轮上升趋势,迄今已超越前高。

日股10年连涨,背后有三大因素

2013年,日本GDP尚有5.21万亿美元的规模,但2022年这一数据降至4.26万亿美元,降幅达18.2%。

2023年,尽管日本名义GDP增长了5.7%,但由于物价上涨以及欧元对美元升值等因素,日本经济总量被德国反超,痛失世界第三大经济体的地位。由于近期个人消费和生产出现增长停滞迹象,日本政府近日更是下调对经济状况的评估,反映出短期内日本经济前景并不乐观。

但令很多人困惑的是,日本的股市和经济走势也是出现“剪刀差”现象:经济衰退,股市暴涨。

数据显示,2013年至今,日经225指数累计涨幅超过270%,成为仅次于纳指、与标普指数并驾齐驱的一大指数。日本交易所数据显示,2023年全年日本股市净流入6.3万亿日元,今年第一个月资金净流入已经达到1.16万亿日元,为2014年以来的最高值。

对于日本股市10年连涨,背后主要有三大因素推动:

不过也有经济学家对日本股市不断创新高现象持谨慎态度,理由包括日本消费资本支出、公共投资和房屋销售等均处在疲弱状态;人们普遍预计日本央行今年将加息;技术指标显示日股短期存在“超买”和回调风险等。

AI为美股打“鸡血”,警惕高处不胜寒

作为全球规模最大的资本市场,美国股市这位“老大哥”可谓斗志昂扬,近十多年来整体一路长虹,屡创新高。

以道指为例,2009年4月至今道指累计涨幅超过400%。其中自去年11月以来,道指累计涨幅就超过了20%,年内高通胀、银行危机、经济衰退和债务上限等重重阴云也未能阻挡道指上涨的步伐。

有市场人士认为,美国股市持续新高的一个重要原因是持续压低的风险溢价,即美国信用扩张抵消货币紧缩效果、政府对私人部门“兜底”,都明显压低风险溢价,抵消利率走高。

另一大原因来自于美国经济结构错位:相比现在还有韧性但未来可能承压的服务需求,科技企业盈利下修在去年已大部分完成。

而从微观因素看,近年来“AI”信仰成为引爆美国股市的重要驱动力。苹果(AAPL.US)、英伟达(NVDA.US)、微软(MSFT.US)、谷歌(GOOG.US)和特斯拉(TSLA.US)等大型科技股可以说能主导美国股市,在过去几年不断力挺大盘走高。

据道琼斯市场数据披露的资料,在2023年,科技“七雄”成员股票上涨了一倍多,总市值增加高达5.1万亿美元。

美股大型科技股近两年来激烈角逐人工智能,且这些科技巨头能创造巨额利润,在经济前景不明朗时对投资者具有吸引力。如“AI芯片之王”英伟达在生成式人工智能旋风的推动下,2024财年四季度业绩炸裂:实现营收221.03亿美元,同比增长265.28%;净利润122.85亿美元,同比增长768.81%,营收和净利润均超出市场预期。

英伟达股价也相当炸裂,去年至今累计涨幅超过430%,美东时间2月21日盘后披露业绩后,英伟达22日股价大涨16.4%,再次突破历史新高,为大盘注入了强心针。

不过,有一些机构认为美股新高之下暗藏危机。

瑞银美股首席投资官戴维•莱夫科维茨认为当前美股有三大风险:一是美国可能在未来6至12个月内陷入“全面衰退”;二是如果美国通胀持续走高,美联储将被迫进一步升息,这将增加滞胀的风险;三是地缘政治动荡加剧,可能会扰乱能源市场,影响美联储的降息计划。

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号