自2006年开始,以公募基金为代表的机构投资者就逐渐崛起,并成为A股市场的一股重要力量。

等到了2020年,以公募基金为代表的机构投资者通过抱团更是打造了一波大盘股的牛市,贵州茅台(600519.SH)、宁德时代(300750.SZ)、比亚迪(002594.SZ)、美的集团(000333.SZ)等各行业的“大块头”都涨上了天,这也是“茅指数”盛行的辉煌时代。

值得一提的是,这些抱团股的狂飙猛涨在让基民赚到钱的同时,也将一些基金经理推上了“神座”,易方达的张坤、中欧的葛兰、诺安的蔡嵩松均在此列。

然而,当抱团的泡沫碎裂,空余一地鸡毛,不少基金经理在这两年“翻了大车”,“坤坤”秒变“坤狗”,“蔡总”遭遇缧绁之厄。

诺安基金再次“翻车”

4月15日,一则“蔡嵩松已获刑”的消息引爆了投资圈。

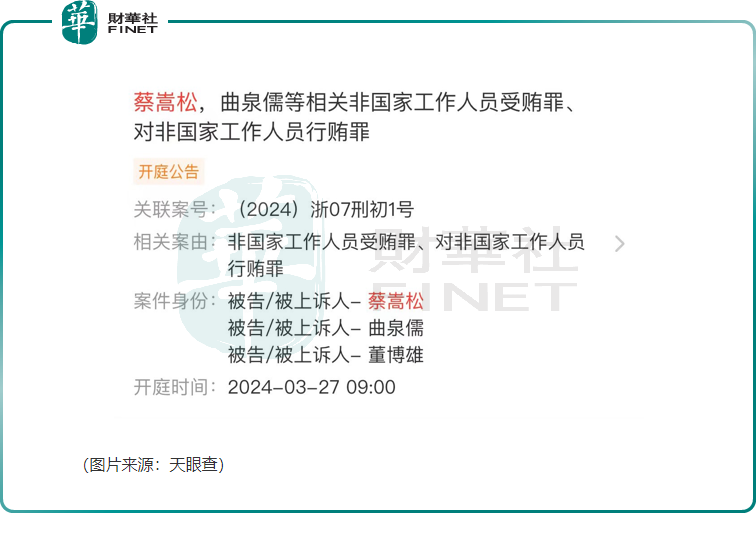

具体来看,有消息显示,蔡嵩松、曲泉儒等相关“非国家工作人员受贿罪、对非国家工作人员行贿罪”案件已于3月27日在金华市中级人民法院开庭。

案件当事人为董博雄、蔡嵩松、曲泉儒。

据悉,这位“蔡嵩松”,就是昔日诺安基金顶流明星基金经理蔡嵩松,而曲泉儒亦是诺安基金的前基金经理。

其中,蔡嵩松有着“天才少年”的称号,15岁即进入中科大少年班,学习计算机专业,25岁时已经拿到芯片方向博士学位。

而蔡嵩松于2017年11月加盟诺安基金。2019年下半年,半导体迎来景气周期,重仓半导体板块的蔡嵩松凭一战成名,带领诺安成长获得全年95.44%的业绩,位居同类排名4/413。

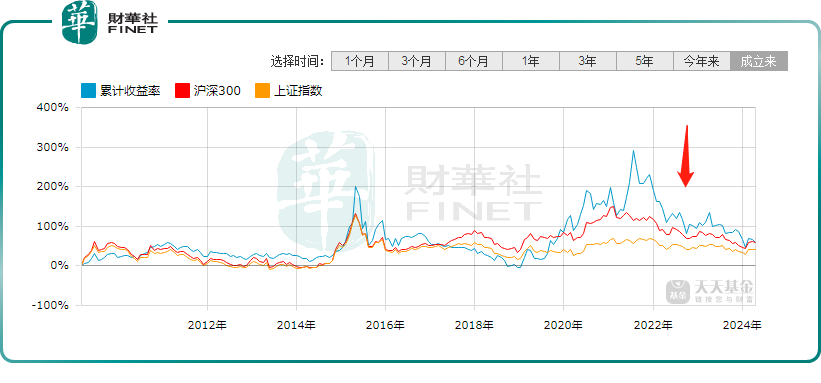

然而,当抱团趋势瓦解之后,蔡嵩松管理的基金遭遇“雪崩”,如下图的诺安成长混合基金的走势,该基金是蔡嵩松旗下代表。

天天基金网的数据还显示,诺安成长混合仅在2022年就暴亏了129.3亿元,但依然“含泪血赚”3.76亿元管理费。

2023年9月29日,诺安基金宣布,蔡嵩松因个人原因正式离任诺安成长、诺安和鑫、诺安积极回报这3只基金。

此后,蔡嵩松逐渐淡出公众视野,直到此次被曝出“非国家工作人员受贿罪、对非国家工作人员行贿罪”案件。

像蔡嵩松这样曾管理规模巨大的公募基金,管理费收到手软,可以说完全不差钱,却被曝出这样的事,让基民乃至于股民都大跌眼镜。

据了解,在蔡嵩松出事的消息传出来后,有记者联系蔡嵩松,但蔡嵩松表示关于自己“获刑”的消息没什么好说的,这个是网上的说法。

值得注意的是,这并不是诺安基金首次“翻车”。

在2022年9月,诺安基金前基金经理邹翔,就因“老鼠仓”利用非公开信息交易罪、行贿罪被判刑。

这些基金经理也曾备受质疑

身处金融圈这个名利场,基金经理“翻车”这件事并不罕见,暴亏、被罚款、判刑的都有。

例如,2023年,中国证监会河北监管局发布的一则行政处罚决定书显示,时任华夏基金基金经理夏某龙因“老鼠仓”事件被罚没上千万。

还有浙商基金的基金经理刘炜涉嫌“老鼠仓”,时间长达一年半,被罚款。

而除了这些瓜熟蒂落的例子外,近两年还有多位知名基金经理饱受投资者质疑。

刘格菘于2017年加入广发基金,此前同样是一位明星基金经理,曾号称“900亿顶流”。

2019年,刘格菘和蔡嵩松一样重仓半导体,凭借121.69%的收益率成为当年的基金冠军。2020年后,刘格菘重仓锂电、光伏等新能源股票,继续大赚。

到了2022年,据统计,刘格菘暴亏184亿元,但却为广发血赚了10亿元的管理费。

不过,除了暴亏这个点外,刘格菘还因为一只股票被投资者质疑。

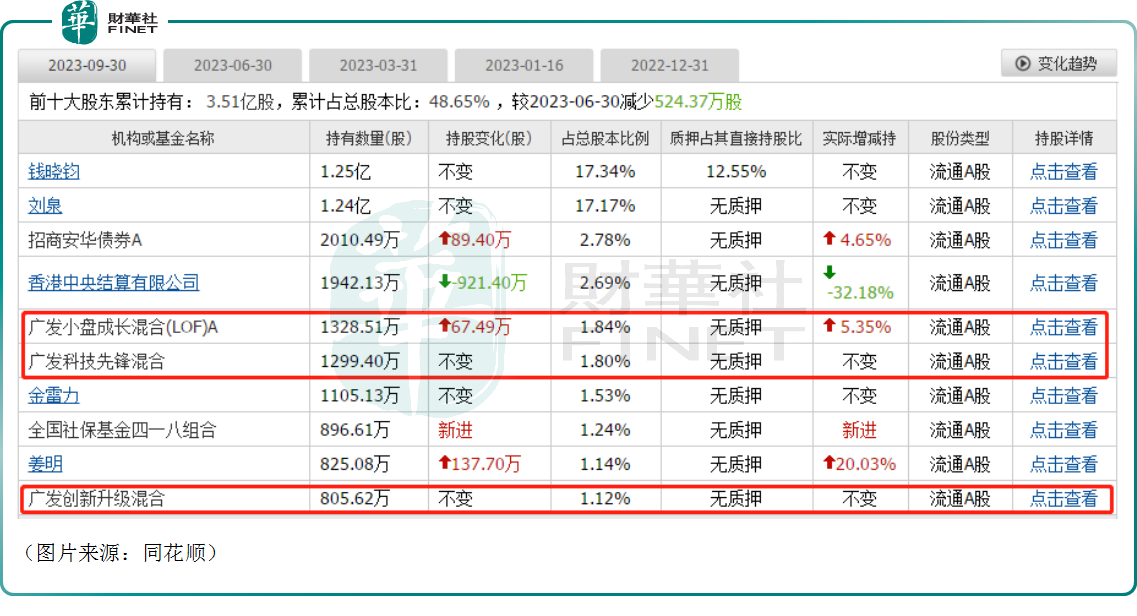

早在2020年四季度,刘格菘就重仓杀入国联股份(603613.SH)。等到了2022年四季度,刘格菘旗下5只基金均重仓国联股份。

最开始的时候,国联股份的股价一路扶摇直上,刘格菘是大赚特赚。

然而,到了2022年11月后,市场针对国联股份的质疑便慢慢袭来。

2023年4月,国联股份连续发布业绩更正公告,接连修改下调了2020、2022年的营收和2023年的预告营收数据,这基本算是承认了自己在财务上有问题。

到了12月27日,国联股份收到了北京证监局警示函以及收到中国证监会的立案调查。

这一路下来,国联股份也从高位摔落,股价跌成了渣。

然而,刘格菘旗下的基金不仅没跑,反而在逆势加仓,这让投资者大呼看不懂。

而除了诺安成长的蔡嵩松、广发小盘成长的刘格菘外,中欧医疗健康的葛兰、易方达蓝筹精选的张坤、富国天惠的朱少醒等多位公募明星基金经理也因为暴亏等原因在近年遭到投资者的广泛质疑。

不仅公募如此,在私募领域,曾被一些投资者称作是“中国巴菲特”的林园、但斌也都因净值下跌备受质疑。

尾语:

“明星”基金经理之所以在投资领域获得瞩目,并赢得市场的广泛认可与丰厚的回报,主要归因于杰出的业绩表现。然而,当基金净值出现下降时,这些基金经理长期积累的高度关注度和深远影响力,可能会转化为巨大的压力,对其职业声誉和切身利益构成严重考验。在此情境下,若有基金经理无法坚定初心,误入歧途的风险将会显著上升。而那些能够保持初心的基金经理,或许有机会在下一轮市场周期中,再次成为投资者瞩目的“明星”。

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号