2025年5月9日,泽景科技首次向港交所递交招股书,拟在香港主板上市,联席保荐人为海通国际、中信证券。公司是中国第二大车载HUD解决方案供应商,2024年收入5.78亿元,净利润-1.38亿元,毛利率27.33%。

LiveReport获悉,江苏泽景汽车电子股份有限公司Jiangsu New Vision Automotive Electronics Co., Ltd.(简称“泽景科技”)于2025年5月9日在港交所递交上市申请,拟在香港主板上市。这是该公司第1次递表。

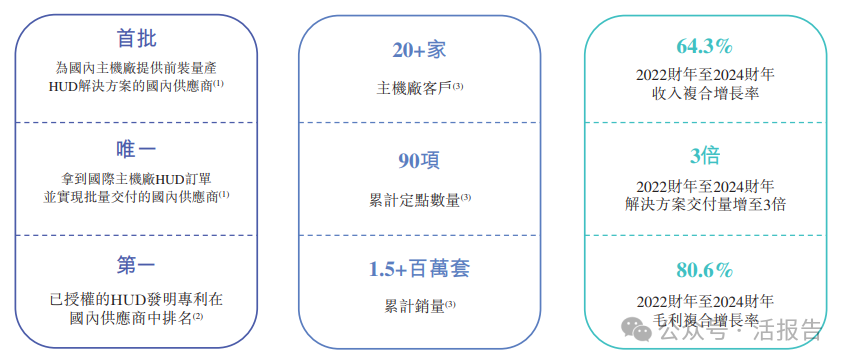

公司是中国创新智能座舱视觉、交互解决方案的先行者和领军者,提供以挡风玻璃HUD(「W-HUD」)解决方案CyberLens及增强现实HUD(「AR-HUD」)解决方案CyberVision为主,以测试解决方案和其他创新视觉技术解决方案为辅的综合解决方案。

公司率先在中国市场推出自研HUD解决方案,并在中国率先推出了基于数字光处理(DLP)技术的量产AR-HUD,其可通过抵抗环境干扰保障更稳定可靠的性能。通过创新解决方案,公司积极推动智能座舱视觉、人车交互系统由2D至3D、AR变革及市场渗透。

公司主要专注于智能座舱视觉、交互解决方案,包括HUD解决方案、测试解决方案及其他创新业务解决方案。公司的HUD解决方案目前包括CyberLens及CyberVision,这两款解决方案为其在往绩记录期间带来了绝大部分收入。

CyberLens:CyberLens兼容W-HUD设计,利用挡风玻璃投影的显示技术,通过光学成像技术将驾驶信息投射至驾驶员视线前方,精确显示行车信息、路况及其他有关信息,可实现基础驾驶信息显示、导航信息显示、辅助驾驶信息显示、多媒体信息显示等功能,且可实现图像高度或亮度的自动调节。

CyberVision:CyberVision兼容AR-HUD设计,通过高精度AR算法和光学成像技术,将虚拟信息与真实道路场景动态迭加,为驾驶员提供更直观、更深入的驾驶辅助信息,可实现AR实景导航、ADAS融合、动态跟踪显示、场景化智能交互等功能。公司是首批在中国推出了量产ARHUD解决方案的供货商之一。

测试解决方案:公司基于对汽车视觉、交互解决方案的深刻理解,向行业提供主要专注于HUD耦合测试的全套视觉应用检测设备及服务,以验证HUD解决方案与外部系统之间的协作功能的交互兼容性。主要包括灵活的测试平台、整车EOL检测设备、HUD协作机器人检测平台及AR-HUD在线测试系统等。

其他创新业务解决方案:除了HUD解决方案及测试解决方案外,公司还提供电子后视镜系统、透明车窗显示解决方案、实像悬浮显示(RISD)解决方案等其他创新业务解决方案。

截至2024年12月31日,公司拥有22个汽车主机厂客户,同时涵盖国内头部主机厂及新兴主机厂,包括蔚来、吉利、北汽、奇瑞等量产客户;已累计定点超过90款车型,累计出货量超150万套。

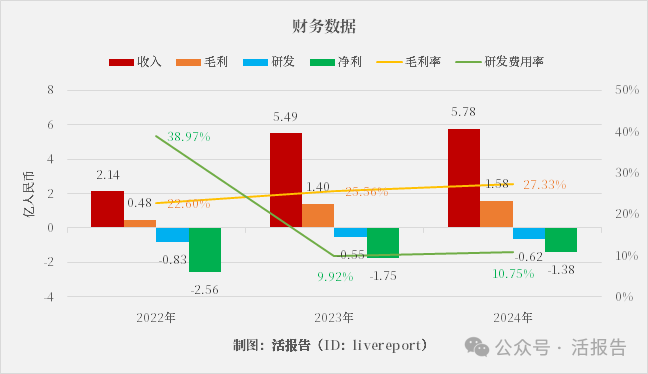

财务业绩

截至2024年12月31日止3个年度:

收入分别约为人民币2.14亿、5.49亿、5.78亿,2024年同比增长率为5.14%;

毛利分别约为人民币0.48亿、1.40亿、1.58亿,2024年同比增长率为12.42%;

研发分别约为人民币-0.83亿、-0.55亿、-0.62亿,2024年同比增长率为13.87%;

净利分别约为人民币-2.56亿、-1.75亿、-1.38亿,2024年同比增长率为-21.06%;

毛利率分别约为22.60%、25.56%、27.33%;

研发费用率分别约为38.97%、9.92%、10.75%;

净利率分别约为-119.64%、-31.79%、-23.87%。

公司2023年收入、毛利均呈现爆发式增长,2024年趋于稳定,毛利率逐年提升。研发费用率近两年稳定在10%左右,2024年净亏损收窄两成,净利率提升至约-24%。

2024年经营现金流转正,为0.29亿,期末现金2.3亿,存货0.89亿,贸易应收2.96亿,短期借款0.89亿,权益股份的赎回负债达13.61亿。整体来说,在高速发展下,目前现金储备偏紧。

行业情况

按收入计,中国车载HUD解决方案市场规模由2020年的人民币17亿元增加至2024年的38亿元,期间复合年均增长率为22.6%。预计2029年该市场规模将达到人民币111亿元,2025年至2029年的复合年均增长率为24.0%。

按销售量计,公司在所有中国市场车载HUD解决方案供货商中排名第二,市场份额约16.2%;W-HUD解决方案销售量位居中国第二,市场份额约17.8%;中国车载高性能AR-HUD解决方案供货商中排名第三,市场份额约13.7%。

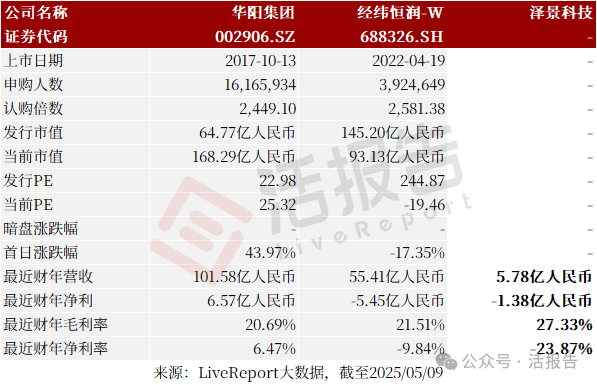

可比公司

同行业IPO可比公司有:华阳集团、经纬恒润

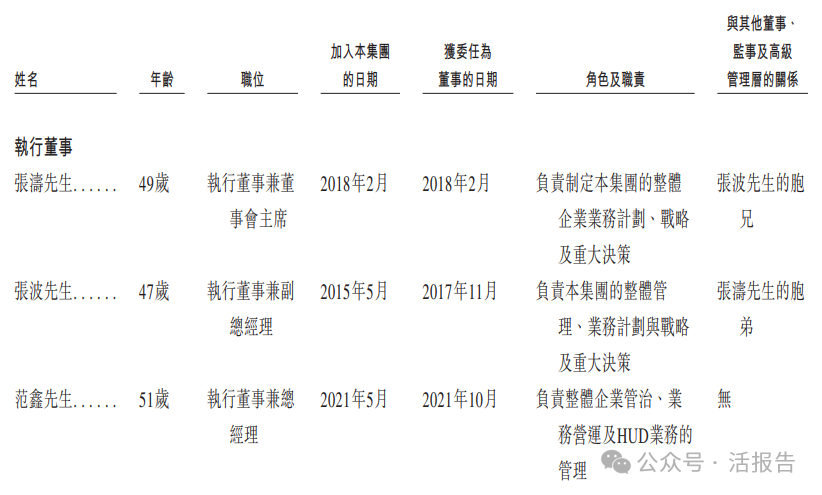

董事高管

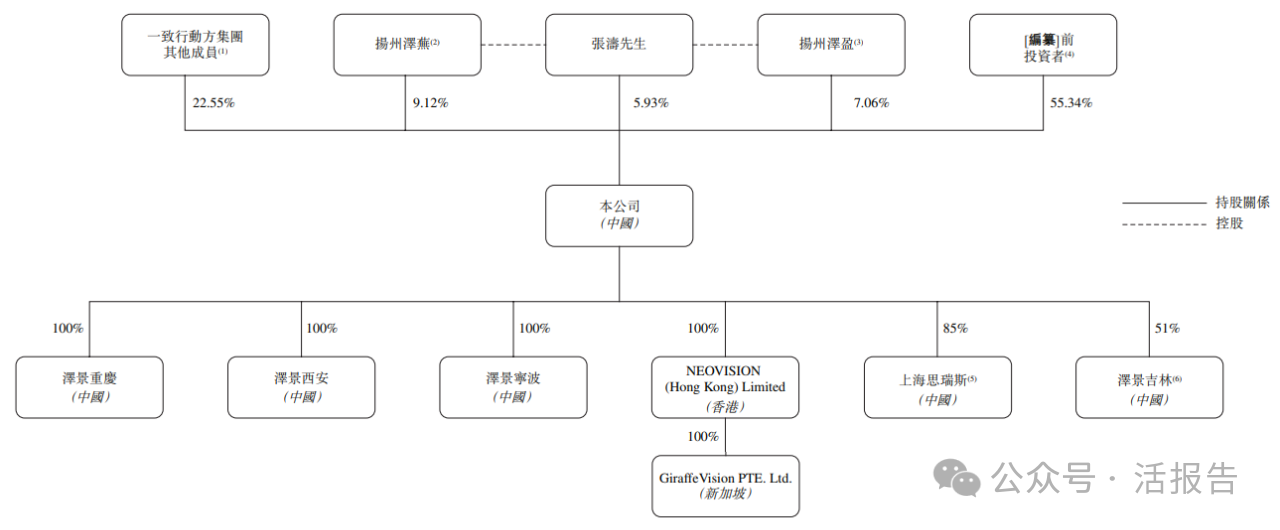

主要股东

IPO前,控股股东集团(包括张涛先生、张波先生、王正刚先生、吕涛先生、叶静女士、郭慧女士、吕湘连女士、扬州泽盈及扬州泽芜等一致行动人)合计持股44.66%。

其他上市前投资者合计持股55.34%,其中包括金色成长叁(顺为资本)、前瞻远至(吉利控股)、啃哥资本、苏州苏商、嘉兴凯联、温州柯创、架桥资本(833689.NQ)、一汽投资、长江投资(长江证券)、顺义基金(北汽集团)等。

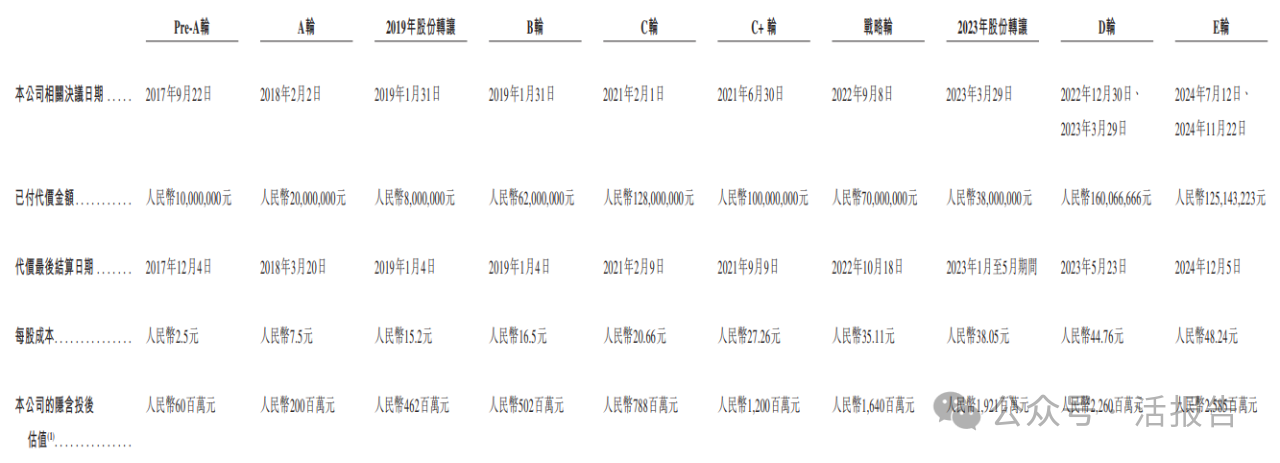

融资历程

公司上市前经历了多轮融资,累计融资超7.2亿元人民币。在2024年的E轮最新融资中,公司的投后估值约为25.85亿人民币(约合28亿港元)。

中介团队

据LiveReport大数据统计,泽景科技中介团队共计8家,其中保荐人2家,近10家保荐项目数据表现良好;公司律师共计2家,综合项目数据较好。整体而言中介团队历史数据不错。

文章来源:活报告公众号

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号