今年以来,港股市场私有化案例显著增加。

太盟投资刚完成对凤祥股份的私有化退市,又一家港股上市公司拟私有化。

7月31日,大悦城地产(00207.HK)宣布将通过协议安排的方式回购股份,每股对价0.62港元,总金额最高约为29.32亿港元,并计划在香港联交所撤销上市地位。

私有化消息披露后,大悦城地产股价如旱地拔葱般大幅上涨,8月1日收涨45.95%。而在私有化公告披露前,公司股价6月底便启动了一波上涨行情,至7月31日就已累计涨近60%。

溢价近7成私有化

大悦城地产是一家中粮系企业,私有化交易前,大悦城(000031.SZ)和得茂分别持有公司64.18%及2.58%股权,且二者均为中粮集团的附属公司。

背靠国资的上市企业,私有化出价往往较高,大悦城地产同样如此。

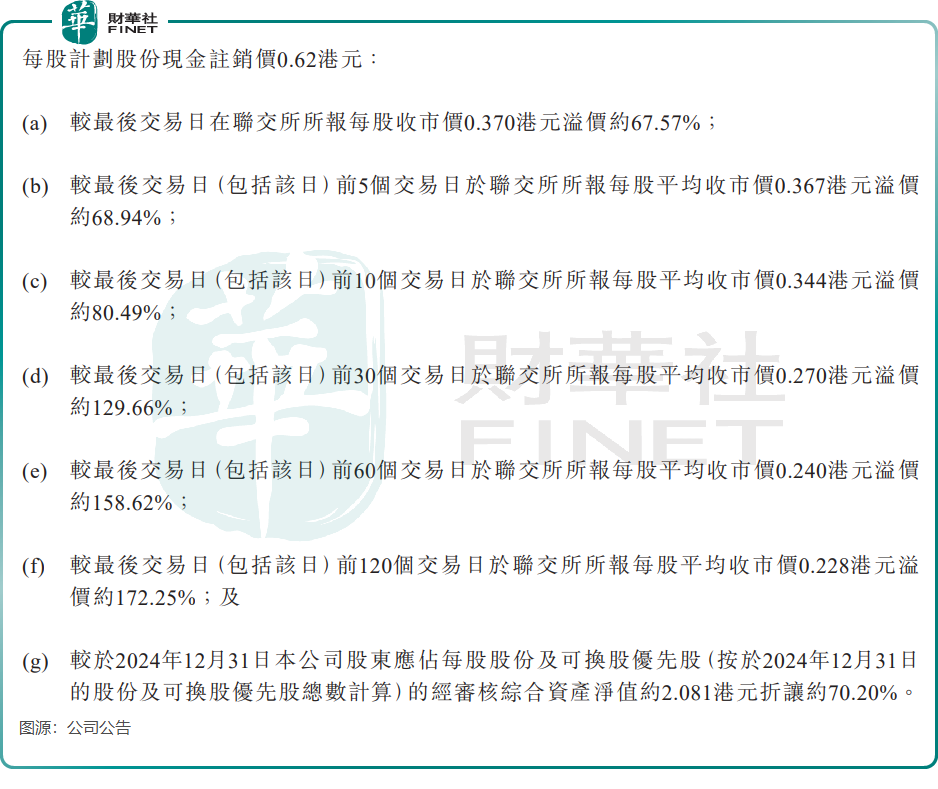

公告显示,大悦城地产此次回购的注销股份,每股计划股份现金注销价0.62港元,较停牌前股价0.37港元/股溢价约67.57%。不过,相较于2024年末每股净资产2.081港元,大幅折让了约70.20%。

而鉴于当前市场状况及香港房地产行业面临的挑战,大悦城地产的私有化价格具有较强的吸引力。有投资者在社交平台表示:“比起最近报价低且私有化失败的民企,央企还是比较大气的。”

本次协议安排生效后,大悦城控股集团持股比例将增至96.13%,得茂持股3.87%,二者将实现对大悦城地产的全资控股,后者将从港交所除牌退市。

“由于受大悦城控股集团控制,目前的架构增加了公司治理的复杂性,并阻碍了决策效率。在计划生效后,业务策略、重大投资及资本营运将不再受限于董事会或股东在股东大会上根据上市规则作出的批准。”大悦城地产方面表示。

业绩大滑坡,流动性承压

2019年,大悦城控股完成收购大悦城地产,中粮集团通过这一重组构建了独特的“A控红筹”架构:A股大悦城控股+港股大悦城地产。

由此,大悦城地产成为中粮集团旗下的商业地产旗舰。

目前,公司业务涵盖物业投资、物业及土地开发、酒店经营以及管理输出项目,其业务已布局五大城市群核心城市,进驻内地24个城市及香港,拥有或管理多个商业项目、优质投资物业及奢华酒店。

行业寒风凛冽之下,大悦城地产经营业绩遭遇困境。

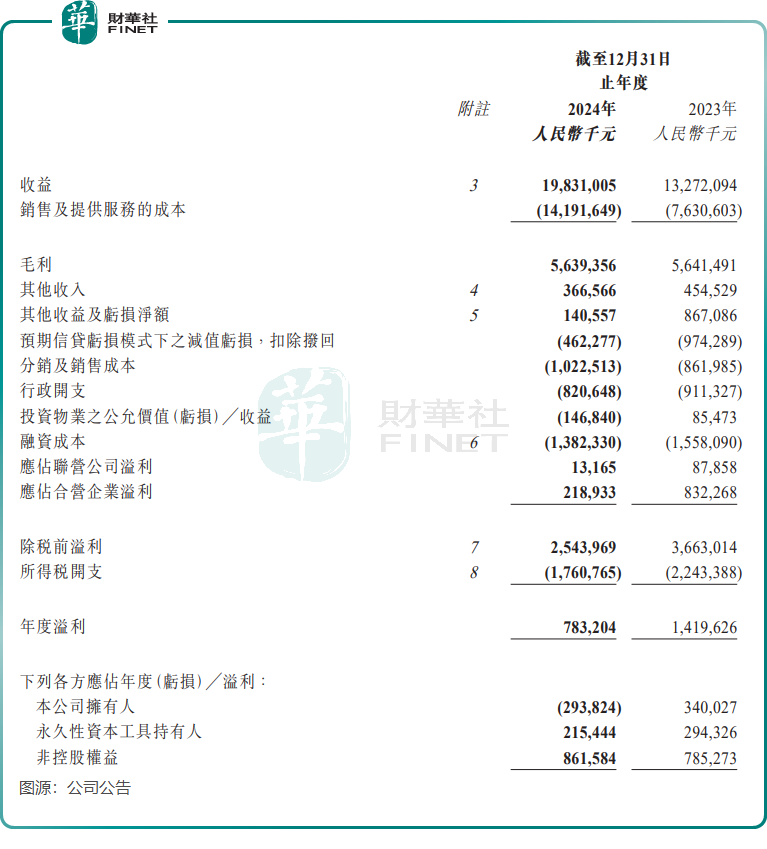

过去几年,大悦城地产营收出现波动,盈利能力自2019年起更是遭遇六连降,并在2024年录得亏损,亏损金额接近人民币3亿元。

受此影响,大悦城地产面临股价持续低迷及流动性不佳的问题。

在此轮股价大涨之前,大悦城地产股价长期是历史谷底徘徊,市值只有30亿港元左右。此外,公司股票单日成交量普遍在数百万,流动性明显不足。公司在私有化公告中也表示,过去数年,公司股价一直较每股资产净值折让,整体流动性偏低,限制了公司从资本市场筹集资金的能力。

大悦城地产的私有化退市,亦是中粮系业务整合的一部分,旨在通过优化资源配置应对行业周期性波动。通过私有化,大悦城控股将进一步加强对大悦城地产的控制。

“交易完成后,公司将增厚对大悦城地产的权益,有利于进一步提升公司归母净利润。”大悦城控股在公告中称。

而对于股东而言,此次私有化以近七成溢价回购股份,短期而言无疑为股东带来相当可观的回报;尤其在股价长期低迷、交投欠活跃的背景下,这一价格亦在一定程度上填补了此前的持股落差。不过,若从较每股净资产折让约70.20%的角度考量,吸引力则稍打折扣。

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号