近日,资本市场的两则动态,引发服装行业关注。

9月8日,男装龙头企业海澜之家(600398.SH)宣布拟赴港交所上市,以深化全球化战略布局。当前海澜之家正面临增长瓶颈,今年上半年营收虽小幅增长,净利润却同比下滑3.42%。赴港融资,或成为其突破竞争困局的一条路径。

曾以“杭派美学”风靡一时的江南布衣(03306.HK),则因业绩疲软,在9月9日股价大跌12.12%。其增长失速、库存高企、现金流承压的现状,堪称整个服装行业困境的一个缩影。

多数港股上市服装企业已披露2025年半年报,今年行业仍挑战重重,韧性强劲的企业持续展现实力,而陷入增长困境的企业则遭遇业绩与股价双重下滑。

几家欢喜几家愁

国内服装行业的高增长时代已成过去,市场需求端收缩,增长动力明显减弱。

国家统计局数据显示,今年上半年,社会消费品零售总额同比增长5.0%,其中服装类零售额同比仅增长2.5%。同期,全国3.8万户规模以上纺织企业营业收入同比减少3%;利润总额同比减少9.4%。

国内消费者信心指数持续在历史低位徘徊,消费心态趋向理性谨慎,对服装行业而言是一大挑战。

此外,受国内市场竞争加剧、成本上涨等多重因素影响,不少服装上市企业效益严重承压。与此同时,那些大型企业以及一些细分领域的龙头企业,经营业绩实现“稳稳的幸福”。

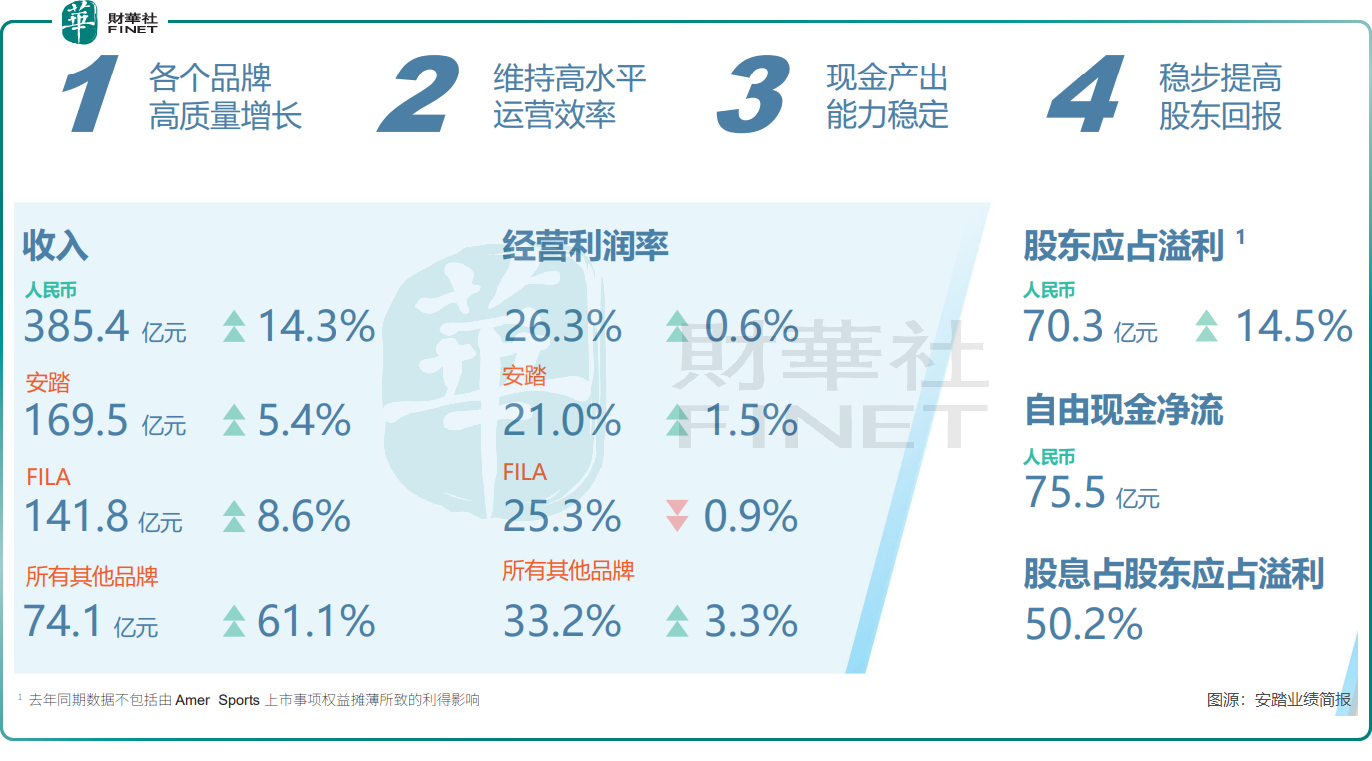

港股四大体育用品股中,除了李宁(02331.HK)仍陷低迷外,安踏(02020.HK)、特步(01368.HK)及361度(01361.HK)均在今年上半年取得稳健的增长。其中,安踏上半年收入和净利润分别同比增长14.3%及14.5%。

与传统服装企业相比,他们在品牌专业化、渠道优化、多品牌矩阵等方面构建了自身的“护城河”,迎合了户外与细分赛道的需求增长。

服装代工企业如申洲国际(02313.HK)和晶苑国际(02232.HK),上半年业绩同样亮眼,营收与净利润稳步提升,主要得益于运动服饰订单的强劲增长。

反观男装、女装及大众休闲服饰企业,则多陷入“品牌老化”困局。消费趋势变迁、渠道效率低下、产品同质化严重等问题交织,导致其增长动能明显不足。

例如,商务男装品牌中国利郎(01234.HK)今年上半年收入同比增长7.9%,净利润却下滑13.4%;赢家时尚(03709.HK)呈现“增利不增收”态势,上半年收入同比下降6.12%;卡宾(02030.HK)营收下滑16.47%,净利润则增长15.99%;佐丹奴国际(00709.HK)上半年增长乏力,收入及净利润同比增幅仅为1.63%、0.83%。

高库存下的挑战

传统服装企业面临的困境本质是“旧模式依赖”与“新能力不足”的矛盾,这些企业往往历史包袱重,投入不足,现金流困于库存问题,无法着重投入创新。

在服装行业,高库存是“产品力不足、供应链滞后、渠道效率低”的综合症状,而那些深耕精细化、差异化、高品质产品的企业,反而能扛过经济低谷,行业内企业的经营状况与发展趋势由此呈现明显分化。

值得注意的是,高库存几乎是全行业现象,就连增长稳健的体育品牌亦不能幸免,但传统服装企业的问题尤为突出。

根据Wind数据,诸如赢家时尚、中国利郎、江南布衣、佐丹奴国际和维珍妮(02199.HK)等企业,上半年营收多在10亿元(单位人民币,下同)至40亿元之间,但库存规模却高达5亿至15亿元。

例如,于今年6月底,中国利郎的存货金额为10.84亿元,存货周转天数高达231天,远高于去年同期的189天。

佐丹奴国际也面临存货较高的问题,其于今年上半年按计划进行对过往数年累积的陈旧存货进行策略性清货,同时叠加商品成本上升,导致其毛利率按年下跌3.3个百分点至55.6%。

对于传统服装企业而言,若不从根本上重构商业模式,仅靠促销去库存,将持续陷入“库存-打折-利润下滑”的恶性循环。

以卡宾为例,其今年上半年实体店铺平均零售折扣较高,为27.4%,但库存周转天数从上年同期的183天增加至今年上半年的208天,说明高折扣并没有有效缓解库存压力,反而可能因为毛利率下降影响了企业的盈利能力和后续的经营调整能力。

行业转机及投资机会何时来?

从上半年业绩来看,服装行业的分化仍在持续,无论是体育用品企业的稳健增长,还是代工厂的订单红利,抑或是传统品牌的转型阵痛,本质上都是市场对“适应力”的筛选。

那么转机何时到来呢?

国泰海通认为,纺织服装赛道短期关税承担影响年末结束,未来订单景气度是核心变量。

在研究报告中,国泰海通判断多数海外品牌Q3完成提价,Q4海外消费趋势(美国高基数)为重要观察指标;品牌未来2-3年下单周期或进一步缩短,订单能见度降低或将进一步影响 OEM 行业估值中枢。但该行认为,部分企业新产能爬坡和提效节奏仍需观察,依托于丰富管理经验而建立的均衡合理产线分配机制最为关键。

面对诸多不确定性,该行认为在出口美国转运税率政策进一步确定的基础上,具有成熟海外产能的中游(面料、纱线)OEM 订单集中度和产能优势将凸显。

投资建议方面,该行认为从品牌端及制造端有两大维度可以关注。

品牌端方面,包括安踏、李宁等运动赛道韧性最优;普拉达、新秀丽等在内的轻奢结构性需求投资机会;江南布衣、滔搏的低估值红利标的;新业态拓宽逻辑得海澜之家。制造端方面,多元产能+新客拓宽+高股东回报的优质龙头九兴控股、申洲国际等。

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号