本文针对机构MBS相对美国国债利差的主要影响因素展开分析,并建立利差相对高低估模型。

美国机构MBS以居民住房抵押贷款为底层资产,并得到三大GSE(房利美、房地美和吉利美)的担保,长期享受与美国国债同等的信用评级。投资者普遍认为其资产质量高、风险低,具有“准主权”特征。在二级市场上,机构MBS收益率与美债收益率走势高度同步,不过两者之间的相对利差仍会存在明显波动。

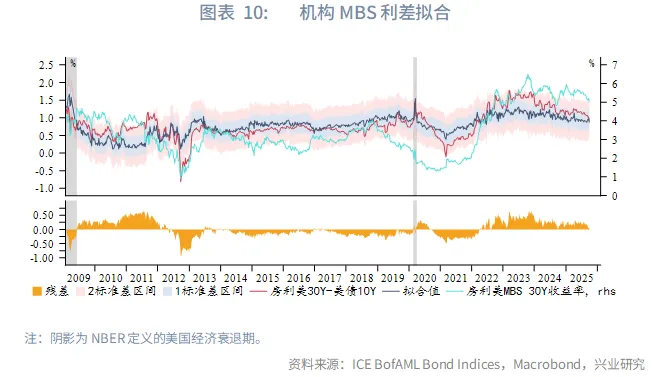

影响机构MBS利差的因素主要包括:(1)一、二级市场价差;(2)美联储持有的机构MBS在市场MBS存量占比;(3)美联储持有的国债加权平均期限;(4)AA-AAA企业债信用利差;(5)MBA再融资指数。以上述自变量能够高度拟合机构MBS利差,并提供利差相对高(低)估的参考。当利差达到拟合值的正负2标准差区间时,意味着利差已经显著高估或低估,此后的利差均值回归往往伴随着机构MBS收益率的波段行情——利差修复高估(低估)对应收益率下行(上行)波段。在经历2022年至2023年上半年的持续高估后,2023年下半年以来机构MBS利差开始向拟合中枢回归,目前已经与拟合值高度接近,基本修复了高估。

美国机构MBS以居民住房抵押贷款为底层资产,并得到三大GSE(房利美、房地美和吉利美)的担保,长期享受与美国国债同等的信用评级。投资者普遍认为其资产质量高、风险低,具有“准主权”特征。在二级市场上,机构MBS收益率与美债收益率走势高度同步,不过两者之间的相对利差仍会存在明显波动。本文针对机构MBS相对美国国债利差的主要影响因素展开分析。

一、机构MBS利差

1.1 一、二级市场利差

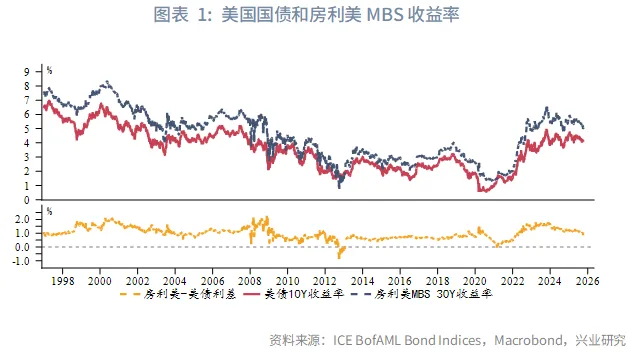

住房抵押贷款利率和MBS收益率之差被称为一、二级市场利差。这一利差反映了MBS发行方的服务费、担保费等。实践中,美国住房抵押贷款以30年固定利率房贷为主,因此30年房贷利率与房利美MBS 30Y收益率之差即为一、二级市场的代表性利差。次贷危机后,由于机构MBS发行标准更为严格,GSE承担的潜在风险增加,担保费上涨使得一、二市场利差中枢已经由90年代的0.5%左右上涨至1%左右。一、二级市场利差也在一定程度上反映了机构MBS的受欢迎程度,次贷危机后更高的利差反映出低利率环境下高息资产的稀缺性。

1.2 二级市场利差

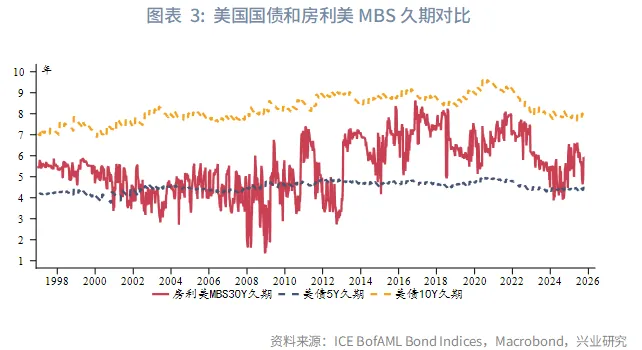

由于再融资制度的存在,美国住房抵押贷款早偿的情况非常普遍,尤其是在美联储降息周期中。这使得MBS的久期较发行期限显著偏短,房利美MBS 30Y的久期通常在4~7年,和5Y~10Y的美国国债的久期相当。由于美债10Y收益率被视为固收市场的重要基准,因此以房利美MBS 30Y收益率和美债10Y收益率之差作为二级市场利差的代表。二级市场利差大部分时期于0.5%~2%区间内波动。

二、利差影响因素

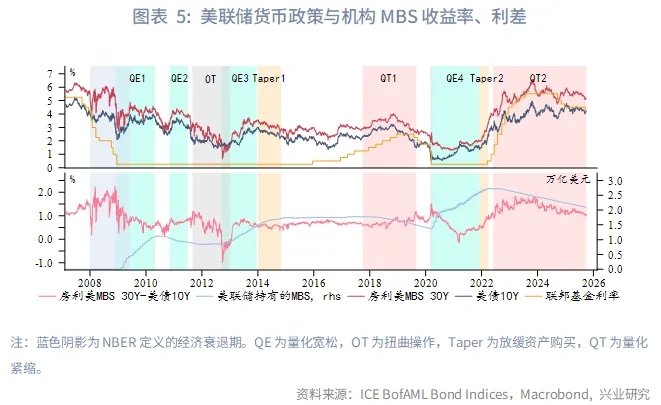

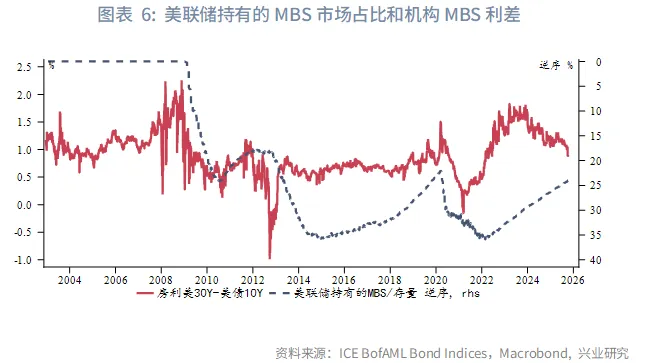

次贷危机后,由于美联储QE大量买入机构MBS,一度持有市场存量MBS的35%以上,随后QT又逐步减持机构MBS,目前仍持有市场的20%以上。美联储货币政策对于机构MBS二级市场利差有着深刻影响。此外,MBS作为信用资产,区别于“无风险资产”美国国债,其两大主要风险是:(1)信用风险;(2)早偿风险。

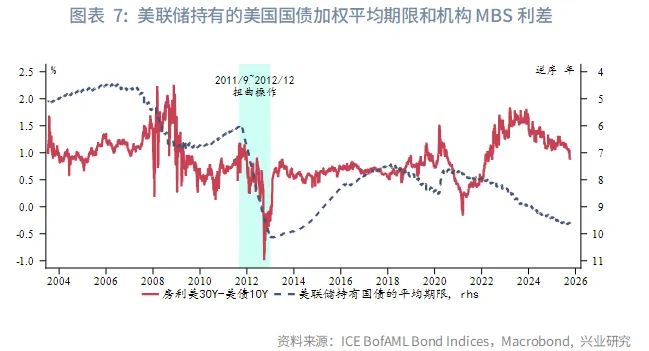

2.1 货币政策

总体而言,当美联储货币政策转向宽松(降息、QE、OT)时,机构MBS利差收窄;而当美联储货币政策转向收紧(Taper、加息、QT)时,机构MBS利差走阔。具体而言:

● 在2008年和2020年美国经济衰退初期,由于市场的极度恐慌引发无差别抛售资产,美债收益率和机构MBS收益率都会上行,而且由于MBS信用品的特性,其上行幅度通常更大,使得利差走阔。在2009年和2020年美联储开启QE大量买入机构MBS后,利差迅速收窄。

● QE2期间美联储增持美国国债,但减持机构MBS,使得机构MBS利差出现小幅上行。

● 美联储扭曲操作(OT)期间[1],市场倾向于拉长久期,机构MBS作为长久期资产也从中受益,利差趋于下行。美联储QE3时期美联储持续购买机构MBS,利差在扭曲操作(OT)和QE3重合时期大幅下行至负值。此后,由于美债收益率反弹,利差很快回到了与QE1时期相当的水平。

● 2020年以来,虽然美联储没有明确宣布实施扭曲操作,但事实上持有的美债平均期限在逐步拉长,对于平抑、拉低机构MBS利差也起到了重要作用。

● 在Taper、加息和QT期间,利差表现为震荡或上行,实际走势与美债收益率高度相关。当美债收益率下行或震荡时,利差通常表现为震荡。当美债收益率上行时,利差也同步上行。

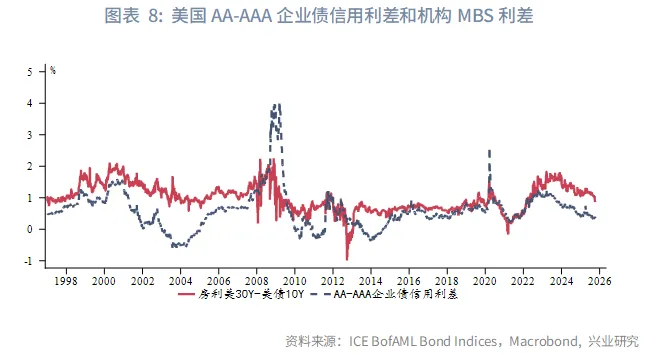

2.2 信用利差

尽管机构MBS本身的信用风险较低,但本质上作为信用资产,机构MBS利差依然和市场信用利差密切相关。考虑到机构MBS本身是高评级资产,我们选取美国AA-AAA企业债相对美国10Y国债的利差作为信用利差代表,其走势和机构MBS利差高度正相关。

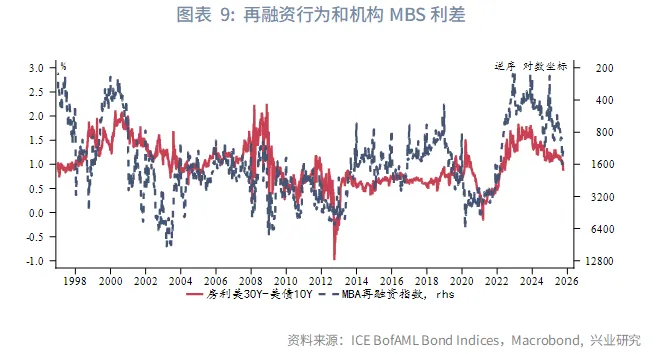

2.3 再融资行为

美国住房贷款允许借新还旧的“再融资(refinance)”,因此在市场利率大幅降低时,借款人通常会进行再融资以降低借贷成本。这便是机构MBS最大的风险来源“早偿风险”。当借款人大规模再融资时,机构MBS利差通常随着再融资行为增加而出现下行,这一方面反映了宽松的货币政策环境;另一方面此时机构MBS的票息仍然高于美国国债,同时债券收益率普遍下行,存量高票息机构MBS具有较强的投资吸引力。

三、机构MBS利差估值模型

基于上文分析,我们可以提取以下指标作为影响机构MBS利差的主要自变量:(1)一、二级市场价差;(2)美联储持有的机构MBS在市场MBS存量占比;(3)美联储持有的国债加权平均期限;(4)AA-AAA企业债信用利差;(5)MBA再融资指数(取对数)。上述指标取周度频率,通过OLS模型便可以高度拟合机构MBS利差,2009年2月美联储开启购买机构MBS以来的R2达到89.7%。

通常情况下,机构MBS在拟合值的正负1标准差区间内波动。当利差达到正负2标准差区间时,意味着利差已经显著高估或低估,此后的利差均值回归往往伴随着机构MBS收益率的波段行情——利差修复高估(低估)对应收益率下行(上行)波段。在经历2022年至2023年上半年的持续高估后,2023年下半年以来机构MBS利差开始向拟合中枢回归,目前已经与拟合值高度接近,基本修复了高估。同时,机构MBS收益率也较高点震荡回落,波动中枢逐步下移。

文章来源:兴业研究公众号

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号