6月19日晚,新能源锂电材料领域龙头企业之一华友钴业(603799.SH)披露大手笔定增预案,拟进一步扩大产能。华友钴业为何选择在此时定增?公司在锂电池行业又有怎样的野心?而在前不久,公司刚刚“放弃”磷酸铁锂材料领域布局,又将如何与本次定增事件做综合解读?

百亿定增扩产再现

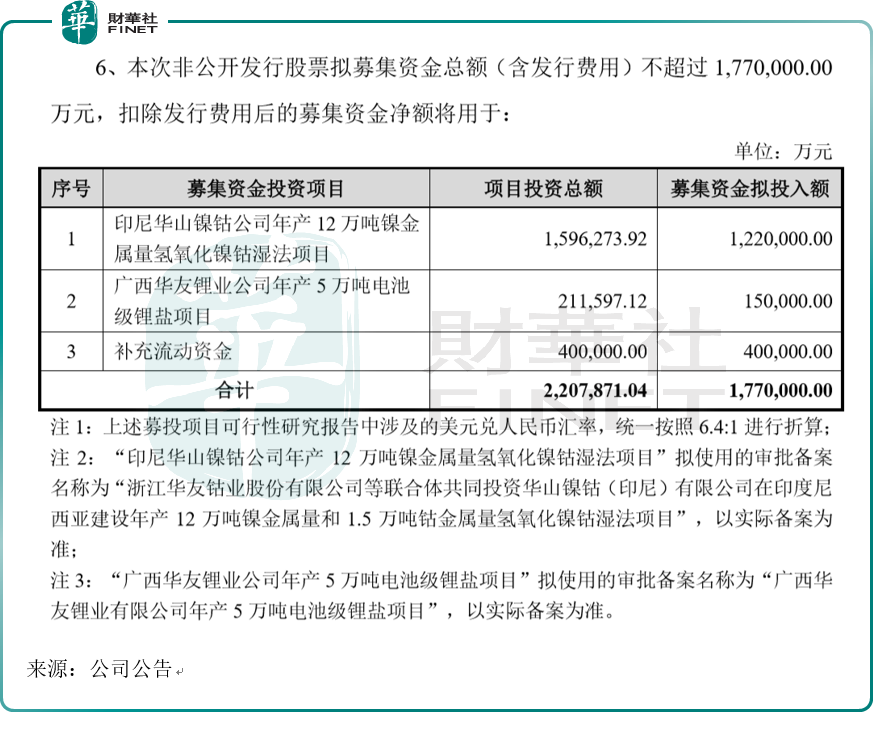

根据公告,本次非公开发行股票拟募集资金总额(含发行费用)不超过1,770,000.00万元(177亿元),扣除发行费用后的募集资金净额将用于:投资印尼华山镍钴公司年产12万吨镍金属量氢氧化镍钴湿法项目、广西华友锂业公司年产5万吨电池级锂盐项目以及补充流动资金。

从上表的拟投资项目的资金额比例可看到,印尼的镍金属量氢氧化镍钴湿法项目是本次定增募资的主要项目方向。

镍,是三元电池,特别是高镍三元电池中,非常重要的金属元素。“无钴”电池是新能源车龙头特斯拉一直在追求的动力电池终极方案之一,而“无钴”的达成,需要大规模镍资源。镍的比例越高就代表电池的能量密度越大,现在的主流发展路线是如果想提高电池能量密度、提升车辆续航里程,就是把镍的占比拉高,例如811、523电池,还有LG将为特斯拉提供的镍含量90%的NCMA新电池。特斯拉曾宣布将向“镍”车型转变,未来是否“得镍者,得天下”?而华友钴业本次定增在镍方面的布局,是基于何种打算?我们先从这次定增背景说起。

定增背景:行业快速发展

受新能源汽车及储能行业的蓬勃发展带动,锂电池行业实现快速增长。根据SNE Research数据,2021年全球动力电池总装机量达296.8GWh,同比增长102%;根据EVTank数据显示,2021年全球储能锂离子电池总出货量达到66.3GWh,同比增长132.4%。中信证券研究部预测,2025年全球锂离子电池需求量有望超过2,000GWh,2021-2025年CAGR将达到46%,市场将持续保持高速增长。

2022年全国新能源汽车下乡活动6月17日在江苏省昆山市举行启动仪式。中汽协数据显示,2021年,新能源车下乡车型共销售106.8万辆,比整体市场增速高约10个百分点,贡献率近30%。

2022年是新能源下乡活动的第三年。在政策大力支持的背后,新能源汽车下沉市场正呈现出广阔的市场前景。中汽协表示,对全年新能源汽车销量超过500万辆充满信心。

锂电池行业是新能源汽车的上游行业,在新能源下乡活动等政策加持下,下游带动上游,空间前景或可期待。

乘联会数据显示,2022年5月,微型电动车(A00级)批发销量为10.6万辆,占据33%的纯电动汽车市场份额。乘联会秘书长崔东树表示,今年微型新能源车市场会保持增长,增长速度在60%左右。

正是在这样的背景下,作为新能源锂电材料领域龙头企业之一的华友钴业,开启了定增募资,扩大产能。公司认为:下游客户快速扩张提升锂电材料需求,公司有必要进一步扩大产能以把握市场机遇。

行业巨头纷纷扩产能抢占市场

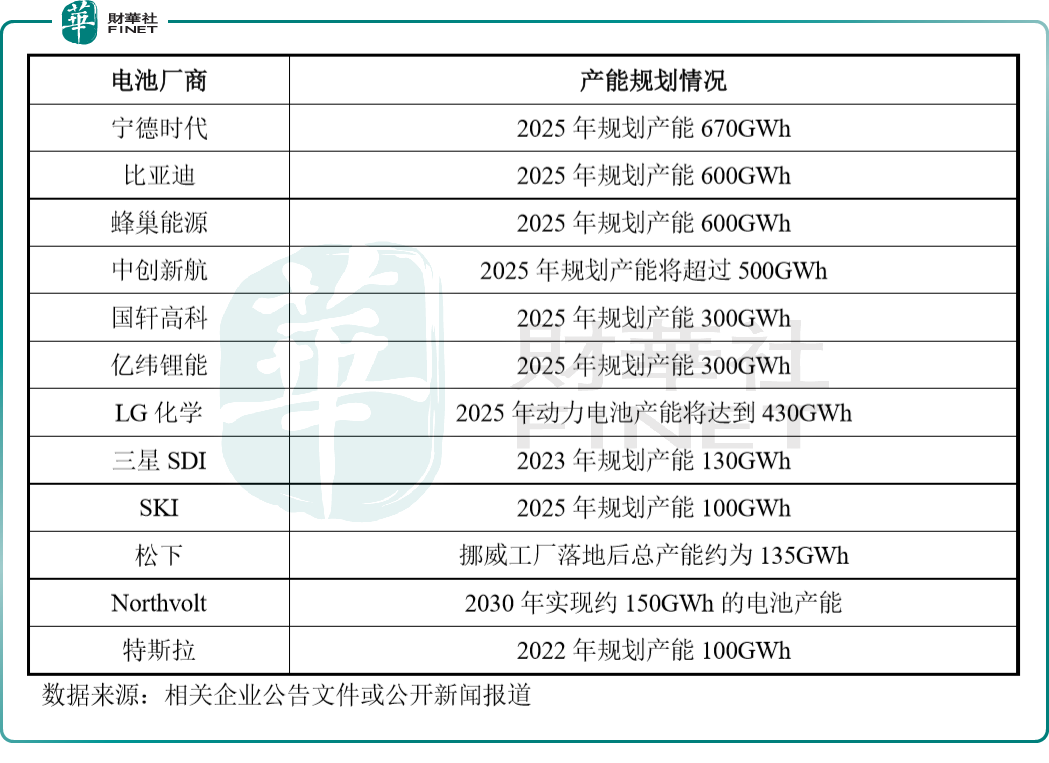

从锂电行业来看,行业内各巨头纷纷宣布扩产能。受益于新能源汽车及储能行业的快速发展,宁德时代、比亚迪、蜂巢能源、中创新航、LG化学、三星SDI、SKI、松下等锂电池行业龙头企业纷纷宣布扩建产能以应对不断增长的市场需求。根据全球主要锂电池厂商产能规划,到2025年锂电池整体产能将达到4,000GWh。

作为新能源锂电材料领域的龙头企业之一,华友钴业凭借突出的产品优势和研发实力,已经进入到宁德时代、比亚迪、LG化学、SKI、亿纬锂能等全球头部动力电池的核心产业链,产品已开始应用到特斯拉、大众MEB平台、雷诺日产联盟、沃尔沃、路虎捷豹等欧美高端电动汽车,同时公司拟与大众在动力电池正极材料产业链上下游领域开展深度合作,进一步巩固公司在新能源汽车产业链中的市场地位,为公司未来进一步开拓高端客户奠定坚实基础。

在目前已经在行业内形成一定优势的情况下,公司继续定增扩产。华友钴业认为,本次对外投资符合公司的发展战略,有利于进一步强化公司资源开发及一体化布局,提升公司的盈利能力和可持续发展能力,进一步夯实“上控资源,下拓市场,中提能力”的转型升级发展思路。

行业路线的选择及“野心”

行业巨头对于前沿路线的判断,或具有一定的指引性。华友钴业认为,“高镍三元材料是动力电池重要发展方向,公司需进一步做好镍资源布局。”

三元材料体系是锂电池正极材料主流的技术路线之一,而其中高镍三元材料在续航里程、能量密度和材料成本等方面具备显著优势,高镍化已成为三元动力电池的未来发展趋势。随着三元动力电池高镍化的持续推进,镍在动力电池中的用量快速增长,未来需求空间广阔。

我们从数据上看:

随着三元动力电池高镍化的持续推进,镍在电池中的占比逐渐提高,高镍三元正极材料出货量及占比亦有大幅增长。根据GGII数据显示,2021年我国高镍三元正极材料出货量达到17万吨,同比增长183%;高镍三元占全部三元正极材料的比重达到40%。随着新能源汽车产业的不断升级,单车用镍量将持续提升,锂电领域的镍资源需求量亦将大幅增长。

以上数据与逻辑,或可解释本次定增扩产项目中,印尼的“镍金属量氢氧化镍钴湿法项目”是主要项目投资方向的原因。

根据公告介绍,公司已投产和在建的三元前驱体产能合计32.5万吨,相关原料主要由公司提供,随着未来新能源汽车行业持续快速扩容,公司前驱体产能规划将进一步提升,镍原料需求量亦将大幅增长。华友钴业表示,因镍湿法项目建设周期较长,公司需要提前布局,进一步提升镍资源环节产能以匹配下游市场及一体化布局不断增长的原料需求。

此外,作为全球新能源锂电材料行业龙头企业,公司在镍、钴等三元锂电池重要金属原材料领域已有深入布局,并形成了从资源到材料的一体化业务模式。公司计划通过本次募投项目在广西布局电池级锂盐产能可以有效加强公司在锂金属领域的一体化布局,使得公司成为横向覆盖镍、钴、锂三种核心金属原料,纵向覆盖从资源到材料全产业链的一体化龙头企业。

为何押注三元电池,而不是磷酸铁锂?

上文中提到,在公告中,华友钴业押注“三元动力电池高镍化”,其认为“高镍三元材料是动力电池重要发展方向”。但目前锂电池行业现状是磷酸铁锂电池市占率更大,如何保证华友钴业在技术路线上的选择是正确的?公司又为何在三元电池上押重注?

作为国内最大的钴产品供应商,华友钴业的新能源业务也以钴镍资源开发为支撑,延伸至三元锂电材料制造。而锂电池存在两大主流技术路线,分别是三元锂电池、磷酸铁锂电池。2018年,三元锂电池发力,市占率跃升至六成以上,超过磷酸铁锂电池,此后一直占据主流。但这一现象再度发生扭转。

根据动力电池应用分会数据,2021年国内新能源汽车动力电池装机量159.59GWh,其中磷酸铁锂电池装机量81.69GWh,市场占比51.2%,同比增幅251.7%,是三元锂电池增速的4倍,实现反超。

三元锂电池与磷酸铁锂电池材料上最大的不同在于,后者不含钴和镍。钴镍价格飙涨之下,磷酸铁锂电池原料供应更加稳定,成本优势突出。目前的行业数据就是如此,华友钴业也曾想布局磷酸铁锂电池,与三元电池“两条腿”走路。

不过,虽然经过了短时间的犹豫,但近来华友钴业似乎决心在三元电池的技术路线的选择上押下重注。就在本次定增扩产的前不久,华友钴业拟终止在磷酸铁锂材料领域布局。去年磷酸铁锂大热的背景下,致力于三元材料一体化的千亿“钴茅”华友钴业欲并购跨入这一赛道,然而仅半年后,这一动作戛然而止。

6月14日,华友钴业公告披露,为进一步集中优势资源,聚焦锂电三元材料产业链,公司拟终止在磷酸铁锂材料领域布局,经与控股股东华友控股协商,决定终止通过控股子公司巴莫科技收购圣钒科技100%股权事宜,并于6月14日签署了《<股权收购意向书>之终止协议》。

上述公告结合本次定增扩产的项目来看,华友钴业的重点在三元电池的路线,至少目前表现是这样的,或与公司的资源协同作用有关。

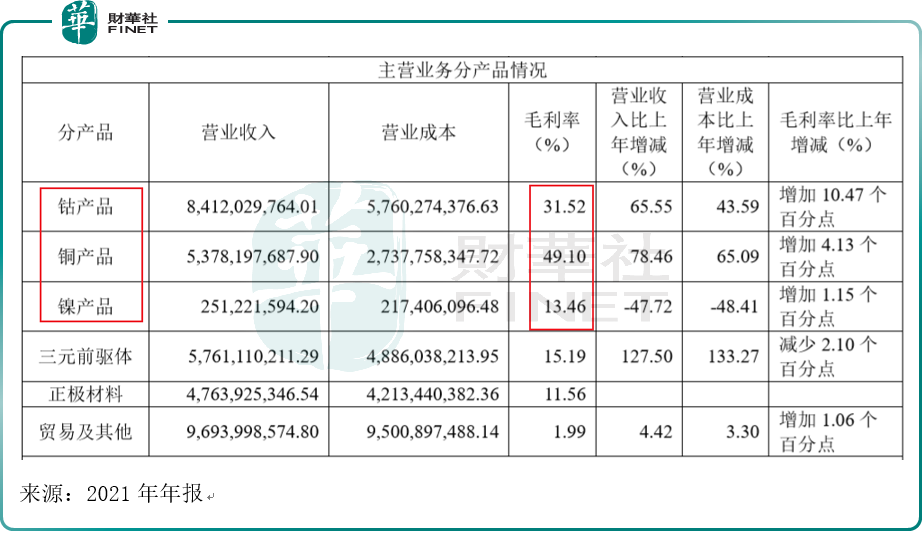

从2021年年报,主营业务分产品看,公司的钴、铜、镍都是非常重要的盈利产品。

此外,根据最新数据,二者增长情况来看,三元电池似乎“又行了”,这可能也是华友钴业在此时选择定增扩产的原因。中国汽车动力电池产业创新联盟发布的动力电池月度数据显示,5月份,三元电池装车量8.3GWh,环比增长90.3%;磷酸铁锂电池装车量10.2GWh,环比增长15.1%。产量上,5月份三元电池产量环比增长58.2%,磷酸铁锂电池产量环比增长仅3.3%。

从环比增长情况看,以上数据似乎是一个新信号,传递出更深层的含义——三元材料电池或将卷土重来。

不过,未来的风险点就在于,如何去保证技术路线的选择是正确的呢?一旦三元电池的发展不及公司预期,恐怕对公司业绩产生很大影响。不过至少在目前,很难说清锂电池未来的发展会走向何方。

机构判断

业绩方面,根据华友钴业今年一季报,2022年一季度公司归母净利润12.06亿元。不过从单季度的变动趋势看,2022Q1单季归母净利润环比2021Q4下滑21.09%,光大证券分析原因,该机构认为主要系:

1)2022Q1毛利率18.5%,较2021Q4下滑2.2个百分点,主要系硫酸镍和碳酸锂等原料成本上行,2022Q1,LME镍、碳酸锂价格环比2021Q4上涨13%、102%;2)一季度为公司产销淡季,同时疫情也对衢州子公司Q1生产造成14天减产影响;3)2022Q1所得税费用3.4亿元,环比2021Q4增长327%。

光大证券认为,镍板块利润2022年下半年释放,锂电一体化成型。公司镍产能将于下半年逐步达产。华越湿法6万吨项目已投料试产,预计6月底达产;华科火法4.5万吨项目部分子项目于3月底投料试产,全流程预计下半年建成;华飞湿法12万吨项目预计2023年上半年具备投料条件。该机构对全年镍价格判断,认为维持在历史高位,预计镍项目盈利能力较强。

中信证券在6月20日研报中认为,近期镍钴价格下行带动三元材料成本压力缓解,镍资源开发加速的趋势强化了市场对镍价回归理性的预期。成本竞争力增强加上技术路线的快速迭代提高了三元材料板块的吸引力。看好三元材料板块配置价值。

根据亚洲金属网数据,截至6月17日,国内钴金属价格跌破40万元/年,6月以来跌幅达到14%,较3月高点跌幅达到30%;5月以来,LME镍价快速下行,至6月中旬跌至2.5万美元/吨,5月以来下跌约25%。镍钴价格下行有效缓解了三元正极材料的成本压力。

中信的观点或能解释华友钴业在三元电池上的押注,以及选择近期发公告定增扩产的动作。

不过笔者认为,动力电池市场充满各种变数,技术创新是不变的真理。企业在选择战略方向时,需要考虑成本、已掌握的资源优势、技术优势等,考虑的方面很多。最后所有的因素汇总后的结果,用市占率来验证,毕竟在经济活动中,只有市场选择的,才是“正确”的。华友钴业在高镍三元电池上的选择是否受到市场欢迎,只能用时间来验证了。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号