敦和资管近日发布7月宏观月度观察指出,依旧看好中国债券的长期配置价值,10年期国债收益率下半年仍然易下难上;如果油价在冬季继续飙升并创年内新高,那么美国经济的深度衰退恐怕无法避免,美股很可能再跌15%至20%。

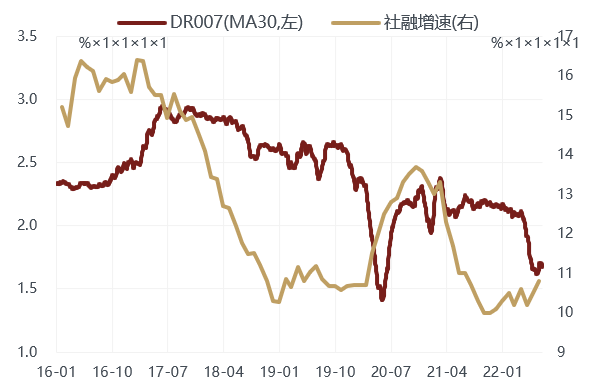

关于国内流动性是否进入拐点的问题,敦和资管表示,7月以来央行减少了公开市场货币投放量,但这和资金面的收紧并没有一致的因果关系。从基本面驱动的角度来理解,只有当融资需求出现改善时,回购利率才有内生性的向上动力。

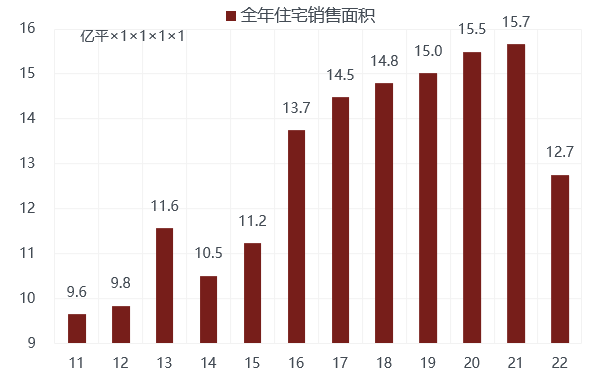

分部门来看,居民加杠杆的意愿和能力对资金价格的影响最大,企业其次,而政府的影响最小。敦和资管认为,近期爆发的停工断供事件对三四线城市的地产销售负面影响更大,下半年居民贷款增速可能进一步下滑。在居民贷款增速回落的情况下,即使企业和政府部门的融资出现改善,也很难带动回购利率进入上行通道。

此外,国内猪价带动的CPI回升和中美短期利差倒挂,也不构成中国货币政策收紧的关键理由。敦和资管指出,从历史上来看,在PPI同比进入下行阶段时,如果没有核心通胀的驱动,仅仅依靠猪价推高CPI上行,难以对货币政策形成掣肘。因此,敦和资管整体上依然看好中国债券的长期配置价值,10年期国债收益率下半年仍然易下难上,恐怕未来相当长的时间内都难以超过3%。

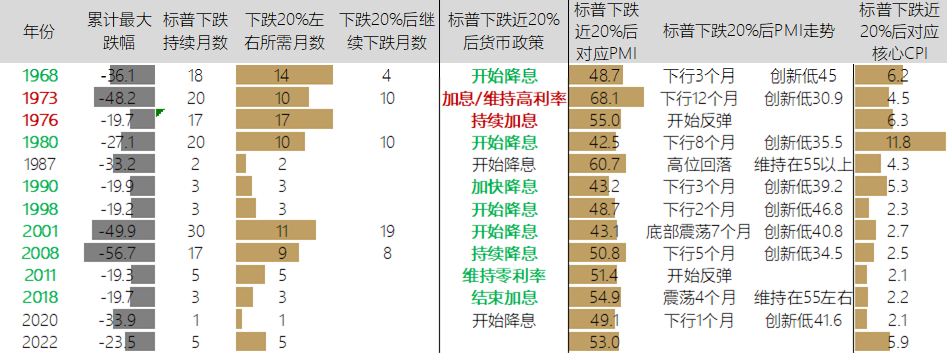

在海外部分,敦和资管研究了自1968年以来标普跌幅在20%附近时的情景。当标普最大跌幅超过20%时,美国经济衰退的概率会大幅上升,同时,美债收益率曲线也出现倒挂,似乎进一步预示了美国经济衰退不可避免。这种情况下,美股是否还会进一步下跌呢?

敦和资管指出,在高通胀背景下,货币政策在年内转向的可能性微乎其微。即使CPI同比增速在6月见顶,美联储在年内继续加息至3%以上仍是大概率事件。也就是说,指望货币政策转向来结束美股的熊市并不现实。

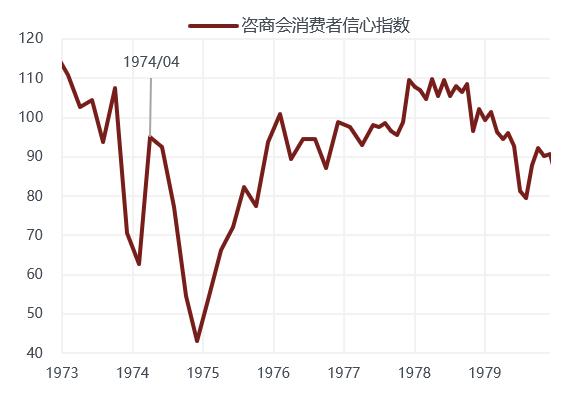

对比1973年和1976年,标普下跌20%后同样面对美联储持续加息,但后续走势却截然相反,其根源在于,两个时期推升通胀的驱动力不同。

敦和资管认为,当下如果油价能够稳定在90美元至110美元,那么即使服务价格的粘性使得CPI依然居高不下,美国经济明显放缓,但出现深度衰退的概率不大,在这种情况下美股下跌的空间并不大。但如果油价在冬季继续飙升并创年内新高,那么美国经济的深度衰退恐怕无法避免,美股很可能再跌15%至20%。

来源:发布易

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号