11月30日,国内房地产在线交易和服务龙头贝壳(02423.HK)公布了三季报,公司第三季度业绩亮点之一是扭亏为盈以及家装家居业务的同比大幅增长。

财报显示:贝壳Q3营业收入为176亿元,同比下降2.8%,不过略超此前给出的业绩指引上限170亿元。此外,本季度贝壳扭亏为盈,净利润为7.16亿元,2021年同期净亏损为17.66亿元;本季度经调整后净利润(按美国非通用会计准则)为19亿元,而2021年同期净亏损为8.88亿元。

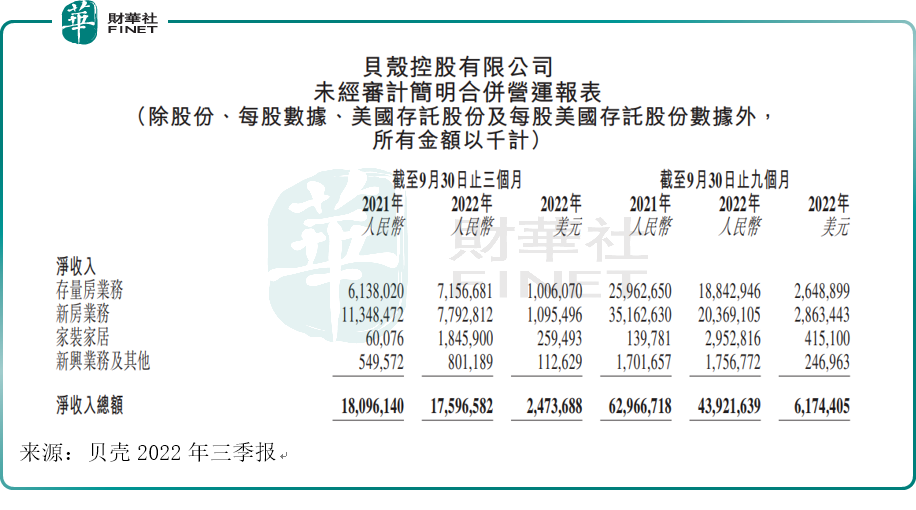

贝壳的主营业务主要由四大业务模块组成:包括存量房交易服务、新房交易服务、家装家居、新兴及其他业务。按业务划分收入情况,2022年第三季度,家装家居业务收入的同比增幅是四个业务中最大的,对其增长原因,公司称主要由于完成收购提供综合性服务的中国家装企业圣都家居装饰有限公司(简称“圣都家装”)且其财务业绩于2022年第二季度开始合并入账,以及家装家居业务总交易额的有机增长。

从业务结构具体来看:第三季度,贝壳的存量房交易服务的净收入为71.57亿元,同比增长16.6%;新房业务的净收入为77.93亿元,同比下降31.3%,是贝壳第三季度唯一一个同比收入下降的业务;家装家居业务的净收入为18.46亿元,而2021年同期该业务收入只有6007.6万元,今年同比大涨近30倍;新兴业务及其他净收入为8.01亿元,同比上涨45.8%。

除净利润本季度大涨外,公司毛利率也大幅上升,2022年第三季度毛利率为27%,而2021年同期为15.2%。

对于毛利率上升的原因,贝壳方面称,贡献利润率较高的存量房业务收入占总收入占比提升;存量房业务的净收入增加及链家经纪人的固定薪酬成本减少导致存量房业务的贡献利润率同比提高;利润率较高的项目数量增多以及固定薪酬成本占新房业务净收入的比例相对降低,致使新房业务的贡献利润率同比提高;同时,相较2021年同期,2022年第三季度门店成本及其他成本占净收入的比例相对较低。

我们从本季度的活跃门店数量与活跃经纪人数量来看,同比都有所下滑。截至9月30日,活跃门店数量为39713家,同比下滑19.7%,活跃经纪人数量为372718名,同比减少20.4%。与第二季度对比,门店数量下滑环比略有收窄,经纪人数量下滑环比基本持平。

11月以来,房地产行业政策在1个月内“三箭齐发”,被市场解读为对行业的重大利好。我们从贝壳的第三季度业绩数据看,存量房业务收入的同比增速要远远高于新房收入同比增速(前者为正,后者为负),贝壳作为与国内行业龙头链家深度绑定的线上地产服务平台,他的业绩数据或可在一定程度上说明国内地产市场的成交情况和趋势。

不过虽然从贝壳第三季度的收入情况看,存量房收入同比增长,但若从本季度的活跃用户看,或许地产“寒冬”仍未过去。数据显示,贝壳第三季度移动月活跃用户数量(移动端MAU)4240万名,而2021年同期是4610万名。

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号