今年日股的表现强悍得让人惊讶,日经225指数与2022年大跌的纳斯达克指数一起成为今年以来表现最好的指数,见下图。

需要注意的是,今年纳斯达克指数表现之所以如此强劲,是因为2022年加息令对利率敏感的科技股大跌,纳斯达克于2022年累计下跌33.10%,今年的表现还没完全收复失地;而日股虽然也受到外围加息周期的负面影响,但其跌幅远不及美股,日经225指数的2022年累计跌幅为9.37%,所以加上今年的涨幅,其实两年累计有13%的涨幅。

日经225指数已回到日股上世纪九十年代的鼎盛时期,现价32,538.33点距离1989年12月时的高位38,915.87点仅相差16.4%而已,见下图。

从日经225指数今年4月份的半年报告来看,其五年年化风险回报率或为6.83%,一年年化风险回报率为13.23%,显示出最近一年的风险回报表现趋强。

日股大牛,财华社认为或与几个原因有关:1)日元汇率,2)东京交易所的推动资本有效使用措施;3)安倍经济学所释放的影响或终于引起经济的结构性变更;4)巴菲特买入日本商社股份,或带动游资看涨日股。

这次的日股牛市能走得更远吗?

日元汇率

强大的工业生产力令日本在战后一跃成为仅次于美国的第二大经济体,加上日元贬值,以出口为主的日本在上世纪八十年代积累了丰厚的财富,美国是其主要的出口国家。

与此同时,受第二次石油危机影响,能源价格大幅上涨,美国通胀激增。为了遏制通胀,美联储将联邦基金利率上调至20.5%(1980年底),但这不利于美国的经济发展,尤其是对外贸易,于是美国要求其主要贸易对手日本和德国对其币值汇价进行干预。

八十年代中期,美国与日本、联邦德国、法国以及英国财长和央行行长在纽约广场饭店签订广场协议,五国联合干预外汇市场,让美元贬值,以解决美国巨额贸易赤字问题,同时也为美国赢得贸易优势——美元汇率下降,美国货变便宜,自然吸引更多买家。

于是相对于贬值的美元,日元汇价开始走强。

在之前累积了大量财富的日本企业和个人,在强日元的支持下,走出国门,在日本国内和全球“买买买”——日元强势,使得他们能够以较低的价格买入更多的外国资产,财富效应凸显——这推动了日股的繁荣和日元资本的流出。

然而,“物极必反”。强日元令日元资本流出国外,同时也不利于日本的贸易经济,其贸易优势减退,而且日本企业和个人在海外“买买买”的热情推高了资产价格,其高价买入的资产泡沫最终爆破,这是导致日股在80年代末见顶之后持续回落的原因。

这一次却不一样。安倍经济学(2012年起)提出三支箭:日元贬值——提升日本贸易优势,增加财政支出——扩大国内投资,以及产业结构优化——从根本上改变企业乃至国内经济结构的基本面。

其中日元贬值的效果在这几年凸显,日元对美元汇率由2012年12月时的每1美元兑82日元,下降至现在每1美元兑143日元,见下图。

这有利于日本的贸易优势,需注意该国经济以外贸为主导,因此日元的持续处于低位对其意义重大,而这也是其企业,尤其综合商社业绩保持表现的原因。

不过财华社认为,在这里或多少与上世纪末的情形有点相似——日元持续走低,或许也给外国资本一个憧憬——押注日元升值,这或带来资产价格的上涨。

见下图,日本央行长期保持关键短期利率于负数水平,这是日元持续处于低位的主要原因。今年上任的央行新行长曾一度引发市场对其改变日本长期负利率的疑云,但他在上任后重申立场,暂时释除了疑虑,不过仍无法让市场完全放心,日本央行加息以改变当前负利率状态或仅是时间问题。

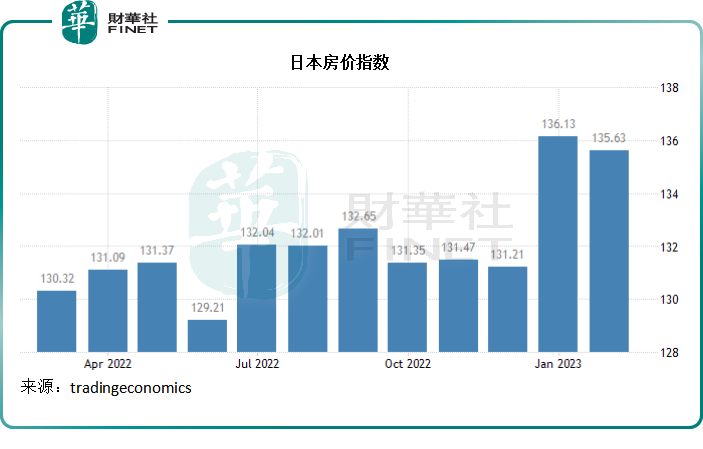

尤其是考虑到今年初日本楼价似有上涨迹象,见下图。

同时其通胀也有所上涨,见下图。

押注日本加息似乎成为了投机资本的好去处——加息将利好日元汇价,对于投机资本来说,欧美国家接连加息之后,日本央行利率已处于世界极低水平,向下风险相对来说要小得多,反而因为通胀而存在向上憧憬。

这是资金进入日本市场,带动日本资产价格上升的一个原因。

东京交易所新规

最初,日股市场分为一部上市和二部上市,二部上市的要求比一部低得多。于1999年12月起加入Mothers板——即新经济、新科技、增长型中小企业;2013年7月起加入Pro板和Jasdaq标准板和增长板三个板块。

由于重叠较多,东京交易所于2022年4月进行了重组,所上述市场重新划分为主板、标准板、增长板和专业市场。主板市场流动性和交易活跃度也较高,对上市公司的市值和财务要求也更高。

近日,为改善上市企业资本使用效率偏低的问题,东京交易所提出一则改革,要求主板和标准板上市公司检查其PBR(即市账率),若长期低于1倍,需要进行整改,否则可能会面临退市,时限或到2026年。

市账率,指的是市价对比于资产净值(或股东权益)之比。这一比率低于1倍,意味着上市公司的市场价值偏低,不足以反映其股东权益。

东京交易所认为这反映上市公司的资金运用效率不佳,要求其通过股份回购和派发股息,来提高资金的使用效率,或提高为股东反馈的利润,以提升其估值(即市账率)。

财华社留意到,当前日股主板上市公司的市盈率(加权平均,2023年5月份数据,下同)为15.8倍,市净率为1.3倍;标准板上市公司的市盈率为17.9倍,市净率为1.0倍。

交易所指出,当前主板有一半的上市公司,标准板有大约六成的上市公司市账率都小于1倍,因此希望能通过推出这一刺激措施,来推动上市公司提升其股东回报和其自身的估值。

同时,交易所也提到,股份回购和派发股息或仅带来短暂的影响,从长远来看,其希望上市公司能够提升其业绩,优化公司的业务经营和结构,从而实现更高的利润,令股本回报率能持续高于资本的使用成本率,这一倡议或促使上市公司更关注其自身的盈利能力,从基本面上实现业绩的提升。

这无疑给寻找投资机会的资本提供了美好的憧憬。

再加上安倍经济学的效果在体现,整体产业优化,将有利于营造理想的营商环境,这也是国际资本考虑的一个因素。

巴菲特的启示

2020年8月时,巴菲特就率先买入日本的五家综合企业,包括三菱商事(Mitsubishi Corporation)、三井物产(Mitsui)、伊藤忠商事株式会社(Itochu)、丸红株式会社(Marubeni)和住友商事(Sumitomo);近期更大举加仓日本五大商社的投资至7%以上,也引发了资本的跟投。

财华社留意到,这五家综合企业业务十分广泛,遍布各行各业,既包括国内,在海外亦有庞大的业务敞口,这或反映“股神”看好日本整体经济实力,估计这是“聪明”资本看好日股的一个原因。

总结

综上所述,日元汇率和利率见底以及日本经济结构性优化的憧憬,应是国际资本看好日股的基本原因。考虑到日元持续处于低位,其下跌风险或相对较低,这是投机资本的理论依据;另一方面,日本经济基本面持续改善,应是资本投资价值的取向。

但是利率是一把双利刃,加息利于日元汇价的同时,或不利于发展经济,尤其是贸易经济,不过对于经济乃至上市公司的潜在影响需要一段时间才会显现,这从广场协议(1985年9月)后,日股在1989年才见顶,可见其滞后性,所以至少在中短期内,日股的表现应是得到支持的。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号