苹果(AAPL.US)越过三万亿市值关口位,进一步巩固了其市值全球第一的地位,其他科技股在2023年上半年也有不俗的表现:

英伟达(NVDA.US)携AIGC概念创下市值新高,上半年累计涨189.54%;特斯拉(TSLA.US)也勇敢地收复2022年的失地,年初迄今涨幅高达112.51%;与特斯拉老板马斯克约架的扎克伯格也不示弱,旗下Facebook母公司Meta(META.US)今年状态大勇,累计大涨138.47%。

然而反观香港上市的科技股,表现就显得很拉胯,被腾讯(00700.HK)不爱的京东-SW(09618.HK)和美团-W(03690.HK)分别累跌36.49%和27.65%,同样,腾讯也被其南非大股东减持,因此今年以来的股价仅累计上涨7.36%。大股东减持是这些股份下跌的原因。那么,在未来,随着其战略重组的铺开,这些股份是否存在机会?

纳斯达克指数遥遥领先

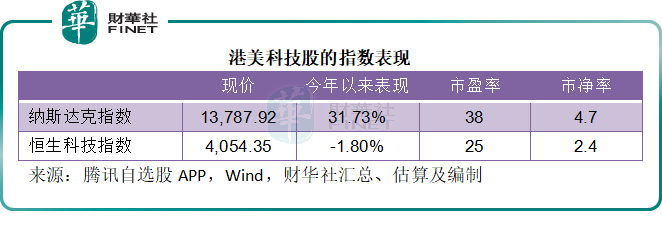

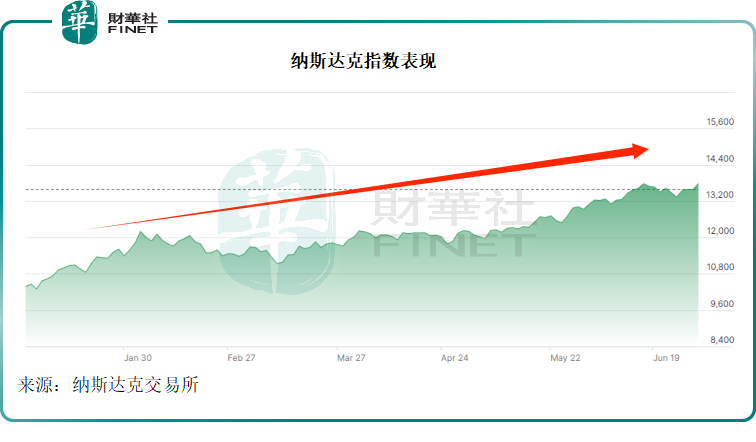

今年以来,反映美股科技股表现的纳斯达克指数累计上涨31.73%,市盈率高达38倍,表现十分理想,见下图。

纳斯达克指数为市值加权指数,也就是说,市值越高的上市公司,占指数的权重越高。因此,市值十大上市公司占了纳斯达克指数的前十大权重,分别为苹果、微软(MSFT.US)、谷歌C类股和A类股、亚马逊(AMZN.US)、英伟达、特斯拉、Meta、博通(AVGO.US)和阿斯麦(ASML.US)。

见下表,这十大权重股今年以来的累计涨幅都在33%以上,涨幅中位数达到52.46%,平均值也在75%以上,远超大盘表现。

其中,英伟达、特斯拉和Meta的股价更是倍增,财华社认为,主要原因是ChatGPT的热浪为芯片公司英伟达带来了前景,因为布局AIGC的公司纷纷向英伟达下订单以构建自身的大模型;特斯拉和Meta的大涨,或主要因为这对难兄难弟在2022年都遭遇了大跌,而随着美股行情向好,情绪化的投资者又重新回来追捧这些股份。

这些重磅股份的大涨,带动了大盘指数的表现,也是纳斯达克指数跑赢其他美股重要指数的原因:例如,道琼斯工业指数今年以来仅上涨3.80%,这是因为道指为股价加权指数,即股价越高的股份,其所占的权重越高。

从上表可以看到,大型科技股的股价都偏低,这是因为作为流量经济的领导者,这些股份太懂得流量密码——让更多的人参与进来,转换成投资术语就是让更多投资者能有机会买入股份,这些科技股在股价跨过千元时,往往会分拆股份,例如苹果于2020年一拆四。

而且道指为三十大蓝筹股的均价指数,这三十大蓝筹股还包括制药股如默沙东(MRK.US),金融股如高盛(GS.US),消费股如可口可乐(KO.US),石油股如雪佛龙(CVX.US),这些股份于今年上半年的表现怎么都比不上科技股,默沙东、高盛、可口可乐和雪佛龙今年上半年的累计股价涨幅分别为5.43%、-4.68%、-3.87%和-10.69%。

由此可见,美股的大涨,或更多是得益于科技股的反弹。

香港科技股则受累于巨头的下挫

尽管2023年下半年第一个交易日,反映香港上市科技股表现的恒生科技指数大涨3.66%,至4,054.35点,但其今年以来表现仍偏落后,累跌1.80%,与纳斯达克指数的累涨31.73%形成鲜明对比。

恒生科技指数包含香港交易所上市的30支最大型科技公司,按市值加权计算权重,也就是市值越大,所占权重越高,不过设有8%的上限。也就是说,市值最高的公司,权重理应最高,但是因为有8%的权重上限,若其在指数中的权重超过8%,则按8%记录。每一个季度进行权重调整。

值得留意的是,当前恒生科技指数中权重最高的上市公司是“新势力”理想汽车(02015.HK),权重达到8.54%,主要因为最近得益于其汽车交付数据大增,股价大涨,今年以来理想汽车的股价涨幅是十大权重股中的最高,达到91.41%,下次季度调整时,其权重将重新调整,以满足8%的限制规定;第二大权重股是短视频平台快手-W(01024.HK),权重为8.26%,第三和第四大权重股分别为阿里巴巴-SW(09988.HK)和腾讯。

对比下图与以上美股十大科技股的表现,港股上市的科技股表现明显落后,科技股指数十大成分股年初至今的中位数涨幅只有4.10%,平均值也只有9.49%,远低于美股同行的表现。

除了理想汽车大涨之外,有新游戏推出的网易-S(09999.HK)、半导体股中芯国际(00981.HK)和得益于ChatGPT热浪的百度集团-SW(09888.HK)均有超20%的累计涨幅,得益于它们自身的利好消息,但是对比于同样利好的美股同行,其表现仍较为落后,例如谷歌的累计涨幅高达35%,而百度只有24.35%;谷歌的市盈率达到26倍,而百度的市盈率只有不到16倍。

由此可见,香港上市的大型科技股普遍估值都较低,例如上述十大成分股的市盈率的均值为81.18倍,但如果去除理想汽车的异值影响,市盈率中位数只有18.80倍,远低于纳斯达克指数十分成分股的35.50倍市盈率估值,这意味着港股上市科技股的估值或存在上涨空间。

当然,基本面是决定其未来上涨空间能否被市场所捕捉的要素。

从苹果的增长前景来看,其长远展望应是不错的,因为利润较高的服务分部将可为其带来更高质量的收益,但是与此同时需要注意的是,当前美股科技股的高涨,很大程度得益于ChatGPT概念掀起的狂潮,我们都见识过无数次资产泡沫爆破造就的窘境,被概念抬高的估值能否持续将存在很大的变数,尤其被炒高的英伟达和买卖限制不断被升级的光刻机供应商阿斯麦,其估值是否经得起考验存疑。

另一方面,经历了大跌之后,港股上市的大型科技股水分已经被挤了出来,而且这些大型科技股最近都进行了集团的结构性调整和优化,以提升其运营效率,这对于未来的发展应是利好,例如腾讯的成本优化措施,阿里巴巴的组织调整,京东和美团的业务拓展,以及百度无人驾驶相关业务商业化的实现,都是对其未来拐点的铺垫。

总之,美国科技股于今年上半年暂时领先,但是下半年,港美科技股的表现或将再出现分化,可留意它们是否向着各自的反方向发展。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号