电动车生产商特斯拉(TSLA.US)因为传闻中的“恶意涨薪”让中国的特斯拉员工倍感鼓舞,却未能取悦投资者。

在公布了创纪录的季度产量、交付量以及营收后,特斯拉的股价在盘后交易时段下挫逾4%,主要原因或在于其汽车销售毛利率下降以及第3季产量可能因夏季厂房升级而减少。

第2季利润率下降

特斯拉2023年第2季收入按年增长47%,至249亿美元,主要受到以下因素的影响:1)汽车交付量增长;2)其他业务收入增长;3)平均售价按年下降(扣除外汇影响后);4)6亿美元的汇兑亏损。

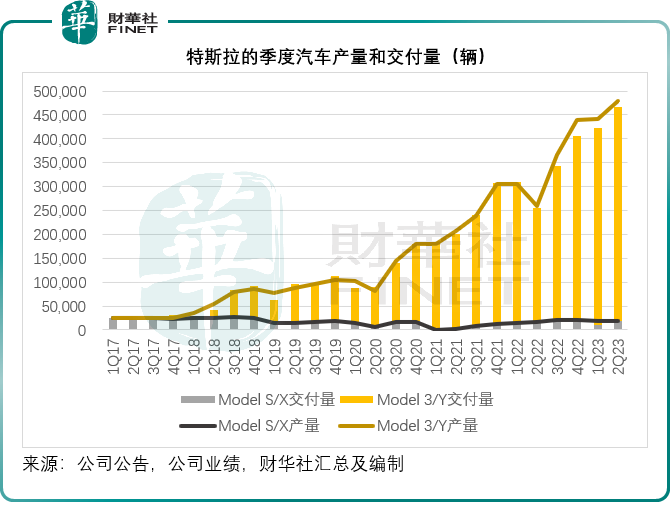

截至2023年6月末止的第2季,特斯拉的汽车总产量同比增长85.51%,至47.97万辆;总交付量按年增长83.02%,至46.61万辆,见下图。

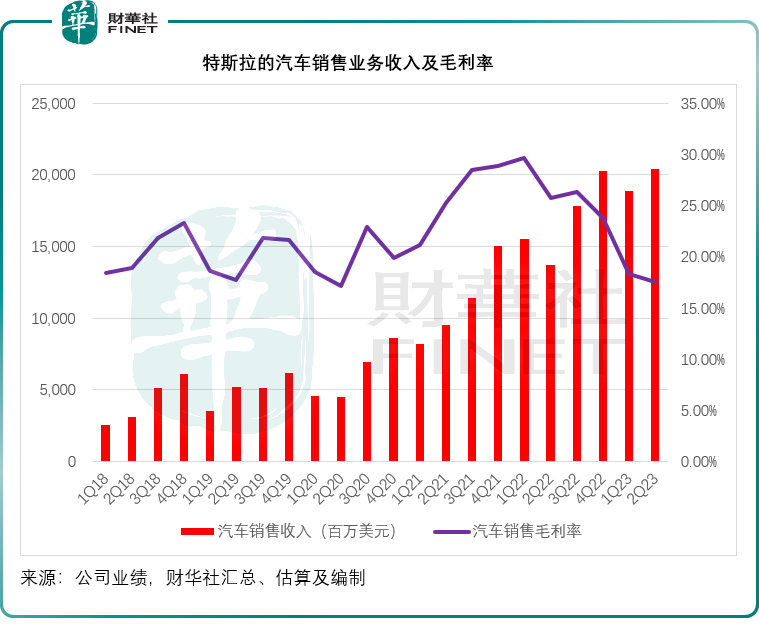

季度汽车销售收入同比增长49.37%,至204.19亿美元,占总收入的比重由去年同期的80.73%,提高至81.92%。与此同时,动力和储能以及服务与其他分部的季度收入分别按年增长74.25%和46.66%,至15.09亿美元和21.50亿美元。

然而,其整体毛利率却由去年同期的25%,下降6.81个百分点至18.19%,或反映期内汽车降价、新产能投产致成本上升等负面影响,其中汽车销售业务的毛利率由上年同期的25.73%下降至17.52%,见下图。

2023年第2季,特斯拉的经营利润按年下降2.64%,至23.99亿美元,经营利润率由去年同期的14.55%,下降至9.62%,不足10%,主要受到以下因素影响:

1)定价较低产品销售占比上升令平均售价受压;

2)4680电池和其他相关产品的产量爬坡成本;

3)Cybertruck、AI和其他大型项目导致其他经营开支增加,加上汇兑亏损和新工厂使用率不足导致利润率受压,抵消了汽车交付量增加、单车成本下降(原材料成本和IRA信用积分降低)以及能源业务以及服务和其他业务毛利率增长等的正面影响。

第2季,特斯拉的非会计准则股东应占净利润同比增长20.15%,至31.48亿美元,净利润率由去年同期的15.47%下降至12.63%,主要受到上述经营利润率下降所影响。

期内,来自经营活动的净现金流入按年增长30%,至30.65亿美元,扣除20.6亿美元的资本开支后,自由现金流入按年增长62%,至10.05亿美元。

从现金流来看,特斯拉的业绩表现尚不错。不过,其利润率下降或引发了投资者的忧虑,尤其是汽车销售毛利率降至20%以下,其降价促销之举更加重了疑虑。

但是,特斯拉的管理层对前景仍十分乐观。

特斯拉的前景如何?

马斯克在业绩发布会上表示:今年第一季,Model Y超越丰田的卡罗拉和大众的高尔夫,成为全球销量最高的车型,而且售价也比同行低得多。今年仍将维持180万辆的年产目标,不过他预计,第3季的产量会有所减少,主要因为工厂进行夏修和升级。

马斯克认为长远而言,自动化将会是新的突破,而其未来的无人驾驶出租车(RoboTaxi)将迎来几乎没有天花板的需求;并指出特斯拉生产RoboTaxi的方式本身就是一种创新,每小时产量将远胜同行。

马斯克还表示,和充电装置一样,特斯拉对于向其他汽车企业授权自动驾驶软件和硬件持开放态度,而事实上已经在与主要的OEM(原设备制造商)就使用特斯拉FSD(全自动驾驶系统)进行初期讨论。此外,新的锂精炼厂和阴极生产设施进展顺利。

该公司的首席财务官(CFO)Zachary Kirkhorn提到,特斯拉最优先要做的是确保其能持续大幅投资于能推动业务长期价值的核心技术,这包括增加AI相关技术的投入,如全自动驾驶、人形机器人擎天柱(Optimus)和Dojo超级计算机平台,以及新产品,例如Cybertruck、其新一代平台和Semi。另外,还要继续投资于产能扩张,不仅仅是汽车生产厂,还有特斯拉的充电网络、服务、内部应用以及电池处理项目,并继续为未来的发展奠定基础。

其次,继续努力最大化汽车产量和扩张能源业务,但最为重要的,还是探索出一条持续产生资本的道路,以继续推进其研发和资本投资,这需要降低其核心业务的每单位经营成本,并持续改善原材料的运营资本使用效率,这些在第2季都进展良好。

管理层在业绩发布会上表示,2023年第2季得克萨斯州工厂的4680电池产量增加了80%,而且产量已超千万。此外,废品成本也按季大幅下降40%,令电池的经营成本削减了25%。

特斯拉计划在得州推出Cybertruck电池,能量密度比当前产量高出10%,通过工艺和工程设计优化得以实现。到今年年底或明年初,随着电池产量规模化,每单位成本效益应可处于一个舒适的水平。

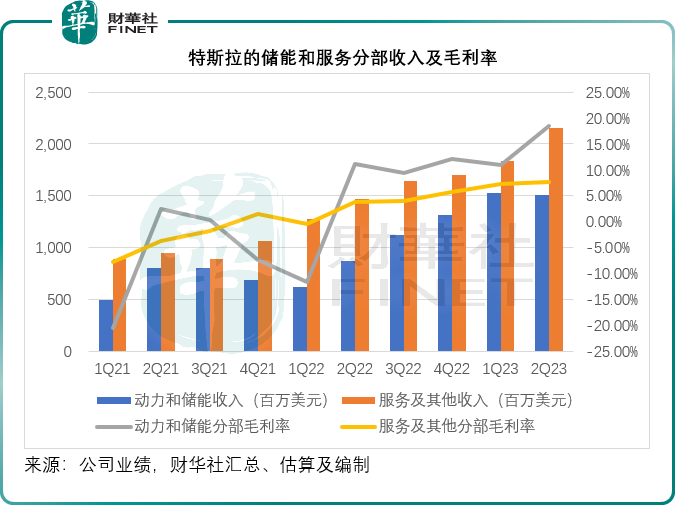

财华社认为,从长远来看,特斯拉的前景应是不俗的:或可通过产能、工艺流程的优化,来提升汽车业务的毛利率,另一方面,储能和服务业务的强劲增长以及利润率优化,应可成为汽车业务的“神助攻”,有利于特斯拉未来整体利润率的持续改善。

值得留意的是,该公司2023年第2季的储能和服务分部毛利率分别按年提升了7.22个百分点和3.90个百分点,至18.42%和7.72%,见下图。

不过,从短期来看,特斯拉或需面对产量增长放缓,降价令收入和盈利能力受压的负面影响,这应是其股价下挫的主要原因。

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号