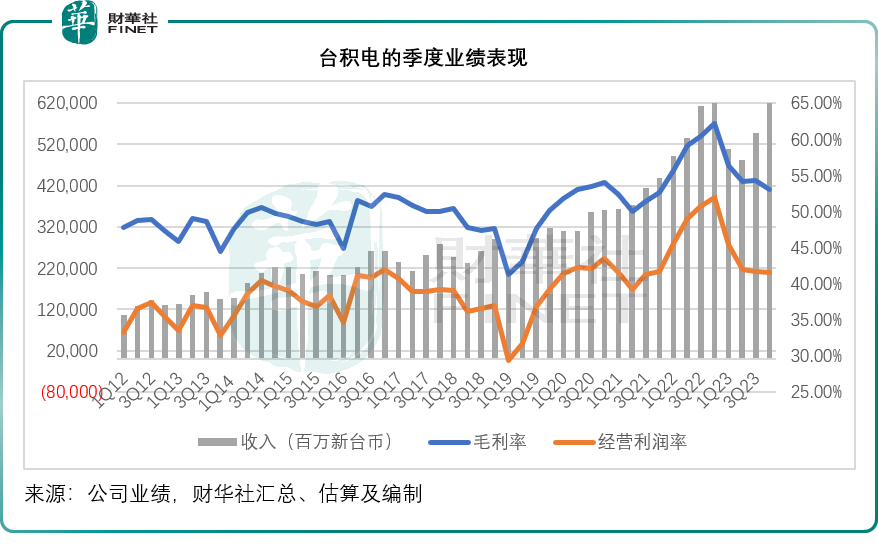

半导体代工厂台积电(TSM.US)新鲜出炉的2023年第4季业绩显示,其新台币季度收入同比大致持平(或按季增长14.41%),至6,255.29亿元;季度毛利率按年下降9.18个百分点(或按季下降1.22个百分点),至53.04%;季度经营利润率则按年下降10.36个百分点(或按季下降0.12个百分点),至41.60%;季度股东应占净利润按年下降19.33%,至2,387.12亿新台币。

见下图,尽管季度收入维持高位水平,但2023年第4季的毛利率及经营利润率均较上年同期及上个季度收缩。

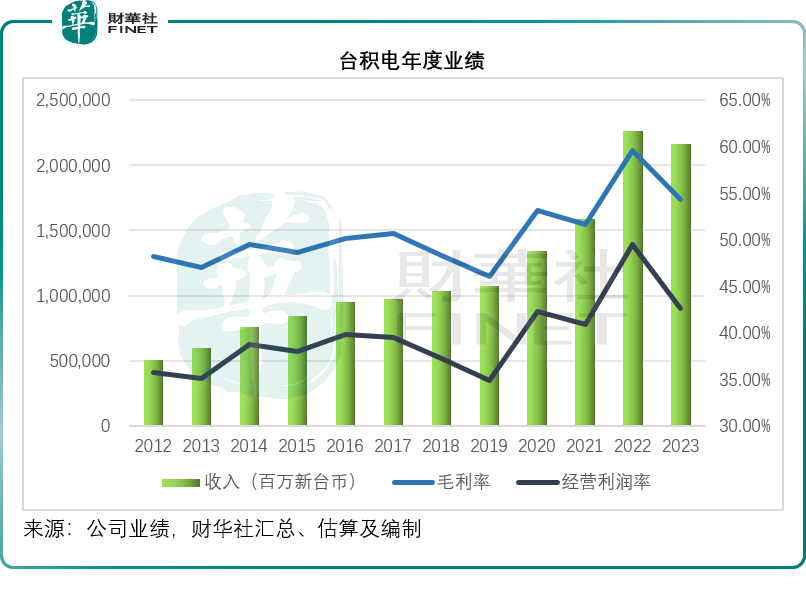

从2023年全年业绩来看,台积电的收入按年下降4.51%,至2.16万亿新台币;全年毛利率按年下降5.2个百分点,至54.36%;经营利润率按年下降6.9个百分点,至42.63%,见下图。

从上图可见,其最新的季度收入维持高位水平,但是不论从毛利率还是经营利润率来看,按年及按季均有所下降,既然如此,为何在公布业绩后,台积电的单日股价却按年大涨近10%?并带领AI芯片概念股英伟达(NVDA.US)和超微半导体(AMD.US)市值再创新高。

财华社认为原因有:1)利润率下降在预期之中;2)3纳米进程的贡献将大增,2纳米产品的进展也十分顺利;3)继续保持技术优势,在AI的强劲发展中,未来前景靓丽。

利润率下降的原因

晶圆代工厂的成本大头为折旧费用,这是因为晶圆代工厂前期需要进行巨额资本投资来扩充产能与进行产品研发,当最新技术节点产能投产并带来收入时,这些资本化投入将开始以折旧及摊销的形式业绩化,从而影响其业绩表现。

以3纳米产品为例,由于前期研发及产能建设所投入的资本支出巨大,到3纳米产品投产交付后,这些资本化支出将分期摊销到业绩中,折旧及摊销为相对固定的支出,但是在投产初期,新产品的产量有一个爬升的过程,前期的产量/交付量相对较低,也因此确认的收入也相对较低,较低的收入加上较高的折旧及摊销支出,是3纳米产品前期毛利率相对较低的原因。

为了巩固其技术上的领先优势,尽管2023年收入基数下降,台积电仍继续扩大在3纳米和2纳米的研发投资,因此2023年经营利润率下降了6.9个百分点,至42.6%。

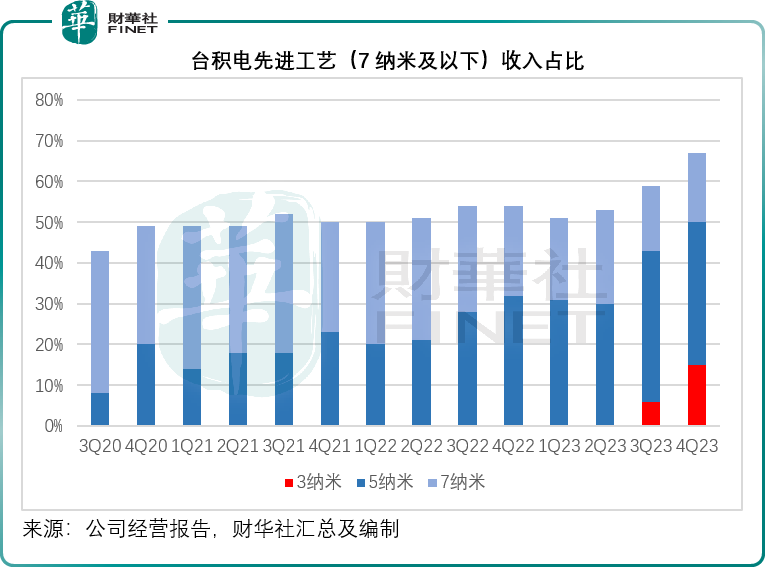

台积电从2023年开始交付3纳米产品,而且3纳米产品占收入的比重在最近的两个季度大幅攀升,到2023年第4季,占比达到了15%,这是其毛利率有所下降的原因,见下图。

由于生成式AI在2023年的迅猛发展,全球科技巨头以及产业市场都在关注最大晶圆代工厂台积电3纳米产品的进展,对其毛利率因为3纳米收入占比提高而受到负面影响早有预期,也因此并没有对这份业绩太感意外。

3纳米进展顺利,2纳米也快将推出

管理层在业绩发布会上指,台积电的3纳米技术是PPA(性能、功耗和面积)及晶体管技术中最先进的半导体技术,其N3成功进入量产,并在2023年下半年实现强劲增长,占2023年晶圆总收入的6%。

N3E进一步在N3的基础提高了性能、功率和产量。N3E已于2023年第四季度投入量产。在智能手机和高性能计算应用客户强劲需求的支持下,台积电预计3纳米技术的收入到2024年将增长两倍以上,占其晶圆总收入的15%左右。此外,该公司还将继续提供进一步增强的N3技术,包括N3P和N3X。

AI技术的演变将使用更复杂的AI模型,因为训练和推理所需的计算量将持续增加。所以,AI模型需要得到更强大的半导体硬件所支持,而这些硬件需要使用最先进的半导体技术。这意味着台积电技术优势的价值在持续上升,管理层有信心台积电可取得AI半导体细分市场的大部分市场份额。

不过相对于N3,市场更关注的是台积电的2纳米工艺。

台积电的CEO魏哲家在业绩发布会上提到,几乎所有的AI创新者都在与台积电合作。其2纳米工艺将采用窄片晶体管结构,预计到2025年推出时将成为业界密度和能效最先进的半导体技术。目前,其N2技术开发进展顺利,设备性能良好。

按计划,台积电的N2将于2025年量产,产量攀升的情况将与N3相似。作为N2技术平台的一部分,台积电还开发了带有后置电源导轨的N2,基于性能、成本和成熟度考虑,该解决方案更适合特定的高性能计算应用。

配备后置动力导轨的N2将于2025年下半年上市,并于2026年投产。随着技术的不断提升,N2及其衍生产品或进一步扩大其技术领先地位,并使台积电能够在未来抓住与人工智能相关的增长机会。

前景乐观

魏哲家在业绩发布会上提到,对于全球半导体行业来说,2023年是充满挑战的一年,但也见证了以台积电为关键推动者的生成式人工智能相关应用的崛起。

2023年,全球宏观经济状况呈弱,通胀高企,欧美显著加息,延长了全球半导体库存调整周期。半导体行业(扣除记忆储存)全年下降约2%,而晶圆代工产业则按年下降大约13%。台积电的收入按年下降8.7%(按美元计)。

尽管存在这些短期挑战,台积电的技术领先优势使其得以在2023年跑赢晶圆代工同行,并把握住了AI和高性能计算相关的增长机会。预计到2024年,晶圆厂半导体库存将恢复到健康水平,超过2023年。但是,宏观经济疲弱和地缘不确定性持续,或进一步对消费情绪和市场需求带来压力。

台积电预计,在AI相关需求的背景下,3纳米技术的持续强劲增长,加上市场对5纳米技术的强劲需求,2024年将是其健康增长的一年。

考虑到2023年的深度库存调整以及较低的基数,台积电的管理层预计2024年全球半导体市场(扣除记忆芯片)按年增幅将达到10%以上,而晶圆代工产业增幅预计约有20%。台积电得益于技术领先优势和更广阔的客户基础,有信心跑赢晶圆代工同行,该公司预计其于2024年的各个季度均可实现增长,而全年收入(按美元计)将有20%-25%的增幅。

该公司预计,其2024年第1季将受到智能手机季节因素的影响,但被高性能计算(HPC)相关需求部分抵消。从当前业务展望来看,该公司预计第1季收入将介于180亿-188亿美元之间,按中位数计下降6.2%。假设汇率为1美元对31.1新台币,毛利率将介于52%-54%之间,经营利润率介于40%-42%之间。

2024年全年展望来看,正面因素包括2024年的产能使用率将随着业务复苏而上升,但预计N3将摊薄其毛利率,负面影响大约为3-4个百分点,因N3于2024年的收入贡献将远高于2023年。

此外,台积电表示制定了一项战略,以便让其部分N3产能能够使用N5的工具。中长期而言,这一计划将可提高资本效率,但短期会产生成本,同时也会消耗资源。这一转换的大部分影响将在2024年下半年显现,预计会对其2024年下半年毛利率带来1-2个百分点的负面影响,不过这仅为一次性短期影响,中长期而言,这一调整可带来资本增益,所带来的收益将远高于短期一次性影响。更长远而言,N3的稀释影响将逐渐下降,因为未来几年的盈利能力将持续改善。

此外,汇率变动是台积电无法掌控的问题,或将影响到其2024年的业绩表现。长远而言,不考虑汇率的影响,基于其全球生产布局扩张计划,台积电预计其长远毛利率可达53%及以上。

2024年资本开支预算与折旧方面。2023年,台积电的资本开支为304亿美元,低于其指引的大约320亿美元,考虑到短期不确定性,台积电会继续收紧资本开支。2024年,其预计资本开支介于280亿-320亿美元之间。其中有70%-80%将分配到先进工艺,大约10%-20%用于特殊工艺,而大约10%将用于先进封装、测试、光罩制造等。2024年的折旧开支预计会按年增加近30%,主要因为3纳米工艺的产量攀升。台积电强调,其长远的资本开支计划将始终与未来数年的增长机会挂钩。

除了上述先进节点的贡献外,台积电也提到了成熟节点的业务安排。

当前台积电总收入的70%左右来自16纳米及更先进的节点。随着未来几年3纳米和2纳米技术的贡献不断增加,成熟节点占总收入的比重将进一步缩减至20%。台积电对于成熟工艺的策略是与战略合作伙伴密切配合开发特殊工艺解决方案,以满足客户的需求,并为客户创造更长远的差异化价值。重点是建立特殊工艺的高效产能,而不仅仅是名义上的产能。通过差异化专业技术的开发部署,将成熟节点的盈利能力拉近到接近其平均毛利率水平。

展望未来,该公司预计28纳米将是其嵌入式存储器应用的最佳点,28纳米的长期结构性需求将得到多种特殊工艺的支持。

台积电目前正在日本建造一家特殊工艺工厂,将采用12和16纳米以及22和28纳米工艺技术,或于2024年第四季度进行量产。亚利桑那州的工厂计划于2025年上半年量产N4。专注于汽车和工业应用的德国德累斯顿特殊工艺工厂,计划于今年第4季起开工建设。此外,台积电正扩大其台南科技园的3纳米产能,并准备在2025年开始量产N2,并计划在新竹和高雄科技园区建设多个2纳米晶圆厂。台中科学园的产能建设审批程序也正在进行中。

结论

值得留意的是,英特尔(INTC.US)新回归的CEO帕特·基辛格(Pat Gelsinger)正调整发展战略,以把握AI发展的契机,开始发力芯片制造,提出了“5N4Y(Five Nodes in Four Years)”,即四年追五个节点计划,要在2026年赶超代工大佬台积电。

既是客户又是竞争对手的英特尔,声称其PPA(功耗、性能和面积)超越台积电的2纳米,且成本更低,对此,魏哲家承认,英特尔的最新技术与台积电的N3P非常相似,不过英特尔的这一最新技术要到2025年才投产,届时台积电的相应产品已踏入量产第三年,具有时间优势。此外,IDM(半导体垂直整合制造)通常为自己的产品优化技术,而台积电这样的代工厂,则为客户的产品优化工艺。

无论如何,台积电应仍是英伟达和AMD等AI芯片巨头的主要代工厂,而英伟达和AMD的AI芯片正获得一众科技巨头的订单,例如刚刚Facebook的母公司Meta(META.US)宣布,其计划在今年年底前向英伟达采购35万颗H100 GPU芯片。在生成式AI的强劲增长带动下,作为AI芯片的上游代工服务供应商,台积电的优势或将得到体现。

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号