7月15日以来,纽泰格(301229.SZ)有点躁动,连续6次登上东方财富龙虎榜。其中4次是因为“有价格涨跌幅限制的日换手率达到30%的证券”上榜,2次涨停。

此前的7月14日,纽泰格公告拟以全资子公司江苏迈尔汽车零部件有限公司为实施主体投资建设“江苏迈尔年产3000万件汽车零部件项目”,项目拟使用自有资金投资金额不超过4.35亿元。

那么纽泰格质地如何?有哪些竞争优势,又有哪些风险点是需要关注的?

01 核心竞争力

纽泰格成立于2010年,公司主要从事汽车悬架系统、汽车内外饰等领域的铝铸零部件和塑料件的研发、生产和销售。公司主要产品包括汽车悬架减震支撑、悬架系统塑料件、内外饰塑料件等适应汽车轻量化、节能环保趋势的汽车零部件产品。

经过多年的探索和积累,公司逐步掌握了独立自主的研发和生产能力,拥有从模具开发到产品制造的完整工艺流程体系,获得了国内外汽车零部件供应商及一线汽车生产厂商的认可。

其一,技术壁垒高。

铝压铸领域,公司掌握真空压铸技术、超低速层流+局部挤压联合铸造技术、异常监控技术等核心工艺和技术,并且针对主要具体产品持续进行工艺优化和创新。

吹注塑方面,公司掌握高玻纤含量工程塑料、超厚壁纤维增强工程塑料、大型复杂高光泽免喷涂外装饰件、高镜面低应力装饰件等产品的注塑成型技术。

针对聚氨酯材料弹性较大、机械加工难度大的特性,通过对聚氨酯材料加工工艺和自动化加工设备的研究,公司自主研发设计了汽车减震垫缓冲块的切割专用车床,大幅提升了生产效率及产品合格率,并已形成一项发明专利。

自主设计了内置件全自动化装配生产线,可实现铁芯和聚氨酯上料、聚氨酯称重、铁芯尺寸检测、铁芯和聚氨酯装配、成品对称度和尺寸检测、标记等工序全自动化,同时过程机械手会自动对各道工序产生的不良品进行自动识别并分流到指定的不良品区,有效提升了生产效率。

自主设计了机加工、装配、旋铆、检测一体化制造生产线,可实现零部件上料、总成旋铆、检测、二维码标识等工序全自动化,同时可 24 小时不间断生产,大幅提高了生产效率、降低了人工成本,此外自动化生产可有效保证总成装配后产品机械性能的一致性,产品合格率显著提升。

其二,客户资源广且黏性强。

公司主要客户包括巴斯夫、延锋彼欧、天纳克、万都、上海众力、昭和、东洋橡塑等国内外知名汽车零部件厂商,获得了欧系、美系、韩系、日系和本土客户的广泛认可。

8月2日在投资者互动平台表示,公司与零跑有直接合作,现正处于新产品送样验证阶段;目前没有与理想、蔚来直接合作,但有通过客户间接提供产品运用于蔚来汽车ES6、ES8、理想ONE等车型,目前销售占比较小。

公司获得客户定点均需先通过客户的相关资质认证,整个供应商认证和考核过程严格,通常需要 6-12 个月的时间。

目前公司为巴斯夫、天纳克、安徽中鼎等客户同时提供铝压铸件和塑料件,为客户配套提供一站式的汽车轻量化产品或服务。

产能扩建方面,江苏迈尔年加工不少于4000 万套汽车零部件生产项目,上半年以募集资金及自有资金投入约0.33亿元,半年报显示项目进度为21.68%。

资本方面,纽泰格于2022年2月22日在深交所创业板上市,公开发行的股票数量为2000万股,发行价格为20.28元/股。

公司首次公开发行股票募集资金总额为4.06亿元,扣除发行费用后募集资金净额为3.20亿元,比原计划多6414.49万元。

资金用途分别用于江苏迈尔汽车铝铸零部件新产品开发生产项目、江苏迈尔年加工4000万套汽车零部件生产项目、补充流动资金。

尽管公司在上述领域具足优势,但其近期的业绩表现却不尽如意。

02 身陷增收不增利的僵局

纽泰格的2022上半年实现营业收入2.73亿元,同比增长3.77%;实现归母净利润1085.24万元,同比减少63.04%;扣非后的归母净利润653.89万元,同比减少77.30%;经营活动产生的现金流量净额为454.99万元,同比减少70.11%。

不难发现,公司目前处于“增收不增利”的尴尬局面,这一点在2021年度业绩中早有体现,如今仍在延续。

2021年度公司收入5.49亿元,较上年增长10.71%;归母净利润为5251.30万元,较上年下降8.56%;扣非净利润为5080.82万元,较上年下降7.05%;经营活动产生的现金流量净额为1782.36万元,较上年下降73.38%。

那么,是什么拉低了公司上半年的净利润呢?

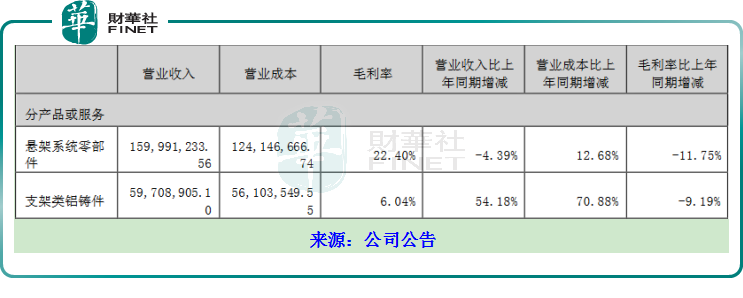

主要是营业成本同比增加18.07%,落到产品层面,支架类铝铸件的成本增加比例最高,同比增长70.88%;

其次,管理费用同比增加39.86%,主要系2月份举行上市仪式、发生上市费用所致。

关于经营活动产生的现金流量净额下降的原因,由于受上海疫情影响,客户回款滞后;另存货备货增加导致付款增加。

有一个奇怪的现象——经营活动产生的现金流量净额下滑而货币资金却在增长,上半年报显示,公司的货币资金较上年末增长13.54%,原因在于募集资金本年到账所致,这是一种短暂的现象,不具有可持续性。

关于毛利率下降原因,公司透露,因上半年受疫情影响导致部分客户订单减少,及铝价上涨等因素影响,导致材料成本上升毛利下降。

除了上述种种缺陷,其实,公司在其他方面的风险点也值得引起注意。

03 风险点排查

其一,原材料价格波动风险。

公司上游的主要原材料为铝锭和塑料粒子,2021 年以来,由于全球主要经济体政府出台大规模刺激方案,全球大宗商品价格表现出上行态势。

如果公司不能通过开发新产品、合理定价等方式提高自身产品的市场竞争力、提高对下游行业的议价能力,原材料价格的波动将直接影响公司的生产成本,进而在业绩方面拖后腿。

话又说回来,这个原材料价格波动风险是汽零公司面临的共性的问题,应对措施可以从布局上游赛道入手。

其二,应收账款侵蚀现金流与利润的风险。

2022上半年,公司的应收账款账面价值为 18414.69 万元,占公司资产总额的比例为 19.50%。

随着公司业务规模的持续增长,应收账款账面余额仍可能继续保持较高的水平。如果公司短期内应收账款大幅上升,客户出现财务状况恶化或无法按期付款的情况,将会使公司面临坏账损失的风险,对资金周转和利润水平产生不利影响。

其三,存货减值风险。

根据公司半年报,报告期末公司存货账面价值为 13137.42 万元,占资产总额的比例为 13.91%。

如果公司产品销售价格大幅下跌、产品滞销或新项目开发失败,则可能导致存货出现减值风险,从而对公司盈利状况造成不利影响。

存货减值风险与存货周转率息息相关,虽然公司的生产模式是以销定产,但不能排除客户毁约的风险。

结合公司的优劣势,公司未来表现或更多取决于成本控制、费用优化、回款效率等方面,另外,产品优势还要在文灿股份(603348.SH)、爱柯迪(600933.SH)等同领域的竞争对手中发挥更具性价比的特点,以获得更多的市场份额。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号