2021年5月13日,《2021新财富500富人榜》出炉。贝壳创始人左晖财富达到2220亿元,在榜单上排名第八。在房地产领域,“互联网房地产中介头子”左晖超越碧桂园杨惠妍与恒大集团的许家印,位列第一。

一年之前,左晖财富排名还只在第72位。

助力左晖登顶房地产首富的是一年前在美股完成上市的贝壳(BEKE.US)。2020年8月13日,贝壳在美国上市,当日公司股价收涨87%,报37美元。当年11月16日,贝壳的股价盘中一度达到79.4美元的历史新高,总市值达到946亿美元。

据2020年年报所示,左晖在贝壳持股比例达到38.8%,投票权达81.1%。

2021年5月20日,贝壳官方宣布公司创始人兼董事长左晖疾病意外恶化在当日离世。新任房地产首富留下的巨额股权遗产亦一直缩水不止。截至8月12日,贝壳股价收报19.66美元,已跌破20美元的上市发行价。

左晖与他的贝壳,好像作了一场漫长的梦。如果将2001年成立的链家也算做是贝壳历史一部分的话,这场大梦的时间恰好是二十年。

一场大梦醒来,仿佛万事皆空。

8月12日盘前,贝壳公布了公司第二季业绩。如外界所料,第二季贝壳的二手房交易增长开始乏力。展望第三季,贝壳甚至表示,考虑到近期实施的房地产政策及措施, 预期其公司收入介乎145亿元至155亿元之间,同比下降24.6%至29.4%。

12日早盘,贝壳一度跌超16%,但至收盘跌幅收窄至1.11%,报19.66美元。

事实上,因为股票交易的是市场对公司未来预期,贝壳股价从今年三月份开始便一直下跌。其背后有国内互联网被反垄断杀估值原因,也有房地产行业大力遏制炒房的缘故。

国内最大的互联网房地产中介平台贝壳,在不到一年内,形势就已经急转直下。

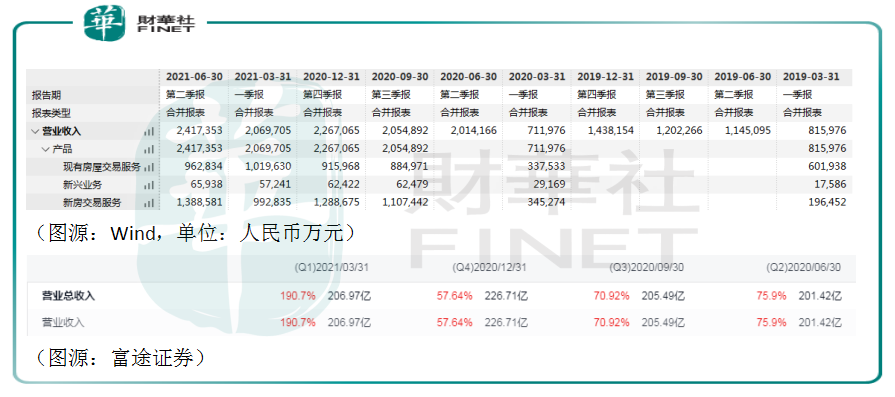

回顾公司第二季业绩,同比去年第二季高基数(去年新房及二手房交易因为疫情顺延至第二季释放),贝壳增速大幅放缓。

第二季内,贝壳录得总收入242亿元,同比增长20%。公司收入主要来自二手房交易及新房交易收入。统计期内,贝壳二手房交易收入为96亿元,同比增长仅4.9%。二手房成交金额(GTV)为6520亿元,同比增长11.7%。

贝壳的二手房交易收入来源主要有三:

1、自有链家平台上出售或租赁二手房收取的佣金,或其他在贝壳平台上与链家合作完成交易的房产经纪给予的佣金分成;

2、其他房地产经纪进驻贝壳平台支付的平台服务费及收取德佑地产等加盟商的加盟费用;

3、其他增值服务收费,包括完成交易、现场核证、房产经纪人招募及培训等服务。

今年第二季内,由于去年高基数的影响,链家品牌完成GTV3095元,较去年同期的3109亿元略有下降,对应佣金收入为85亿元,同比小幅增长2.4%。公司平台服务费、加盟费及其他增值服务收费方面录得收入11亿元,同比增长29.1%,主要由于平台其他房地产经纪完成GTV 3425亿元,同比增长25.6%。

公司同期新房交易服务收入为139亿元,同比增长31.9%,主要是由于期内平台完成新房交易GTV 4983亿元,较去年同期的3766亿元增长32.3%。贝壳该部分收入主要是从房地产开发商收取的新房销售佣金(从其他房地产经纪或直接通过链家完成的GTV按比例收取;对于前者,平台会分成部分佣金予其他房地产经纪)。

对比往季,贝壳第二季二手房交易收入环比明显有所下滑。此外,公司20%的总营收增速创下2020年第一季(当季录得负增长-13%)以来的最低单季增速。从去年第二季开始至今年第一季,贝壳单季营收同比增速分别是76%、71%、58%以及191%。当中受疫情明显影响的有2020年第二季及今年第一季(同比基数低)。

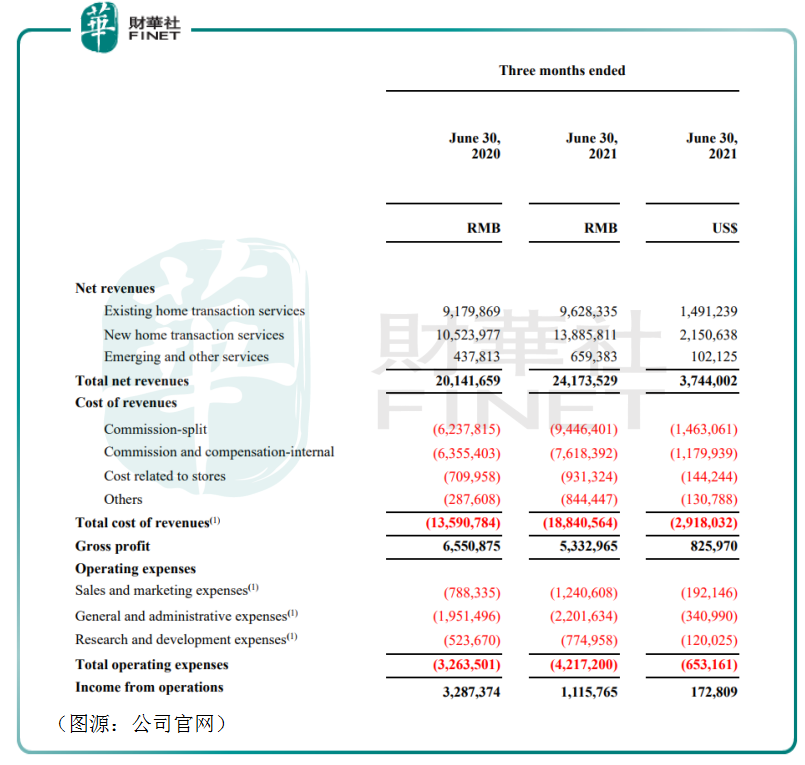

收入成本方面,贝壳成本分为三部分:1)支付直属房地产经纪及销售人员的薪酬(包括固定薪酬及销售提成),2)支付其他经纪及其他销售渠道的佣金分成,以及3)链家门店的相关运营费用。第二部分成本是指贝壳从支付予协助其完成二手房交易或新房交易的其他房地产经纪或销售渠道的佣金分成。

第二季内,贝壳收入成本合共为188亿元,同比增长38.6%。因而公司期内毛利录得53亿元,对应毛利率22.1%;低于去年同期的 66亿元及32.5%。

扣减经营费用后,贝壳在第二季的经营利润为11.16亿元,经营利润率为4.6%;低于去年同期的32.87亿元,对应经营利润率16.3%,反映贝壳盈利能力出现较大程度下滑。

从分部收入可见,贝壳第二季盈利大幅下降主要原因是二手房交易收入增速大幅放缓。公司对外的解释是受去年高基数影响。但如果该假设成立的话,第二季贝壳的新房交易收入增长应该会同步放缓,事实上却并非如此。

不难推测出,贝壳的二手房交易收入放缓,最主要的影响因素其实是季内各城市实施一系列为二手房市场交易降温的政策。而这部分影响预计将延续至第三季,导致平台未来收入收缩。

这才是市场所真正担心的。

左晖一直认为做房地产中介是“难而正确”的事情。但时过境迁,贝壳的互联网房地产中介业务,不仅继续困难,而且可能变得不那么正确了。

在今年5月20日左晖因病离世之后,网络对其评价可谓褒贬不一。相当部分人肯定了左对规范二手房信息参差、失真作出的贡献,但也有部分人认为链家和贝壳的出现变相推高了二手房及新房的交易价格。

最主要的原因便是贝壳在促成交易的过程中收取了相当高的佣金。按贝壳招股书披露,其2018年及2019年的二手房交易佣金率分别是2.49%及2.56%。2017年及2018年,贝壳的新房交易佣金率是2.54%及2.66%。

贝壳收取的佣金率算不算高呢?在贝壳自家招股书中还披露了两组行业数据:

由于房产经纪在新房销售中作用越来越重要,2017年至2019年三年,中国新房销售的平均佣金率分别为2.1%、2.2%及2.3%,呈逐年递增趋势。

而二手房交易方面,中国二手房交易佣金率在1.0%至3.0%之间,随着经纪服务质量以及用户体验提升,佣金率预期继续提升。对比美国,根据CIC报告,2019年其二手房交易佣金率约为5%。

显然,在行业中贝壳无论是二手房交易还是新房交易,其收取的佣金率都不算低。其新房交易佣金率已高于行业平均水平。

贝壳逐步提高佣金率的举措此前就已被指是建立在其行业垄断地位上的“暴力涨价”,费用率已远高于市场平均。

据媒体报道,在北京地区市场,贝壳新房交易佣金率在2017年之前,新房渠道费率在1%以下,从2018年起提到2%-3%,2019年起开始达到5%-8%,部分去化较难的项目费用率达到10%以上。

今年2月开始,贝壳对重庆地区市场收取卖方1%、买方2%,合共3%的佣金服务费用率,目前上海、深圳、成都、郑州、重庆等多个地区市场佣金率已达到3%,远高于市场平均水平。

最近市场有传言,市场将规定房产交易的中介费不得超过当地社平工资的三倍。如果消息属实,受影响最大的莫过于佣金费率高于行业平均水平的贝壳。

但在业绩发布会上,贝壳CFO徐涛否认了该说法,并坚称佣金率可以反映服务质量、交易效率和服务承诺,只谈收费合不合理是一个“伪命题”。言下之意,贝壳似乎并不认同其佣金率过高的说法。

但无论佣金费用率是否设限,一个既定的事实是,目前全国范围内二手房的交易已经逐步受到更多政策限制。继新房限价之后,最先是深圳,然后是成都、西安、无锡、南京等城市,都提出“二手房”指导价措施。

在深圳实施二手房指导价实施之后,据乐有家研究中心统计,7月深圳二手住宅市场过户2557套,同比下跌81%。地区二手房成交量呈连续四个月下跌。根据深圳房地产中介协会行业摸底调研,预计2021年上半年全市中介门店关停总量在500间左右,占全市中介门店比例应少于10%。

而作为二手房“奢侈品”的学区房,更是成了政策打压的重点对象。

今年7月底,住房和城乡建设部等八部门联合发布的《关于持续整治规范房地产市场秩序的通知》,整治对象涉及房地产开发企业、中介机构、住房租赁企业、物业服务企业、金融机构、网络媒体及从业人员。身为中介行业龙头的贝壳自然亦不能例外。

在高密度的房地产调整政策开始实施后,徐涛预判三季度平台存量房端受信贷紧缩及指导价等其他政策影响,二手房GTV将整体放缓;而新房由于是淡季供应不足,而且贷款受到限制GTV增速同样环比放缓。

依附房地产业的贝壳仿佛迎来了至暗时刻。

在业绩会上,贝壳高层乐观地将此解释为行业每三年出现的周期, 目前公司正处于2020年底开始的行业上涨周期,在这个阶段市场交易价格和量都会快速上涨,然后政策调整介入,之后进入新的周期。

在政策调整期,贝壳都会实施一些创造长期价值的举措,如2012年的真房源、2017及2018年的贝壳线上转型等。

而当前,贝壳所做出创造长期价值调整就是就是新业务发展。公司CEO彭永东判断,随着未来房地产供需平衡和房价长期相对稳定,市场重心会由“房”转向“人”、由“交易”转向“服务”、消费者的需求由“买到房”转向“住得好”。贝壳对应正发展家装等新业务。

但值得留意的是,第二季贝壳新兴及其他服务产生收入只有6.6亿元,占总营收比例只有2.7%,该部分业务短期内很难支撑贝壳穿越周期底部。

最后,贝壳认为这次房地产行业调整将会和此前一样,只是一个三年周期下行期,之后城市房地产交易换手率将会恢复上涨。但事实上,市场本轮大力度的降温政策,影响程度和持续时间真的如公司预期那样短吗?

这点,贝壳的高层可能也不敢打保票。

第二季,贝壳移动端MAU达到5210万,同比增长33.5%,平台总GTV达到12208亿元,同比增长22.2%。

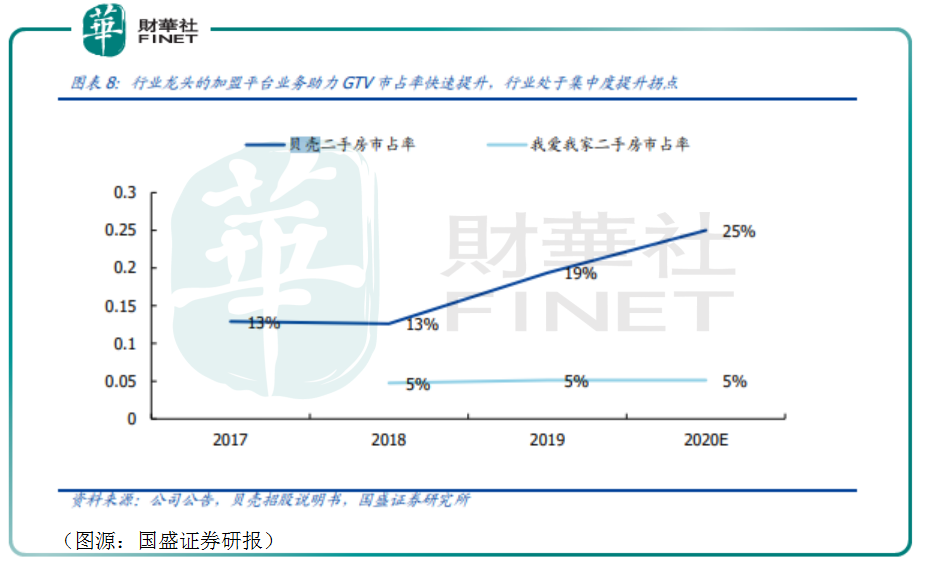

作为互联网房地产中介的龙头,贝壳在二手房交易市场的市占率远高于同行的竞争对手。但这也引来竞争对手关于其“垄断”的指责。

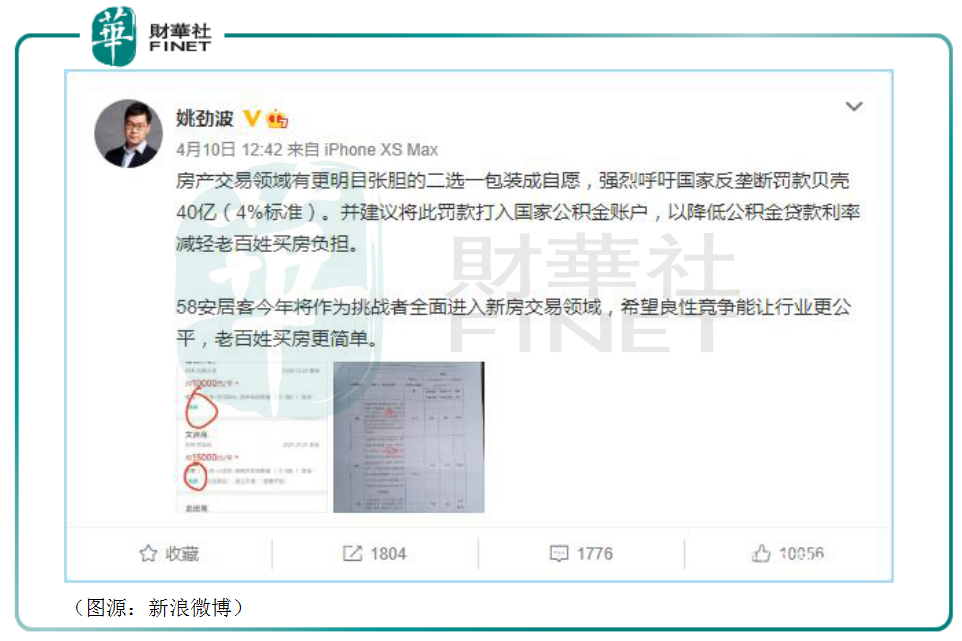

如 58同城姚劲波今年四月份就发声,指贝壳存在明目张胆的“二选一”行为。

对此,贝壳在业绩会上回应,公司没有被反垄断调查,且在5月和其他33家企业一样,及时提交了自查整改报告。

但树大招风,今后贝壳在扩张加快渗透线下新房及二手房市场资源过程中依然难免会引来同行对其反垄断的指控。

在“量”的维度上有反垄断的达摩克里斯之剑悬在头顶,而在“价”的维度则有二手房指导价、新房限价以及佣金率饱受诟病等多重制约,贝壳在房地产下一个时代,如何才能为消费者创造长期价值呢?

或者更直接地说,作为一家互联网公司,它该如何继续高速增长博得市场青睐呢?

贝壳接下来的每一步,不仅很难,而且很难做得正确。

后左晖时代,大船贝壳是时候及时转身了。

作者:燕十三

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号