美国新鲜出炉的通胀数据显示,2023年4月份年化通胀率跌至4.9%,这是2021年4月以来的最低,也低于市场普遍预期的5%。其中食品价格的增长有所放缓,能源价格甚至进一步下降,汽油和燃料油价格指数分别下滑12.2%和20.2%。

在通胀率测量标的中占比超过30%的住屋成本增速两年来首次放缓,由3月时的涨幅8.2%稍微回落至8.1%,而二手车和卡车价格均继续下跌。

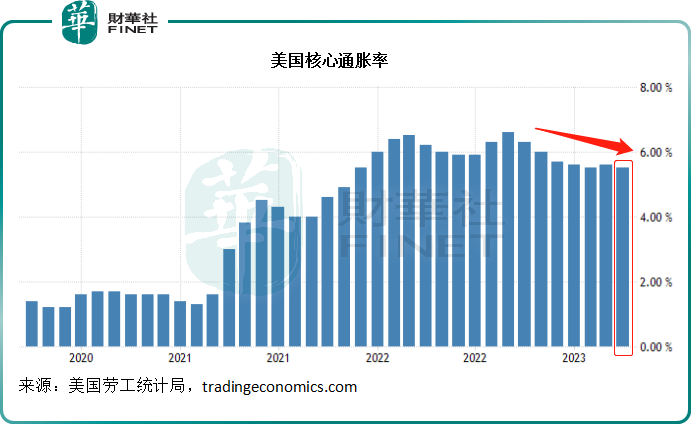

扣除波动较大的食品和能源价格后,美国2023年4月份的核心通胀率由上个月的5.6%下降至5.5%,或主要得益于房屋租金增幅稍微回落,这个数值与2023年2月的水平相若。

从上边两张图可以看出,在2020年3月中旬美联储开始无限制放开流动性后,美国的通胀数据到2021年上半年才开始抬头,这中间或隔了半年到一年的时间,反映政策传导的时间。

从第一张图可以看出,包括食品和能源价格在内的通胀率大约在2022年中突破高位,当时的油价上涨、供应链问题或是推动全社会物价上涨的导火线,但无限宽松流动性推动了经济活动和消费需求的扩张,才是背后的主导因素。

有见于通胀率在2022年高企,美联储从2022年3月17日开启加息周期,2022年6月、7月、9月和11月,美联储均加息75个基点,下猛药以遏制通胀。

从第一张图可以看出,名义通胀率在2022年中见顶后回落,或与油价的走势一致,而后者主要受短期供求预期所影响。见下图,WTI原油价格在2022年中到达阶段高位水平。

而扣除能源和食品价格的核心通胀数据,则在2022年9月到达阶段高位,或主要反映强劲就业以及需求增长所带来的社会整体物价上涨。

不过在美联储11月加息75个基点以及随后接连加息之后,核心通胀也终于回落至6%以下。

2023年4月份的核心通胀数据距离美联储的通胀目标2%仍有很大距离,但已较上月稍微回落,而没有顽固上升,或多少缓解市场的焦虑,因为市场期望美联储在接下来会更加谨慎地考虑加息决定,并尽快扭转政策方向。

最新通胀率受控,或反映加息影响在发挥作用,如果接下来的通胀率持续受控,美联储调整货币政策的可能性将提高,有望稳定市场情绪。

在接连加息的压力下,市场资金成本上涨,在早几年放宽监管下蓬勃发展的中小型银行开始出现危机。

商业地产也开始吸引了市场的目光。

巴菲特和芒格在伯克希尔的股东大会上也提到了加息环境下,对商业地产的担忧。

通胀降温,意味着消费需求下降,收入增长放缓以及消费意愿受到压抑,是主要的原因。

商用物业主要用于投资,而由于商用物业交易资金庞大,背后通常都与金融服务密切相关——融资、抵押、金融租赁等,而且商用物业一般用于抵押品,但其固定资产的实质决定了流动性欠佳的缺点——在急需资金周转的时候,其流动性欠佳的特点会成为价值的绊脚石,这也是其估值过程通常存在流动性折让的原因。

在经济环境好的时候,商用物业使用率上升,租金上涨,其产生的定期现金流也较为充裕,并具有升值潜力。

在过去两年的资金无限宽松周期,活跃的商业活动带动了发达市场商用物业价值的上升,也促成了其在投资市场的水涨船高。

一旦资金收缩,影响到商业活动,商用物业的估值将承压。

另一方面,由于利率高涨,商用物业的估算价值也在下降——预期现金流降低,加上市场利率上升,其过去的高估值将受到挑战。

正是因为商业地产估值与利率变动以及经济活动活跃程度存在较高的相关性,加息周期后续影响的释放,将影响到商业地产自身的估值。

由于许多贷款和融资的抵押品是商业地产,一旦商业地产的价格崩溃,被追缴保证金的借款人抛售这些资产,将令危机进一步加剧并扩散。由于金融机构,尤其商业银行,持有大量商用物业作为抵押品,这些物业价值下降,而借款人无力偿还贷款,将令商业银行的风险急升。

2020年大撒钱带动全球资产泡沫的膨胀,资产的狂欢带来的暴利终究是要还的,任性的后果,也许正酝酿着一场危机。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号