世界黄金协会与中国黄金报社连续第四年合作,完成了《2023中国金饰零售市场洞察》报告。

据悉,报告的主要结论包括:金饰销售表现亮眼,令黄金产品在零售商库存中的主导地位进一步得到巩固;古法金、硬足金和普货产品是零售商的主要利润来源,也占据其黄金产品库存的大部分;轻量化的金饰产品受到青睐,且整体价格结构渐趋透明;多数零售商认为其所在地区的金饰市场已经饱和,但一二线市场的零售商则持有不同意见。

2023年中国金饰零售市场洞察

2023年迄今为止,中国金饰零售商可谓喜忧参半。与2022年相比,2023年金饰需求有所改善。世界黄金协会的《全球黄金需求趋势报告》显示,中国上半年的金饰消费量为328吨,同比回升17%。

然而,复苏并不是一路坦途。多数业者表示,三月份妇女节过后,其销售便出现了断崖式下跌。数据显示,二季度销售额环比大幅下降37%。

市场的结构性变化也是关键变量。例如,产品定价模式的逐渐转换和消费者购买金饰动机的变化对许多零售商的销量和利润来说是一把双刃剑;不同产品受欢迎程度的变化也影响着零售商库存调整策略。

未来的金饰需求或许也将面临挑战。因此,了解最新、最关键的市场趋势和探讨未来的可能性对零售商捕捉先机至关重要。

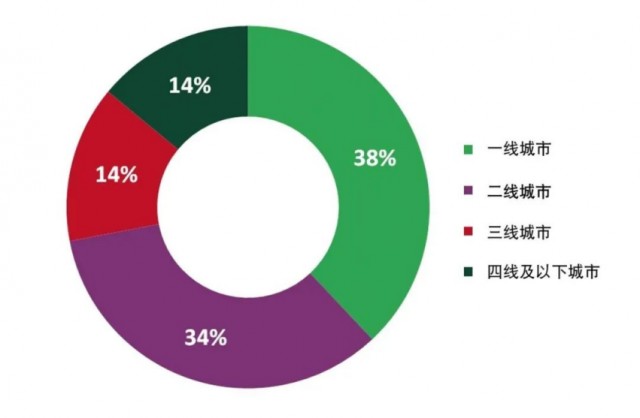

在此背景下,世界黄金协会与中国黄金报社联合推出了第四次中国珠宝零售店长调研。为全面了解情况,世界黄金协会调研了来自全国21个省份、76座城市的珠宝首饰连锁店和地方品牌店店长及区域市场总监,共收集到538份有效调研资料(图1)。

实地调研于2023年7月至8月期间展开,通过在线问卷和面对面访谈两种方式进行。随机样本包括商场门店(57%)和街道门店(43%),以反映当前市场趋势,并减少因门店类型可能导致的偏差。

图1:2023年的调研覆盖来自76城市的538名业者

来源:中国黄金报社、世界黄金协会

黄金主导地位进一步提升

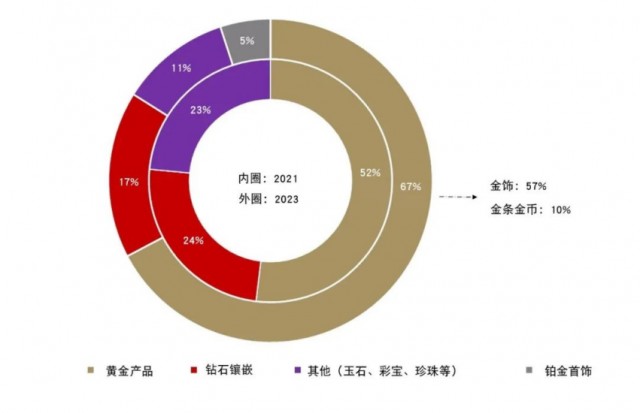

黄金饰品仍是中国珠宝零售商库存中的绝对主力(图2)。截至2023年上半年,黄金饰品占其库存的67%,相较2021年的52%有显著提升[1]。其次为钻石镶嵌饰品,占零售商库存的17%,与2021年相比有所下降。

图2:金饰占零售商库存比重进一步增加

不同产品类别的库存份额(按价值计)*

*黄金产品包括24K和18/22K素金产品、以及投资产品。2021年我们只追踪了黄金、钻石和其他类别产品的库存情况。在2023年的调查中,黄金产品的85%都是黄金首饰产品。

来源:中国黄金报社、世界黄金协会

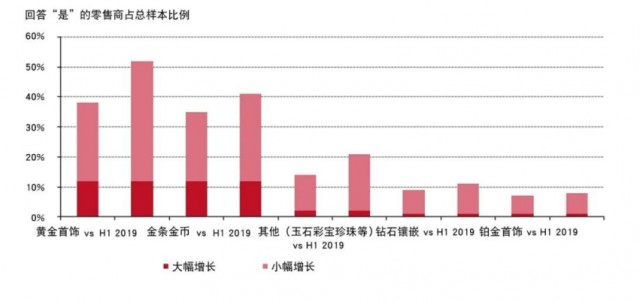

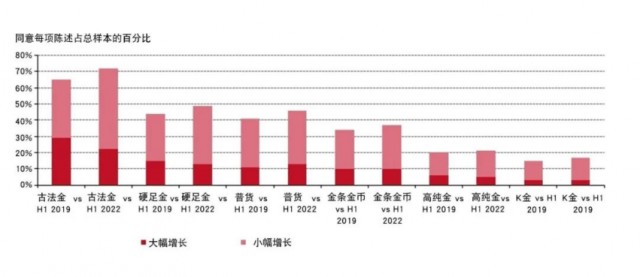

这与金饰产品相较其他品类更为出色的销售表现密切相关。多数受访者表示,与2019年以及2022年相比,今年的金饰销售额均有增长(图3)。彩宝、珍珠等珠宝首饰也有不俗表现,这也体现出此类产品对年轻消费者的吸引力与日俱增。但只有少数零售商的钻石和铂金饰品销售额实现增长,部分解释了这些产品在库存中所占比重下降的原因。

图3:黄金产品在零售端的表现一枝独秀

问:与2019年和2022年相比,2023年上半年的销售收入是否有大幅/小幅增长

来源:中国黄金报社、世界黄金协会

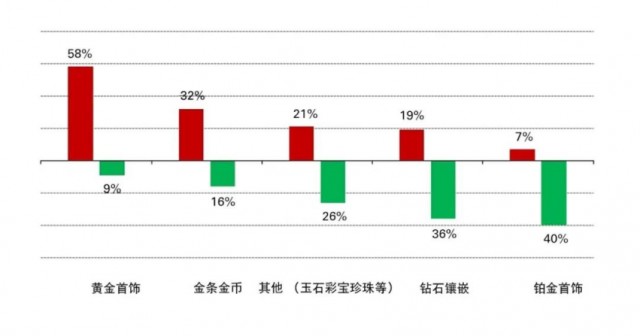

金饰之所以受欢迎,主要是由于其独特的双重属性:既可作为日常饰品佩戴,又可作为保值的金融资产。在各种不确定因素的影响下,中国消费者的储蓄意愿一直维持在历史高位。中国消费者和投资者更加关注作为保值手段的黄金投资。继2022年的强劲表现(+10%)之后,人民币黄金在2023年的前三个季度又获得了超12%的涨幅,远超其他人民币资产[2]。综上因素,再加上年轻一代理财和存款保值意识的增强,使得黄金备受消费者青睐,相应地令黄金产品在零售商库存中的占比不断提升。当被问及对未来库存调整的预期时,多数受访者认为黄金产品占比将进一步增加(图4)。但钻石和铂金产品的库存份额可能会呈下降趋势。另外值得注意的是,由于最近彩色宝石和珍珠产品人气飙升,供应趋紧,有21%的受访者也计划增加这两类产品的库存。

图4:零售商认为未来金饰产品在库存端的主导地位将进一步巩固

红柱:表示将增加该品类库存零售商的占比

绿柱:表示将减少该品类库存零售商的占比

来源:中国黄金报社、世界黄金协会

古法金与硬足金饰品:熠熠生辉

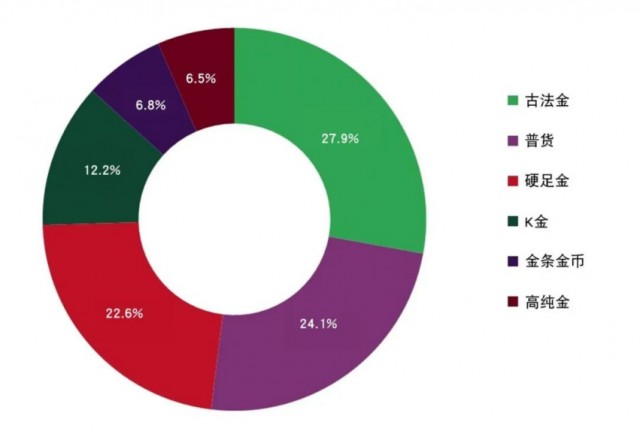

古法金饰是零售商库存中占比最大的黄金品类,占总库存的近28%(图5);普货金饰保持了24%的可观份额;另外,因不断上升的受欢迎程度,零售商库存中的硬足金饰品也占据了重要地位,达到23%[3]。

图5:古法金,普货和硬足金占据了零售商金饰库存的大多数

黄金产品库存分类(按价值)

来源:中国黄金报社、世界黄金协会

“国潮”的兴起是古法金饰流行的主要推动因素。根据京东研究院的数据,2019年至2022年期间,“国潮”消费者规模增加了74%,相关消费激增335%。金饰行业的创新也维持了这些产品旺盛的生命力,例如在当前背景下,行业开发出了重量更轻、镶嵌其他宝石或珐琅的古法金产品,颇受消费者欢迎。

相较之下,更加轻巧的硬足金产品是后起之秀。这类足金产品的高硬度令其在产品设计上更具灵活性,以各类创新的时尚造型吸引了年轻消费群体。另一方面,24K的纯度、轻量化特征和精美设计也赢得了许多18K和22K金饰消费者的青睐。此外,随着人民币金价屡创新高,这些重量更轻总价更低的产品也更符合消费者的预算。

普货金饰产品一直是大多数零售商库存的重要组成部分,此趋势很可能继续保持。毕竟,中国金饰市场有相当大一部分是由传统消费者所驱动的。无论他们出于何种动机购买金饰,简约的产品和合理的工费往往是被大多数人所乐见的。世界黄金协会相信,行业对普货金饰的产品设计进行的创新和升级也进一步增强了这些产品的吸引力。

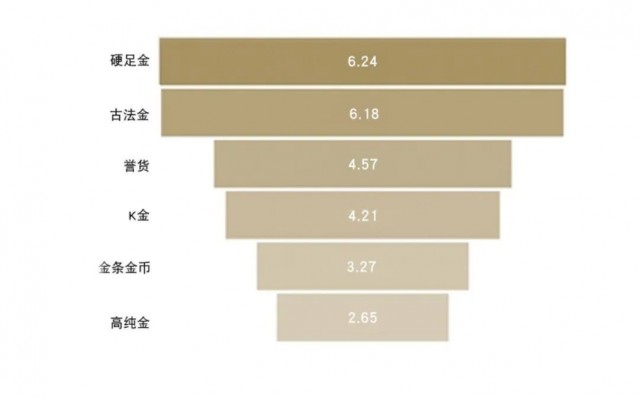

上述库存构成反映了不同金饰产品的销售表现(图6)。总体而言,古法金、硬足金和普货金饰产品的销售表现优于其他产品。

图6:新品类对总体利润的贡献更高

问题:请将以下品类按照总体利润贡献打分(0为最低)*

*基于样本平均分数

来源:中国黄金报社、世界黄金协会

图7从另一个角度解释了零售商对不同金饰产品的偏好。由于设计时尚、重量更轻(意味着总价低于其他产品,在当前高金价背景下更受欢迎),硬足金产品对零售商的利润贡献最大。古法金饰紧随其后。但随着该市场板块趋于饱和,其价格竞争也日趋激烈,有可能对这些产品的利润率造成下行压力。在强劲销售表现的推动下,普货金饰对上半年零售商的总利润贡献位居第三,尽管该品类的单品利润率或许相对较低。

显而易见,更具时尚感和创新性的产品利润贡献最高。古法金饰和硬足金饰在销售和利润方面的优异表现证明,产品创新是打开市场增长潜力的关键。

图7:古法金,硬足金和普货金饰的销售位居前三

问:与2019年和2022年相比,2023年上半年的销售收入是否有大幅/小幅增长

来源:中国黄金报社、世界黄金协会

更轻巧、更低价的产品也更受欢迎

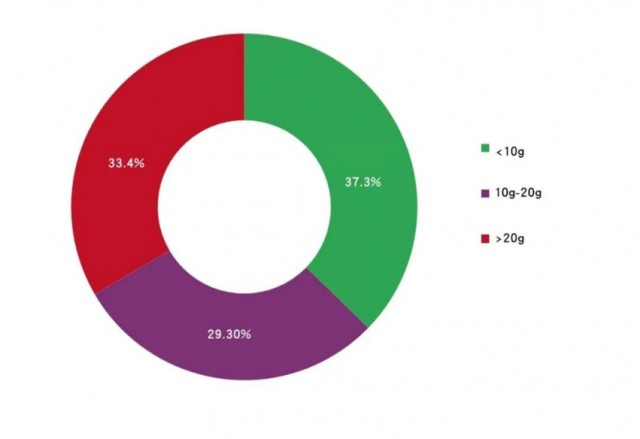

调研结果显示,重量低于10克的产品是零售商上半年收入的最大来源(图8)。基于此,可以得出结论,重量低于10克的产品周转率明显高于更重的金饰。

图8:轻量化金饰产品构成零售商的最大收入来源

按重量划分的黄金饰品对收入的贡献

来源:中国黄金报社、世界黄金协会

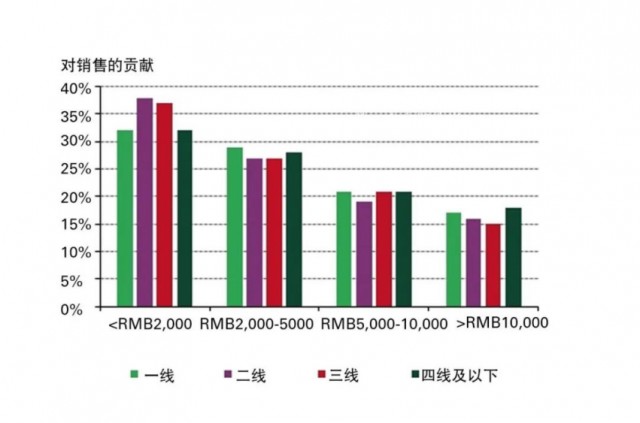

类似的,价格低于人民币2,000元的产品贡献了零售商超过35%的销售额(图9)。其次是价格在2,000元至5,000元区间的产品,占总销售额的28%。与2022年相比,消费者偏好显然正在向低价产品转移。总价低于2,000元的产品占比跃升,而价位较高的产品对销售的贡献则显著下滑。

世界黄金协会认为,轻量化产品之所以受到青睐,除了价格优势外,行业创新也起到了至关重要的作用。通过将各种宝石和其他材质与金饰相结合,并不断更新设计,轻量化金饰产品已成功抓住了年轻消费者的眼球。

图9:总价更低的产品更受欢迎

不同价格带产品对销售的贡献

来源:中国黄金报社、世界黄金协会

针对不同梯次城市的分析结果也十分有趣(图10)。能看到了类似的总体趋势——低单价产品对零售商的销售贡献最大。但在一线和四线及以下城市,单价超过10,000元的金饰产品却相对更受欢迎。一线城市强劲的经济增长促进了高价产品的销售;而四线及以下城市的消费者,基于前文所述的投资动机,通常偏爱高克重和低工费的产品。

图10:尽管趋势基本一致,但不同梯次城市之间仍有细微差异

不同价格带产品对销售的贡献,分梯次城市

来源:中国黄金报社、世界黄金协会

计价方式的悄然转变:趋向一个更加透明的未来

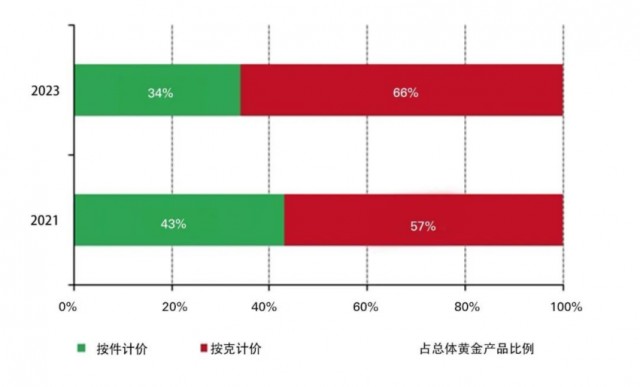

按克计价的产品在零售商库存中的占比正在上升。调研结果显示,在零售商的金饰库存中,66%为按克计价的产品,其余则是按件计价的产品。与2021年相比,零售商显然越来越多地采用按克计价的模式(图11)。

图11:按克计价产品占比不断上升

按照计价方式分类的零售商金饰产品库存

来源:中国黄金报社、世界黄金协会

一般而言,24K金饰产品的价格包括:人工费;基于重量和门店金价的黄金成本,不同门店金价也不尽然相同,因为其中包含店租和品牌溢价等其他费用。

这两种不同的定价方法是向消费者展示产品成本的两种不同方式。如果产品重量低于5克,很多零售商会选择按件计价,因为这些产品设计精美,有时还会镶嵌宝石,工费通常会更高。按件计价方法的优势之一在于可以使消费者更容易接受此类产品的工费。

但如今,越来越多的年轻消费者要求看到更高的价格透明度。正如世界黄金协会之前提到的,年轻消费者往往会在做出购买决策(拔草)前对产品进行调研(种草),模糊定价正是他们所极力避免的,而按克计价的方式则提供了更高透明度,有助于增加年轻消费者的信任度。

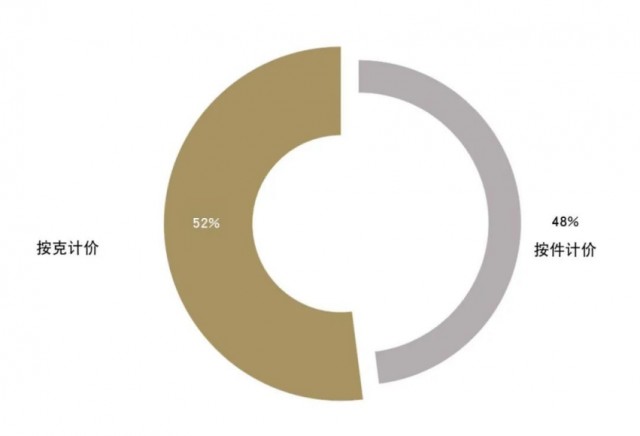

提高定价透明度将助力行业向健康和可持续发展的未来大步迈进。当前,越来越多的零售商意识到了这一点,调研结果显示,在零售商所销售的产品中,超半数的硬足金产品采用了按克计价的模式(图12)。

图12:超过一半的硬足金产品是以按克计价的方式售出

按不同计价方式划分的硬足金产品销售

来源:中国黄金报社、世界黄金协会

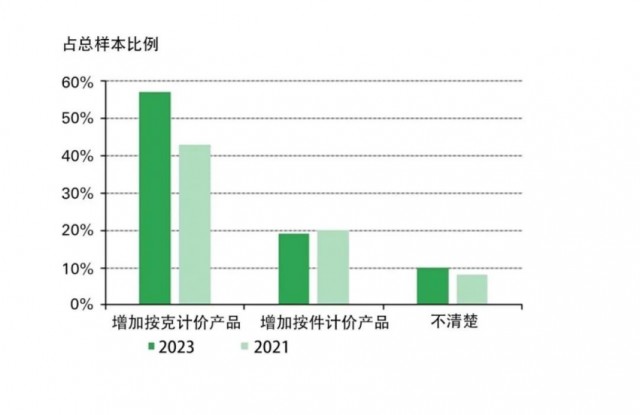

展望未来,57%的受访者将增加其门店按克计价的产品,目的是让消费者在购物过程中对价格结构更加明晰。与2021年的43%相比,这一比例有了显著提高。世界黄金协会表示,透明的价格结构、合理的工费以及符合消费者品位的设计会令消费者和零售商共同受益。

世界黄金协会认为,为消费者提供更高的价格透明度并明确告知其重量和工费,是赢得消费者信任的理想途径。各项调研均显示,以“悦己消费”为主要驱动的年轻消费者,既精明(在购买必需品时注重性价比)又大方(愿意为符合自身品位的高档产品买单)。

图13:越来越多的零售商将增加其定价透明度

问:未来您将会如何调整不同定价模式的产品?

来源:中国黄金报社、世界黄金协会

中国金饰零售市场是否已趋于饱和?

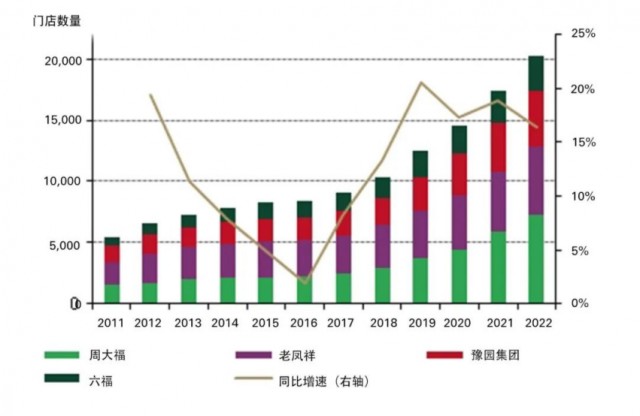

近年来,中国主要首饰品牌发展迅速。根据上市公司的年报数据,过去五年来,这些珠宝商门店的扩张速度平均每年为17%(图14)。即使在2020年至2022年期间,依然平均每年增长18%。

图14:中国主要金饰商的门店数量持续扩张*

*基于上市珠宝公司的年报数据来源:公司年报,世界黄金协会

中国金饰零售市场是否还有增长的空间?

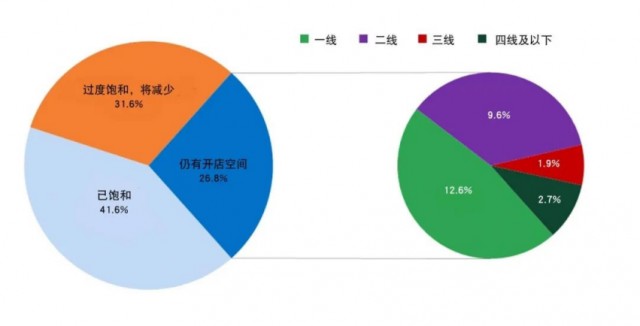

世界黄金协会的调研显示“空间有限,但仍然存在”(图15)。73%的受访者认为所在城市的金饰零售店数量已经足够甚至过多;但同时,27%的受访者认为仍有拓展空间。

图15:尽管大多数人认为当前已无扩张空间,但仍有零售商持不同意见

问:您所在城市的金饰零售市场是否已经饱和?

来源:中国黄金报社、世界黄金协会

有趣的是,认为仍有潜力开设更多门店的零售商大多来自竞争更为激烈的一线城市。原因可能在于零售商对一线城市的经济增长预期更有信心,同时,竞争本身的优胜劣汰机制也为后起之秀创造了机遇。

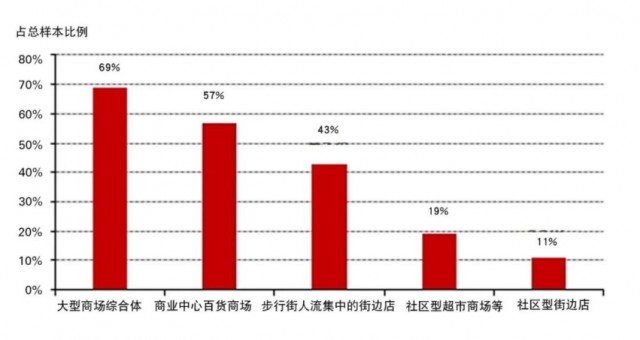

选择扩张的零售商,大多倾向于在大型商业综合体开店(图16)。这也是近年来零售商拓展业务的首选做法;相比之下,年轻消费者更愿意走进这些集娱乐和餐饮服务于一体的商场消磨时间。

图16:大型商业综合体是零售商开店的首选

问:若门店扩张,您倾向于以下哪种选项?

来源:中国黄金报社、世界黄金协会

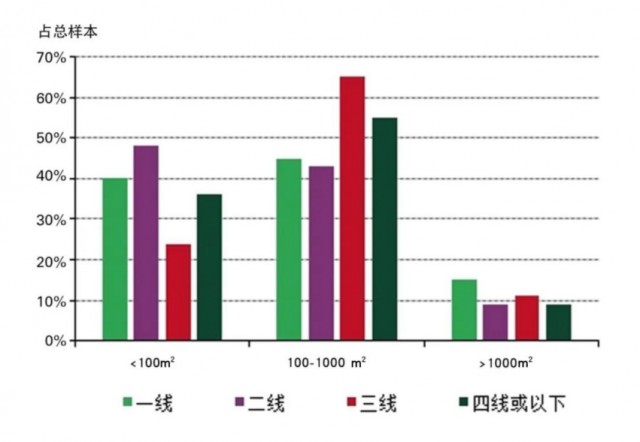

并且面积为100m²-1000m²的门店是扩张首选(图17)。但与其他城市相比,一线城市的零售商更倾向于开设面积较小的门店(<100m²)。世界黄金协会认为这主要是受到成本因素的制约,大城市的租金和员工工资均高于其他城市。

图17:在100m²和1,000m²之间的门店更受零售商青睐

问:若扩张,您会选择的门店面积为?

来源:中国黄金报社、世界黄金协会

总结

2023年,虽然数据显示上半年金饰消费同比实现两位数的反弹,但二季度不温不火的销售状况也着实令人担忧。近来,节庆假期和主要珠宝行业活动的举办为市场重新注入一丝活力,但对许多人而言,未来仍充满不确定性。

世界黄金协会的调研旨在为本土零售商的商业战略规划提供引导,助力其打造行业美好未来。调研结果显示,与往年相比,2023年金饰产品在零售商库存中的主导地位进一步提升;其中,古法金和硬足金饰产品占绝大部分份额,利润贡献率最高。

世界黄金协会指出,由于金价飙升以及行业的推陈出新,消费者偏好转向了价格更低的轻量化产品。同时,价格透明度也越来越高,尤其是硬足金产品,这无疑是令人欢欣鼓舞的。

虽然多数人都认为其所在地区的金饰市场已趋于饱和或过度饱和,但也有人认为机会仍然存在;而这些乐观主义者大多来自竞争激烈的一线城市。

世界黄金协会认为,一个健康、可持续发展的首饰市场应该为消费者提供丰富的产品选择和较高的价格透明度。虽然黄金饰品在中国珠宝零售市场的主导地位有了进一步提升,但其他品类对于打造充满活力的行业生态也同样不可或缺。

备注:

[1]我们每隔一年对零售商的库存构成进行一次数据追踪。

[2]基于上海黄金交易所AU9999在2023年前九个月的表现。

[3]硬足金饰品是指与传统金饰产品相比硬度更高、单件克重更轻的24K足金饰品。

来源:中国财富通

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号