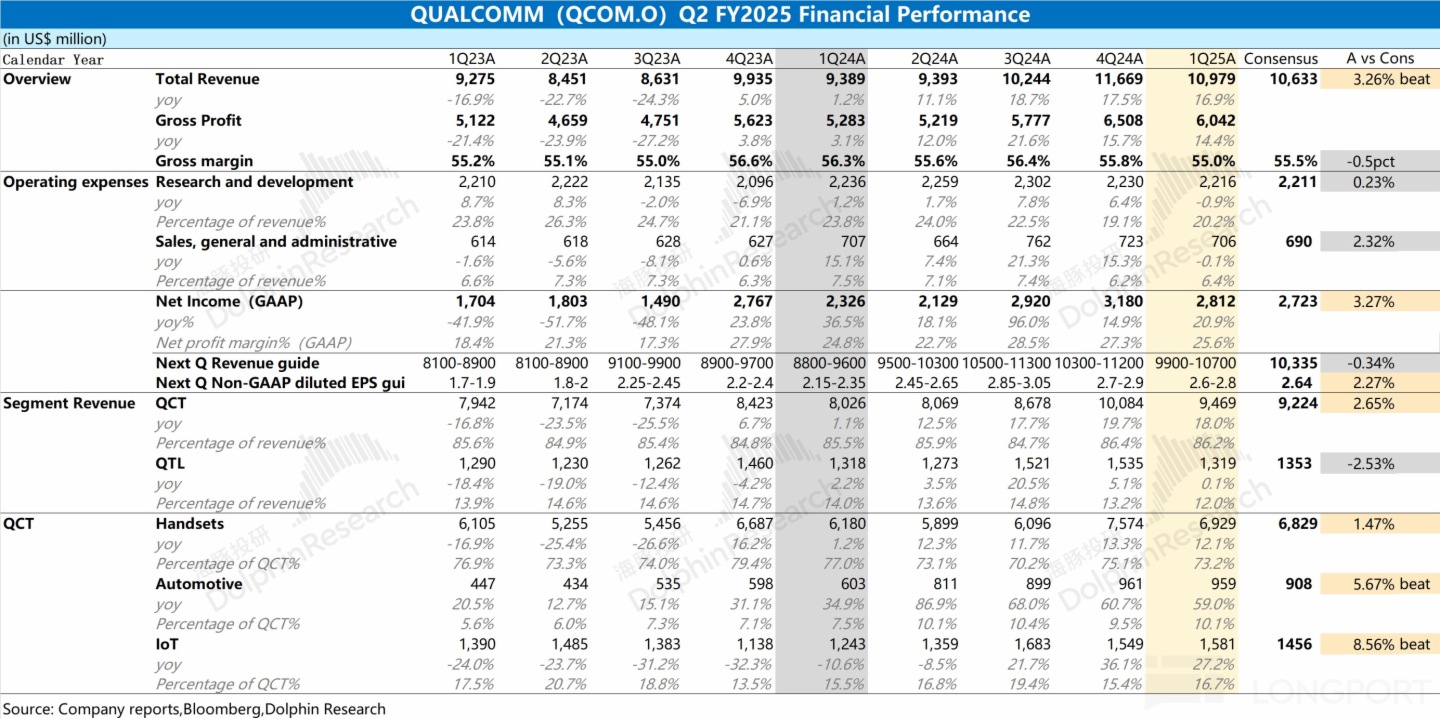

高通(QCOM.O)于北京时间 2025 年 5 月 1 日上午的美股盘后发布了 2025 财年第二季度财报(截止 2025 年 3 月),要点如下:

1、整体业绩:收入仍有增长,毛利率继续低迷。高通在 2025 财年第二季度(即 25Q1)实现营收 109.8 亿美元,同比增长 16.9%,好于市场预期(106.3 亿美元)。公司本季收入增速继续增长,主要受益于 QCT(半导体芯片业务)中的手机、汽车及 IoT 等业务增长的带动;$高通(QCOM.US) 在本季度实现净利润 28.1 亿美元,同比增长 20.9%,好于市场预期(27.2 亿美元),增长主要来自于收入端增长和对费用端的控制。

2、各业务细分:核心业务需求相对低迷。手机业务仍然是公司最为核心的一项,收入占比超过六成。结合行业面情况看,即使在中国补贴政策推动下,全球安卓类手机行业出货量同比基本持平。公司手机业务本季度的增长,主要来自于公司产品在三星 S25 中份额的提升。此外,汽车及 IoT 的增长的超预期增长,主要是受智能座舱、工业类产品及 AI PC 等相关需求提升的带动。

3、高通业绩指引:2025 财年第三季度(即 25Q2)预期收入 99-107 亿美元(市场预期 103.3 亿美元)和调整后利润为每股 2.6 美元至 2.8 美元(市场预期的 2.64 美元)。

海豚君整体观点:财报数据还不错,而指引相对一般。

高通本季度业绩增长,主要受益于 QCT 业务的增长带动。其中公司本季度手机业务、汽车业务和 IoT 业务都有不同幅度的增长表现,而 QTL 业务(技术授权)受新兴地区手机销量影响,同比基本持平。

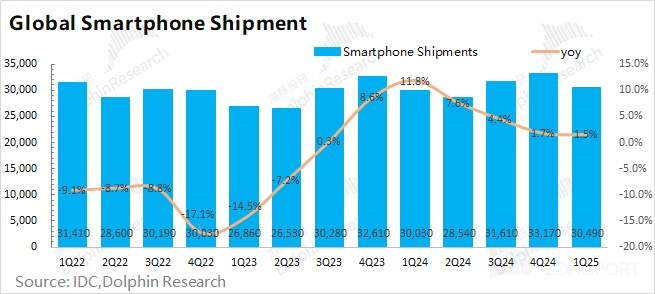

具体来看,公司最为核心的手机业务,本季度虽然有两位数增长,但主要来自于三星 S25 中份额的提升(从 70% 提升至 100%)。而从行业面角度看,本季度全球手机行业出货增速仅为 1.5%,而安卓类手机整体出货量同比基本不增长。即使在中国补贴政策推动下,一季度小米、OV 等出货量都未见明显提升,手机市场的整体需求仍然是低迷的。

相比于本季度数据,公司的下季度指引更为一般。公司预期下季度收入为 99-107 亿美元,环比更是继续回落。虽然受季节性因素影响,但公司在中国补贴等影响下,也没能给出超预期的指引。

结合公司的指引,市场本身对公司经营面依然是担心的:

1)苹果自研 5G 基带芯片:苹果公司在本季度推出了 iPhone16e,首次搭载自研的 5G 基带芯片。本次苹果自研芯片的 “试水”,公司未来在苹果端的稳健收入将有下滑风险;

2)中国客户(HW)方面:公司与中国客户(HW)在 QTL(技术授权)的协议到期,而续约工作仍在谈判。受中美摩擦的影响,在也可能对公司相关收入产生影响;

3)手机市场需求:虽然公司在三星 S25 的份额提升,对业绩有所带动,但手机行业的整体需求仍然是低迷的。在整体市场不太增长的情况下,公司业绩也很难实现超预期的表现。

整体来看,高通本次财报并不能令人满意,也难以消除市场对公司的担心。在手机行业继续低迷的情况下,AI PC 也还没实现放量增长,又叠加丢失客户的风险,公司当前的经营面仍将承受压力。

以下是海豚君对高通财报的具体分析:

一、整体业绩:收入仍有增长,毛利率继续低迷

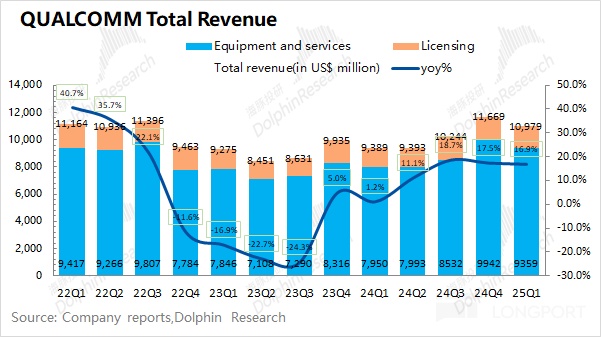

1.1 收入端

高通在 2025 财年第二季度(即 25Q1)实现营收 109.8 亿美元,同比上升 16.9%,好于市场预期(106.3 亿美元)。公司本季度收入端的增长,主要得益于 QCT(半导体芯片业务)中智能手机、汽车及 IoT 业务的增长带动,而 QTL(技术许可业务)同比基本持平。

对于下季度,公司预期实现收入 99-107 亿美元,增长主要来自于安卓手机增长的带动。而在中国补贴政策的影响下,公司下季度仍面临着环比下滑的情况,表明下游需求仍是相对疲软的。

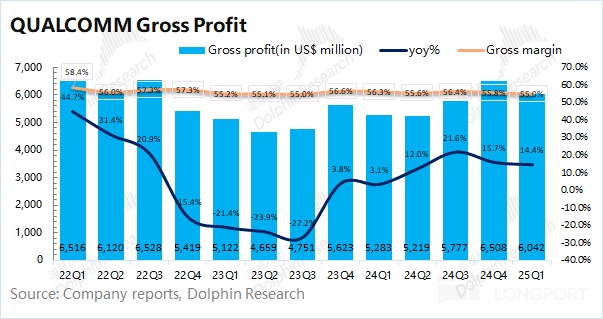

1.2 毛利端

高通在 2025 财年第二季度(即 25Q1)实现毛利 60.48 亿美元,同比增长 14.4%。

其中公司在本季度的毛利率为 55%,同比下滑 1.3pct,低于市场预期(55.5%)。受手机等下游需求疲软的影响,当前公司毛利率仍处于相对低位。

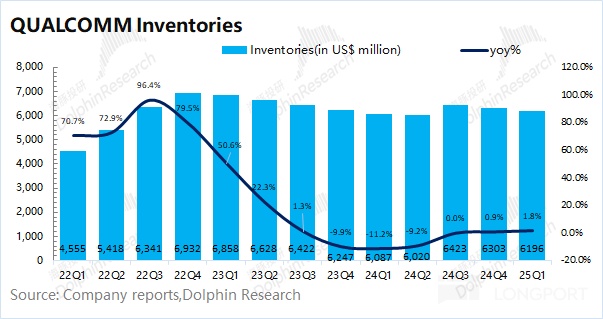

高通在 2025 财年第二季度(即 25Q1)的存货有 62 亿美元,同比略增 1.8%。通常下半年往往是公司备货的高点,而随着下游客户新品出货,公司的存货开始消化。结合过往数据看,海豚君认为公司当前的存货情况还是相对稳健的。

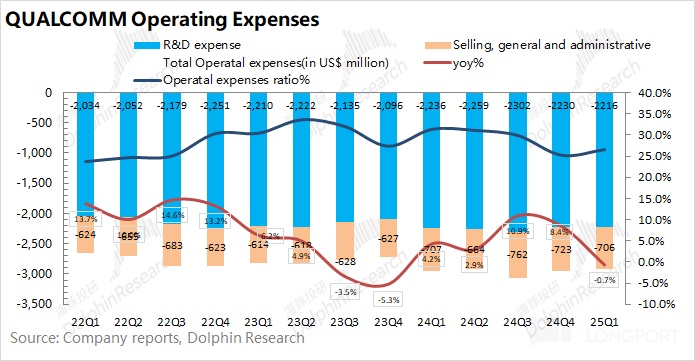

1.3 经营费用

高通在 2025 财年第二季度(即 25Q1)的经营费用为 29.2 亿美元,同比下滑 0.7%。在收入增长的情况下,费用端的缩减,使得公司本季度经营费用率控制在 26.6%。

具体费用端情况,拆分来看:

1)研发费用:本季度公司的研发费用为 22.2 亿美元,同比减少 0.9%。虽然研发费用仍是公司投入的最大项,但公司对研发费用率已经控制在 20% 左右;

2)销售及管理费用:本季度公司的销售及管理费用为 7.1 亿美元,同比减少 0.1%,销售等费用情况与营收情况有一定相关性,本季度公司仍控制了相关的支出。

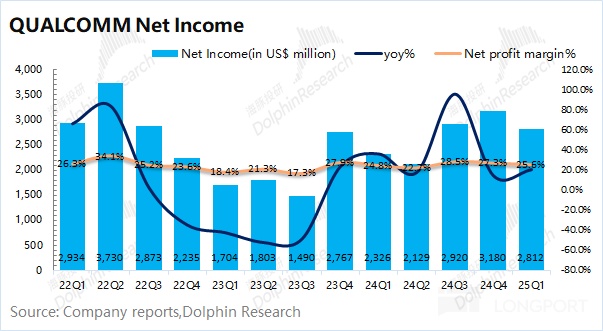

1.4 净利润

高通在 2025 财年第二季度(即 25Q1)实现净利润 28.1 亿美元,同比增长 20.9%,好于市场预期(27.2 亿美元)。其中本季度净利率 25.6%。

在剔除投资收益等非经营性的影响后,公司本季度的经营面利润为 31.2 亿美元,同比增长 33%,主要来自于收入端的增长和经营费用端的控制。

二、各业务细分:核心业务需求相对低迷

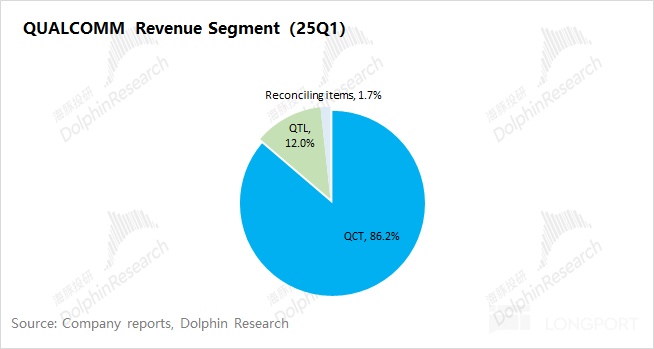

从高通的分业务情况看,本季度 QCT(CDMA 业务)仍是公司最大的收入来源,占比达到 86.2%,主要包括芯片半导体部分的收入;其余的收入则主要来自于 QTL(技术授权)业务,占比在 12% 左右。

高通本季度的主要增长,仍来自于 QCT 业务的带动,其中手机、汽车和 IoT 业务都有不同幅度的增长。而本季度 QTL 业务的收入,同比基本持平。

QCT 业务是公司最重要的部分,具体细分来看:

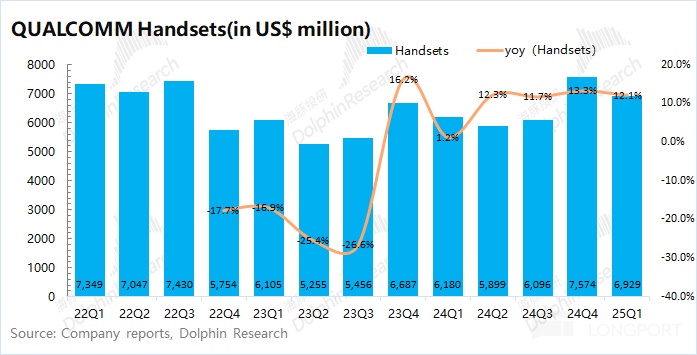

2.1 手机业务

高通的手机业务在 2025 财年第二季度(即 25Q1)实现营收 69.3 亿美元,同比增长 12.1%,略好于市场预期(68.3 亿美元)。本季度的增长主要来自于公司在高端安卓手机方面出货量增长的带动。

虽然苹果方面受季节性因素的影响,但三星方面提供了本季度的主要增量。三星发布的 S25 全系列都将采用骁龙芯片,而此前在 S24 中高通的份额大约为 70%。而此次份额的提升,也是公司本季度手机业务增长的主要来源。

结合行业数据看,2025 年第一季度全球智能手机出货量为 3.05 亿台,同比增长 1.5%。行业面增速继续维持低个位数,即使在中国补贴政策的带动下,全球手机市场的需求仍相对低迷。

具体来看,苹果手机本季度出货量提升了 10%,而安卓方面出货总量同比基本持平。其中 VIVO 抢占了部分 OPPO 的市场份额,而小米和三星都同比略有增长。由于公司的客户以安卓系为主,本季度安卓系整体表现一般,公司手机收入的增长主要来自于份额的提升。

2.2 汽车业务

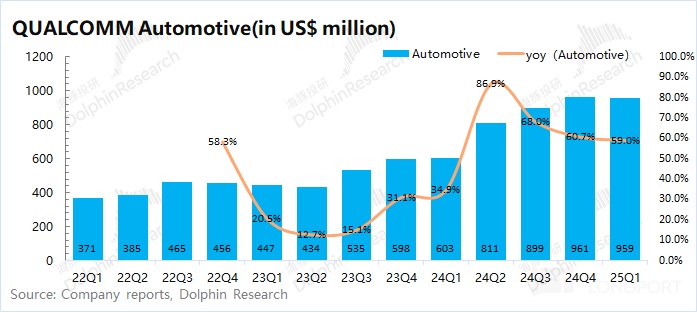

高通的汽车业务在 2025 财年第二季度(即 25Q1)实现营收 9.6 亿美元,同比增长 59%,好于市场预期(9.1 亿美元)。汽车业务依然是公司各业务中增速最快的一项,已经连续第 7 个季度创新高。随着汽车制造商采用公司的高性能、低功耗计算和连接芯片,新推出车辆中搭载的数字座舱推动了本季度的增长。

受下游对数字座舱等产品需求的带动,公司对汽车业务仍维持着 2029 财年 80 亿美元的营收目标。在本季度,公司获得了 30 款新设计订单,包括 5 个高级驾驶辅助系统(ADAS)项目以及来自中国车企(如蔚来、极氪、长城、东风等)的项目。

在汽车智能化等需求的推动下,公司预期下季度的汽车业务同比增速为 20%。

2.3 IoT 业务

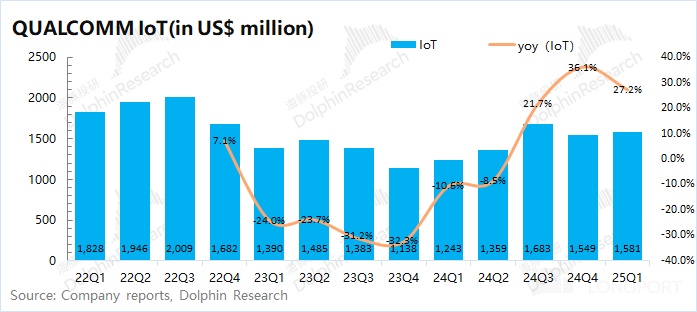

高通的 IoT 业务在 2025 财年第二季度(即 25Q1)实现营收 15.8 亿美元,同比增长 27.2%,好于市场预期(14.6 亿美元)。在经历低谷后,公司的 IoT 业务维持两位数增长。

在高通的 IoT 业务中,主要包括消费类电子产品、边缘网络类和工业类产品。本季度 IoT 业务的回暖,其中三大业务均有增长,其中工业领域是本季度最大的增长来源。

对于 AI PC 领域,也是市场对 IoT 业务的主要关注点,公司仍维持着 2029 财年营收实现 40 亿美元的目标。自 2024 年中期推出首款骁龙 X 系列 PC 设备以来,已有超过 85 款设计投入生产或开发,并计划在 2026 年前实现超 100 款的商业化。结合市场数据,公司产品本季度在 PC 市场占据了美国零售市场和前五大欧洲国家 600 美元以上 Windows 笔记本电脑市场约 9% 的份额。

在工业类等需求回暖及 AI PC 增长的带动下,公司预期下季度 IoT 业务有望实现 15% 的增长。

<本篇完>

海豚投研关于高通的相关研究

深度

2022 年 12 月 20 日《高通:年赚百亿,芯片王者才值 10 倍 PE?》

2022 年 12 月 8 日《高通(上):安卓手机的幕后 “大佬”》

财报季

2025 年 2 月 6 日电话会《高通:2029 年实现非手机业务收入达到 220 亿美元(1QFY25 电话会)》

2025 年 2 月 6 日财报点评《“热” 起来的高通,苹果基带要 “搅局”?》

2024 年 11 月 7 日电话会《高通:已经进入 700 美元的 PC 市场(FY24Q4 解读会纪要)》

2024 年 11 月 7 日财报点评《AI PC 现 “苗头”,高通第二春快来了?》

2024 年 8 月 1 日财报点评《高通:手机波澜不惊,AI 承载新希望》

2024 年 5 月 2 日财报点评《高通:“不温不火” 的手机,要靠 AI 来带?》

2024 年 2 月 1 日电话会《手机收入,将有两位数的回暖(高通 FY23Q4 电话会)》

2024 年 2 月 1 日财报点评《高通: 没了带头大哥,手机复苏能走多远?》

2023 年 11 月 2 日电话会《手机收入,将有两位数的回暖(高通 FY23Q4 电话会)》

2023 年 11 月 2 日财报点评《高通:安卓一哥 “冬眠期” 终于要结束了?》

2023 年 8 月 3 日电话会《未见明显回暖,继续推进控费(高通 FY23Q3 电话会) 》

2023 年 8 月 3 日财报点评《高通的寒冬,还要再 “熬一熬”》

2023 年 5 月 4 日电话会《高通:去库存是当下的首要任务(高通 Q2FY23 电话会)》

2023 年 5 月 4 日财报点评《高通:芯片 “大佬” 藏大雷,寒冬还要久一些》

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号