数年之间,曾被誉为港股明星的生物科技股就从“小甜甜”变成了“牛夫人”。

投资者的持股信心极度低迷,以至于一点风吹草动就能引发股价大幅下行,而这一幕刚在国产ADC龙头荣昌生物(09995.HK)身上得到验证。

1月17日,荣昌生物的H股放量暴跌近23%,创下了上市新低,连带着乐普生物-B(02157.HK)、康诺亚-B(02162.HK)、君实生物(01877.HK)等同行也都遭遇下跌;与此同时,其A股荣昌生物(688331.SH)亦在当日放量下挫近16%。

然而,恐慌情绪并未持续太久,荣昌生物迅速发布澄清公告,并在1月18日A股市场的“大奇迹日”的烘托之下,股价逐渐回升。

“小作文”惹的祸?现金流情况究竟如何?

眼见股价遭遇暴跌,荣昌生物的反应也不慢,紧急发布了澄清公告。

在公告中,荣昌生物称,董事会也不知道股价暴跌的原因,也没有任何的内幕消息。不过,荣昌生物还表示,董事会注意到网上有评论称公司现金流紧缺,及面临取得银行授信困难及潜在的来自供应商的诉讼风险等。

这意思就是说股价的暴跌可能网上流传的“小作文”有关。

对此,荣昌生物称,网上评论的内容及陈述与事实不符,且极具误导性。

1月18日,荣昌生物(688331.SH)上涨1.27%,成交量相较于近期的平均值有所放大;而其H股则上涨了10.49%,成交量虽不及1月17日,但相较近期的均指也处于放量状态。

从资本市场的反馈来看,荣昌生物的澄清公告取得了一些效果,股价有所反弹。

值得一提的是,虽然荣昌生物称不存在现金流紧缺的问题,但身处极度“烧钱”的生物科技行业,该公司的现金流状态的确值得关注。

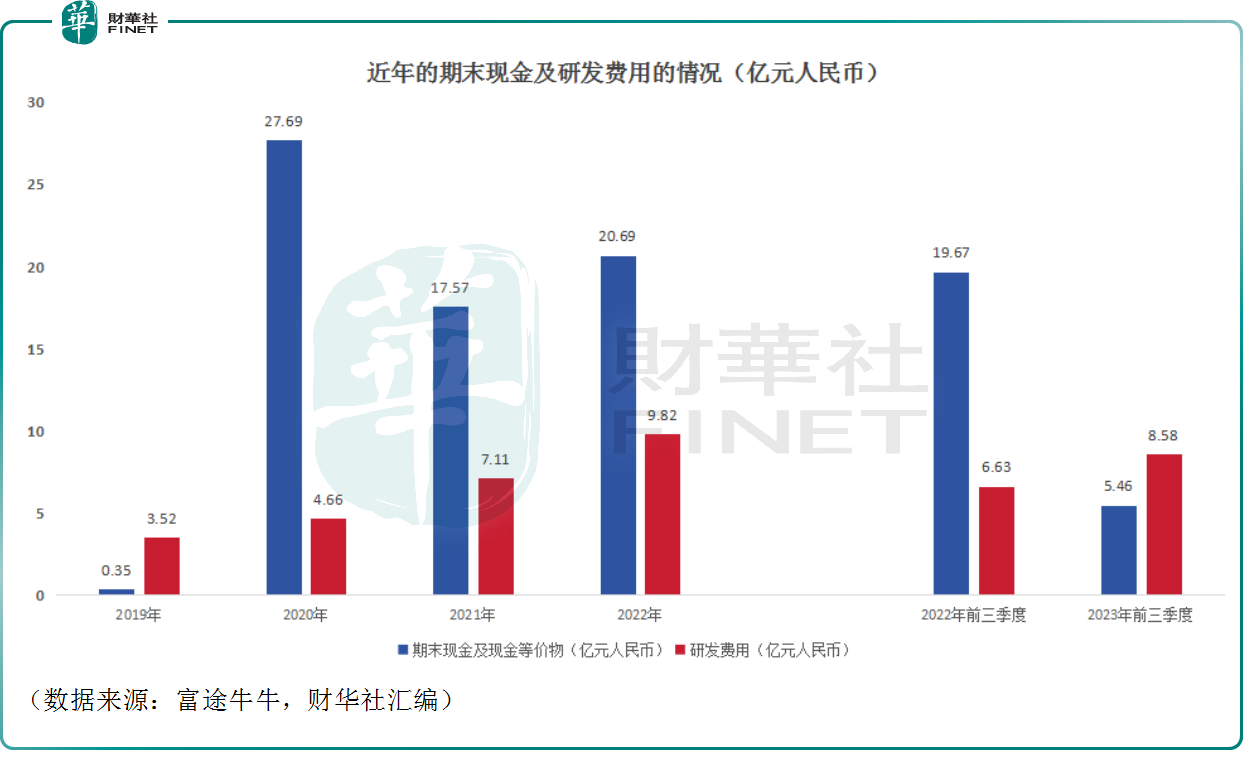

数据显示,2019年末荣昌生物的现金及现金等价物仅有0.35亿元(人民币,下同),到2020年末就暴增至27.69亿元,这是因为该公司于2020年11月成功登陆港股市场募集了约5.9亿美元(约合38亿元人民币),是当年全球募资额最高的一起生物医药IPO。

也可见,彼时荣昌生物的受欢迎程度。

2022年3月,该公司闯关科创板成功,再募26.12亿元,这也使得2022年末的现金及现金等价物再度恢复至20亿元以上。

不过,虽然荣昌生物通过两次上市在资本市场拿到了超过60亿元的资金,但多年来,该公司销售费用、管理费用及研发费用的持续增长消耗了大量的现金。

到了2023年前三季末,荣昌生物的现金及现金等价物仅为5.46亿元,而2022年同期末则高达19.67亿元。

纵向对比来看,荣昌生物当下的现金流虽然谈不上特别紧缺,但消耗速度很快也是事实。

已上市两款产品,但仍未实现盈利

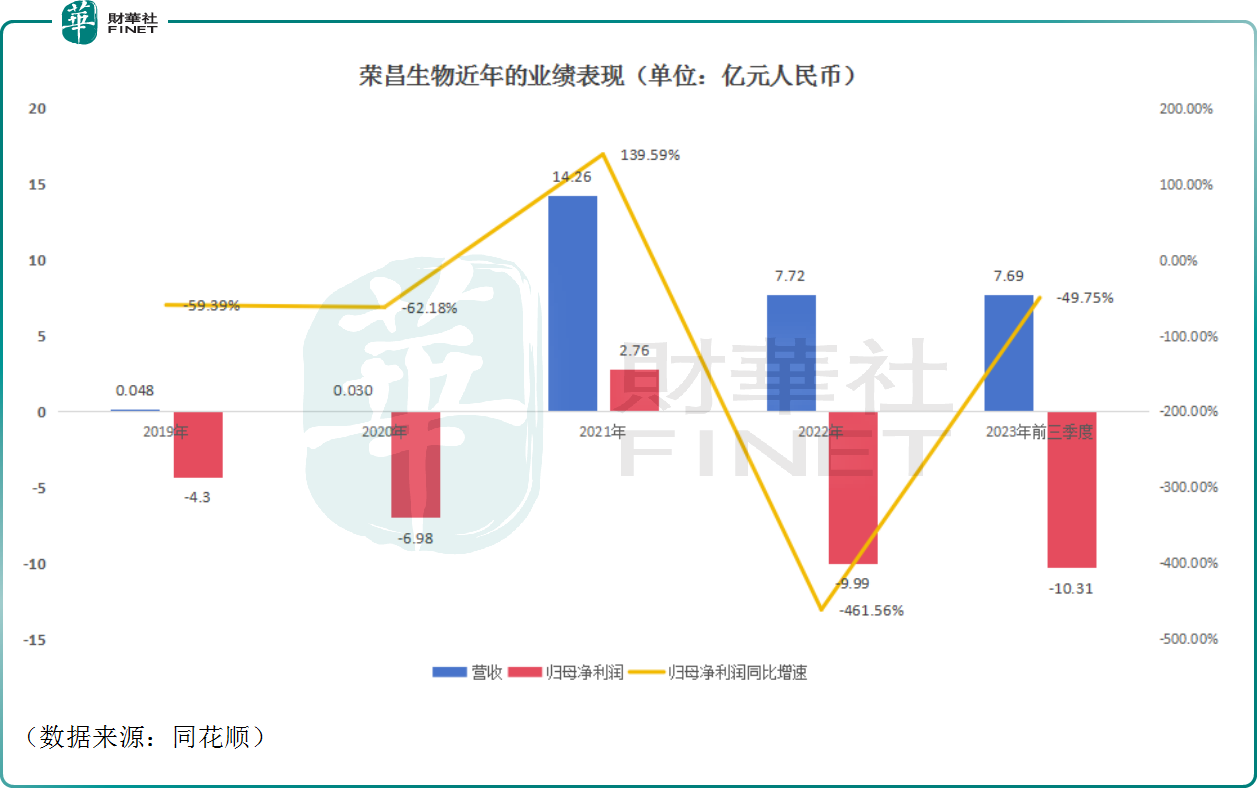

从业绩来看,荣昌生物在2021年实现了营收的暴增,达到14.26亿元,相较于此前有极大进步。

不过,这是因为2021年8月荣昌生物以2亿美元首付款+最高24亿美元里程碑付款将维迪西妥单抗(RC48)授权给海外ADC巨头Seagen,将除亚洲(日本、新加坡外)以外的全球地区开发及商业化的权益转让给Seagen。

正是因为这笔2亿美元的首付款让荣昌生物的营收迎来飞跃,且其归母净利润一改连年亏损的状态,于2021年盈利2.76亿元。

不过,2021年靠产品“借船”出海实现营收、归母净利润飙增只是偶发性事件,并不代表荣昌生物真正的水平。

其实这一年更应该关注的是,当年3月和6月,该公司核心产品泰它西普(RC18)和维迪西妥单抗(RC48)分别有条件获批上市。

而在实现商业化后,2022年、2023年前三季度,荣昌生物的营收分别为7.72亿元、7.69亿元,归母净利润分别亏损9.99亿元、10.31亿元。

总的来看,在实现商业化后,荣昌生物的自我造血能力得到了质的提升,企业的韧性获得了大幅增长。只不过,该公司目前仍没有实现盈利,这也是非常影响其估值水平的一个点。

而从实际情况来看,荣昌生物的多个创新药物处于关键试验研究阶段,研发投入需保持较高水平。同时,上市后一两年处于商业化早期,开拓市场比较“费钱”。

这些是该公司目前仍处于亏损状态的主要原因。

荣昌生物的前景是否值得期待?

荣昌生物专注于抗体药物偶联物(ADC)、融合蛋白、单抗及双抗等治疗性抗体药物开发,重点布局自身免疫、肿瘤、眼科等重大疾病领域。

目前,除泰它西普、维迪西妥单抗两大新药外,另有一款在眼科治疗领域具有同类首创(First-in-class)潜力的VEGF/FGF双靶点创新融合蛋白产品RC28进入Ⅲ期临床阶段,四款药处于Ⅰ/Ⅱ期临床阶段。

从发展前景来看,泰它西普目前仅获批系统性红斑狼疮(SLE)适应症,其他适应症还处于实验阶段。

民生证券的研报显示,伴随SLE生物制剂上市药品数目的增加及市场渗透率的不断提升,SLE生物制剂的市场规模有望快速增长。

根据弗若斯特沙利文数据预测,SLE生物制剂全球市场规模将由2020年的9亿美元增加至2025年的52亿美元,年均复合增速为41.6%。其中中国SLE适应症整体市场将由2020年的3亿美元,增加至2025年的16亿美元,其中生物药市场规模约为11亿美元。

从竞争格局来看,目前全球正式获批SLE适应症的生物制剂并不多,只有葛兰素史克的贝利木单抗,阿斯利康的Anifrolumab以及荣昌生物的泰它西普,竞争格局不错。

目前,荣昌生物的泰它西普已经成功续约新版医保目录。

而维迪西妥单抗是中国首个原创抗体偶联(ADC)药物,也是我国首个获得美国、中国药监部门突破性疗法双重认定的ADC药物,于2021年6月获批用于HER2过表达局部晚期或转移性胃癌及胃食管结合部腺癌患者,于2021年9月获批HER2高表达局部晚期或转移性尿路上皮癌患者。

从获批的适应症来看,胃癌是全球发病数排在前列的癌症之一,市场空间比较大。而根据沙利文预测,国内HER2ADC市场规模呈现快速增长趋势,预计从2022年的6亿元增长至2030年的84亿元。

另外,目前全球范围内抗肿瘤药物以靶向药物为主,免疫治疗药物占比超过化疗药物。但在中国,靶向治疗和免疫治疗的起步相对较晚,此前应用并不是特别广泛,这意味着维迪西妥单抗(RC48)的渗透率仍有很大的提升空间。

而且近年来,ADC领域大火,很多国产ADC药物走向海外,这也对该类药品渗透率的提升有一定的刺激作用。

目前,维迪西妥单抗(RC48)也已经成功续约新版医保目录。

结语

最近两年,医药行业一二级市场的投融资环境都不是太好,生物科技企业融资较之往年要困难不少,这是行业性的问题。

不过,美国有望在2024年开始降息,一二级市场的流动性有望转好,这对生物科技企业来说是重磅利好,荣昌生物也有望受益。

从短期来看,在资本市场流动性变得充裕之前,荣昌生物或许需要通过其他渠道多募集一些资金以便继续研发及开拓市场。

而就长期前景而言,有两款商业化产品的荣昌生物已经是生物科技板块中的佼佼者,其前景有值得期待的地方。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号