Wolfspeed(WOLF.N)于北京时间 2025 年 10 月 30 日凌晨的美股盘后发布了 2026 财年第一季度财报(截止 2025 年 9 月),要点如下:

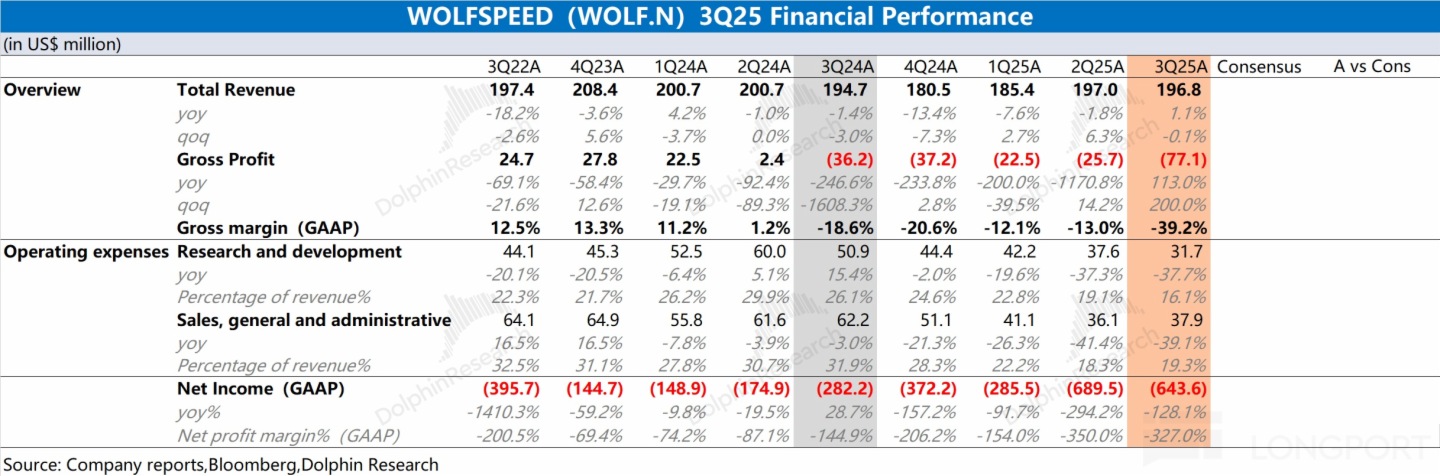

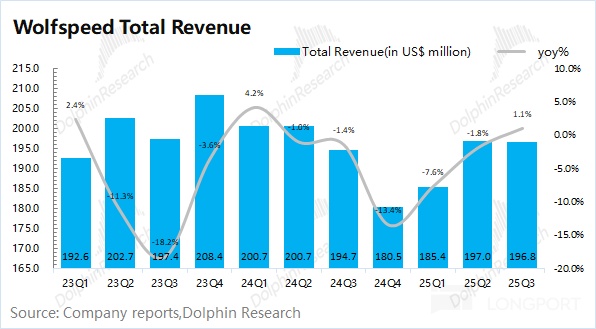

1、核心指标:Wolfspeed 在 2026 财年第一季度(即 25Q3)实现营收 1.97 亿美元,同比增长 1.1%,主要是受汽车市场需求放缓、工业&能源领域客户库存较高的影响。

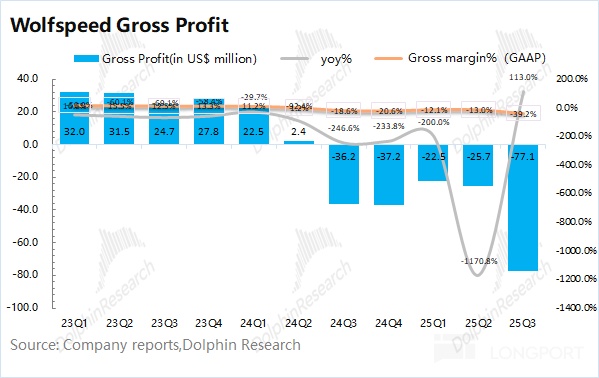

公司本季度的毛利率为-39.2%,其中包含 2900 万美元的特定库存储备,以及莫霍克谷(Mohawk Valley)工厂和 JP 工厂合计约 4700 万美元的产能利用率不足成本。若没有以上两项的影响,公司本季度毛利率大约将在 0% 附近。

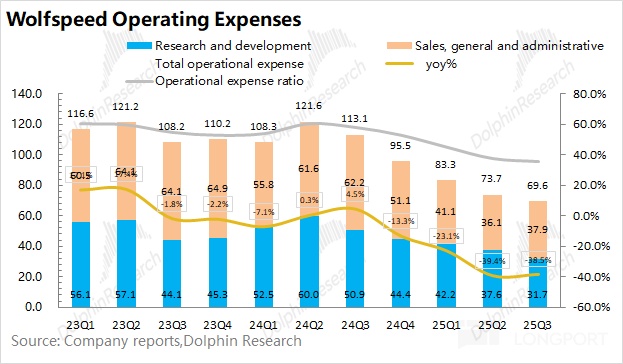

2、经营费用:Wolfspeed 在 2026 财年第一季度(即 25Q3)的核心经营费用为 0.7 亿美元,同比下滑 38.4%。从 2025 财年开始,公司已经着手裁员、降费的操作,公司研发费用和销售及管理费用都出现明显下滑,其中关闭达勒姆 150mm 工厂将大约削减 1000 人。由于公司营收端未见增长,公司当前核心经营费用率仍有 35.4%。

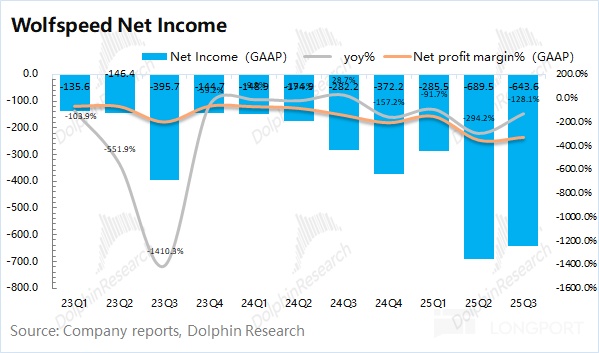

3、净利润:Wolfspeed 在 2026 财年第一季度(即 25Q3)实现净利润(GAAP)为亏损 6.44 亿美元,近两季度的亏损都在 6 亿美元以上。

值得注意的是,公司本季度的亏损中包含了 5.04 亿美元的重组相关费用,若剔除该影响,公司本季度的亏损额将回落至 1.4 亿美元,较 2025 财年有明显回落,裁员降费对减亏还是有帮助。

4、下季度指引:Wolfspeed 对 2026 财年第二季度(即 25Q4)收入指引为 1.5-1.9 亿美元,受客户在 Durham 工厂关闭前在本季度提前备货以及部分客户在重组期间寻求 “第二供应商” 的影响。由于公司将记录 “重大重组及会计调整项”,对于下季度盈利指引暂不提供。

海豚君整体观点:$Wolfspeed(WOLF.US) 渡过破产危机,关注后续的长期规划

Wolfspeed 本季度营收端未见增长,而利润端依然延续亏损的状态。而对于下季度,公司更是给出了环比下滑的指引,并没有提供盈利指引。而这主要是受公司本季度处于 “破产保护” 阶段,部分客户提前备货或寻求 “二供” 的影响。

虽然公司本季度亏损达到 6 亿美元以上,其中主要包括重组相关费用影响。若剔除该影响,公司本季度亏损缩减至 1.4 亿美元,主要受裁员降费的带动。但不容忽视的是,公司当前经营费用率依然达到 35.4%,主要还是得靠收入扩张或毛利率提升,来实现公司的 “扭亏为盈”。

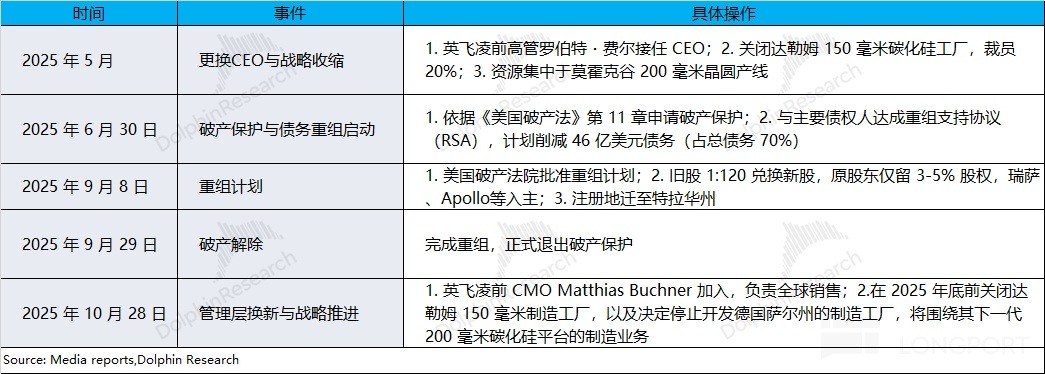

由于此前 Wolfspeed 处于持续亏损并濒临破产的状态,市场对公司都已经不再跟踪。而当前,公司通过重组计划将总债务削减近 70% 以及年度现金利息支出降低约 60%,已经退出美国破产法第 11 章破产保护程序。

对于本次财报,海豚君主要是关注 wolfspeed 在重组前后的变化情况:

Step 1:更换 CEO,调整战略重心。公司决定关闭了达勒姆 150mm SiC 工厂裁员 20%,将近 1000 人,战略集中于莫霍克谷 200mm 晶圆产线;

Step 2:开启破产保护,进行债务重组。公司开启破产保护程序,并计划与主债权人达成重组计划,削减 46 亿美元债务(占总债务 70%)。而在债务重组中,公司将旧股以 1:120 兑换新股,原股东仅留 3-5% 的股权,而瑞萨、Apollo 等主要债权人进行 “债转股”;

Step 3:破产解除,战略推进。在公司完成重组后,成功将总债务削减了约 70%,债务到期日延长至 2030 年,年度现金利息支出也随之降低了约 60%,并正式退出破产程序。公司任命 Matthias Buchner(前英飞凌营销高级副总裁)为全球销售高级副总裁兼首席营销官,公司将继续推进碳化硅业务。

Wolfspeed 在完成本次 “重组计划” 后,让公司避免了直接 “破产” 的境遇。通过将公司主要的债务以 “债转股” 的形式降低,能大幅度地减轻公司的 “压力”。而 “轻装上阵” 的 Wolfspeed,也能有更多的精力投入到公司主营的碳化硅业务中。

“无独有偶” 的是,英特尔在近期也陆续收到了美国政府、软银、英伟达等多方助力,将英特尔从 “破净” 的状态中拉了回来。如果将两件事情合在一起看,都反映了美国当前对 “本土半导体产能” 的重视。

整体来看,虽然公司仍处于业务增长乏力、延续亏损的状态,但 wolfspeed 通过重组至少帮助公司渡过了当前的 “破产” 危机。公司经营面的目标依然是 “扭亏为盈”,而这需要公司主营业务的扩张及毛利率的提升来完成,但当前还未看到明显的迹象。

即使公司仍旧面临 “亏损” 难题,但在美国 “制造业回归” 的背景下,仍给市场带来了 “兜底” 的信心。本次是公司完成重组后的首份财报,对于经营面,公司并未给出过多的信息。

公司将在 2026 年上半年公布 “全面长期战略计划”,届时将看到新管理层对公司未来发展的具体规划。当前公司首要的任务,依然是如何实现业务拓展和抓紧实现 “可持续盈利增长” 的经营面表现。更多详细信息,欢迎关注海豚君后续的管理层交流纪要等内容。

以下是 Wolfspeed 的具体数据及图表:

<本篇完>

海豚君关于 Wolfspeed 的相关研究

财报季

2025 年 1 月 30 日电话会《Wolfspeed:预计 2026 财年资本开支将显著降低(2QFY25 电话会)》

2025 年 1 月 30 日财报点评《Wolfspeed:不惊不喜,继续关厂、裁员、降费》

2024 年 8 月 22 日财报点评《持续亏损,Wolfspeed 会被卖身吗?》

2023 年 10 月 31 日财报点评《Wolfspeed:电车价格战,碳化硅成了牺牲品?》

2023 年 8 月 17 日电话会《扩产之下,盈利遥遥无期(Wolfspeed FY4Q23 电话会)》

2023 年 8 月 17 日财报点评《Wolfspeed:碳化硅,被撕下了 “高成长” 的外衣》

2023 年 4 月 27 日财报点评《Wolfspeed:再亏上亿,特斯拉击落 SiC 之王》

2023 年 1 月 26 日财报点评《Wolfspeed:功率上的明珠,碳化硅走下神坛?》

2022 年 10 月 27 日财报点评《Wolfspeed:下杀的是短期业绩,还是长期碳化硅信仰?》

深度

2022 年 9 月 23 日《Wolfspeed:碳化硅中的硬通货,太贵是 “原罪”》

2022 年 9 月 15 日《Wolfspeed:特斯拉带火的隐秘 “硬通货”》

直播

2023 年 4 月 27 日《Wolfspeed, Inc. 2023 财年第三季度业绩电话会》

2023 年 1 月 26 日《Wolfspeed, Inc. 2023 财年第二季度业绩电话会》

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号