2025年以来,港股市场已有78只新股IPO上市(另外有1只De-SPAC、1只介绍上市),合计募资约2139.53亿港元。最近一周(10月26日~11月1日),4家上市,7家招股,2家聆讯,33家递表。

最近一周,三一重工(AH)、滴普科技(18C)、剑桥科技(AH)、八马茶叶上市,4只新股于上市首日全部收涨。其中,滴普科技认购倍数达到7570倍,成为主板“超购王”,上市后3个交易日累计涨幅高达326.48%。

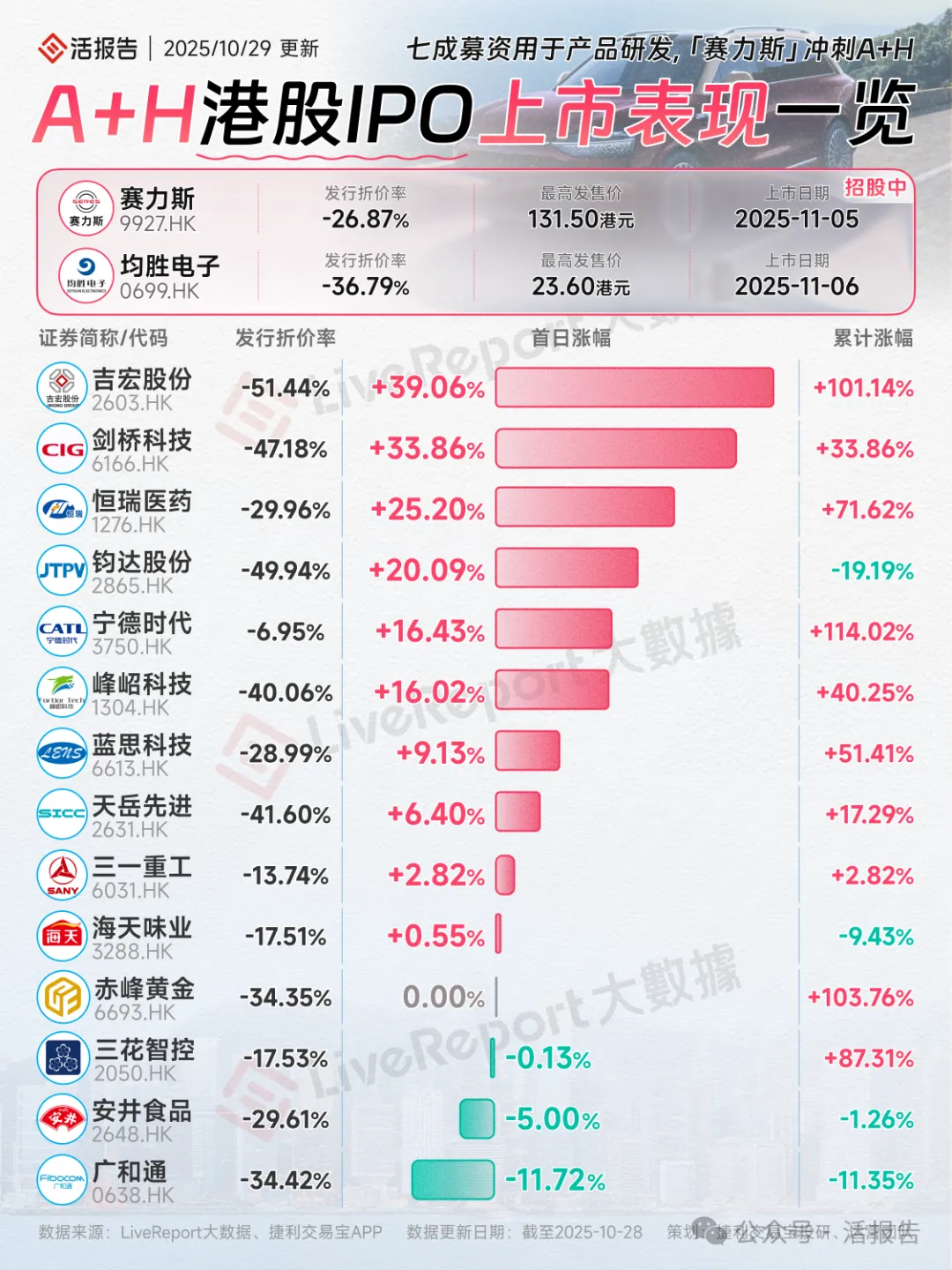

7家公司招股,均胜电子(AH)、小马智行-W、文远知行-W、旺山旺水-B、乐舒适仍在招股中;赛力斯(AH)、明略科技-W招股已结束。其中,赛力斯孖展认购资金约1320亿,孖展认购倍数约100倍,明略科技-W孖展认购资金约3524亿,孖展认购倍数约3462倍。

最近一周,中伟新材(AH)、乐舒适通过聆讯,其中乐舒适已经开启招股。

值得注意的是,排队香港上市的大军浩浩荡荡,近一周又有33家公司向港交所递交上市申请,冲刺港股IPO,包括:江西生物、海辰储能、纳芯微(AH)、拉拉科技-W、享道出行、瑞博生物-B、佰维存储(AH)、富瀚微(AH)、罗博特科(AH)、溜溜果园、鸣鸣很忙、红星冷链、嗨学网、天味食品(AH)、汉森软件、珀莱雅(AH)、千岛湖科技、天农集团、德镁医药、博瑞医药(AH)、新桥生物(美股)、海光芯正、鼎泰药物、芯德半导体、礼邦医药、麓鹏制药、硅基智能、菲仕技术、天瞳威视、涛涛车业(AH)、智慧互通、科拓股份、南华期货(AH)。

一、新股上市(4家)

最近一周,4只新股上市,其中,三一重工、剑桥科技为AH公司。

10月28日,4只新股同日登陆港交所。上市首日,滴普科技、八马茶业、三一重工、剑桥科技全部录得上涨,涨幅分别为150.56%、86.70%、2.82%、33.86%,成交额分别为6.12亿港元、3.55亿港元、29.92亿港元、27.93亿港元。

上市后3个交易日,滴普科技股价累涨326.48%,八马茶业股价累涨82.8%,三一重工股价累涨9.77%、剑桥科技股价累涨19.05%。

二、招股(7家)

最近一周,明略科技-W、赛力斯、均胜电子、小马智行-W、文远知行-W、旺山旺水-B、乐舒适等7家公司招股。

1、明略科技-W

明略科技-W (2718.HK)招股日期为2025年10月23日至2025年10月28日,并预计于2025年11月3日在港交所挂牌上市。

公司拟全球发售721.90万股(假设未行使调整权及超配权),最高招股价为141.00港元。本次稳价人为中金香港,发行比例为5.00%;公司发行采用机制B,初始公开分配10%,无强制回拨;发行后总市值为203.57亿港元。

若按最高价141.00港元计,募资总额约10.18亿港元;若公开固定10%,则国配部分约占9.16亿港元,本次有7家基石投资者参与,约参投4.59亿港元,占全球发售的45.1%;

基石投资者包括Huang River Investment(腾讯控股全资拥有)、郭敏芳、Treasure-stone、包莉娜、Hundreds Capital、GFH、QuantumPharm(晶泰控股)等。

2、赛力斯(AH)

赛力斯(9927.HK)招股日期为2025年10月27日至2025年10月31日,并预计于2025年11月5日在港交所挂牌上市。

公司拟全球发售1.0亿股(假设未行使调整权及超配权),最高招股价为131.50港元,较10月27日A股收盘价的159.03人民币,折价约为24.3%。本次稳价人为中金香港,发行比例为5.78%;发行采用机制B,初始公开分配10%,无强制回拨;发行后总市值为2279.64亿港元,H股市值为131.76亿港元。

若按最高价131.50港元计,募资总额约131.76亿港元;若公开固定10%,则国配部分约占118.59亿港元,本次有23家基石投资者参与,约64.21亿港元,占全球发售的48.73%。基石投资者包括:重庆产业母基金、林园基金、广发基金、新华资管、Bess Broadway、施罗德等。

3、均胜电子(AH)

均胜电子(0699.HK)招股日期为2025年10月28日至2025年11月3日,并预计于2025年11月6日在港交所挂牌上市。

公司拟全球发售1.55亿股(假设未行使调整权及超配权),最高招股价为23.60港元,较10月28日A股收盘价的31.79人民币,折价约为32.14%。本次稳价人为中金香港,发行比例为10.00%;发行采用机制B,初始公开分配10%,无强制回拨;发行后总市值为365.98亿港元,H股市值为36.60亿港元。

若按最高价23.60港元计,募资总额约36.60亿港元;若公开固定10%,则国配部分约占32.94亿港元,本次有7家基石投资者参与,约8.32亿港元,占全球发售的22.73%。基石投资者包括:JSC、宁波新质、Jump Trading、钟鼎资本、中邮理财等。

4、小马智行-W

在美上市的中国两大Robotaxi公司准备同日回归港股!小马智行-W(2026.HK)招股日期为2025年10月28日至2025年11月3日,并预计于2025年11月6日在港交所挂牌上市。公司拟全球发售4195.57万股(假设未行使调整权及超配权),最高招股价为180.00港元,较10月28日美股收盘价的21.87美元(ADR比例:1:1),溢价约为5.96%。

本次稳价人为高盛亚洲,发行比例为9.82%;发行采用机制B,初始公开分配10%,无强制回拨;发行后总市值为769.05亿港元。

若按最高价180.00港元计,募资总额约75.52亿港元;若公开固定10%,则国配部分约占67.97亿港元,本次有5家基石投资者参与,约9.32亿港元,占全球发售的12.34%。基石投资者包括:Ghisallo、Athos、Eastspring、Hel Ved、Ocean Arete。

5、文远知行-W

文远知行-W(0800.HK)招股日期为2025年10月28日至2025年11月3日,并预计于2025年11月6日在港交所挂牌上市。

公司拟全球发售8825万股(假设未行使调整权及超配权),最高招股价为35.00港元,较10月28日美股收盘价的11.72美元(ADR比例:1:3),溢价约为15.36%。

本次稳价人为中金香港,发行比例为8.60%;公司根据港交所第18C章特专科技公司规则上市,故初始公开分配5%,最高可回拨至20%;发行后总市值为359.32亿港元。若按最高价35.00港元计,募资总额约30.89亿港元;若公开固定10%,则国配部分约占67.97亿港元,本次无基石投资者参与。

6、旺山旺水-B

旺山旺水-B(2630.HK)招股日期为2025年10月28日至2025年11月03日,并预计于2025年11月6日在港交所挂牌上市。

公司拟全球发售1759.78万股(假设未行使调整权及超配权),区间招股价为32.00-34.00港元。本次稳价人为中信里昂,发行比例为10.50%;发行采用机制B,初始公开分配10%,无强制回拨;发行后总市值为53.63-56.98亿港元,H股市值为21.34-22.67亿港元。

若按中间价33.00港元计,募资总额约5.81亿港元;若公开固定10%,则国配部分约占5.23亿港元,本次无基石投资者参与。

7、乐舒适

乐舒适(2698.HK)招股日期为2025年10月31日至2025年11月5日,并预计于2025年11月10日在港交所挂牌上市。

公司拟全球发售9088.40万股(假设未行使调整权及超配权),区间招股价为24.20-26.20港元,本次稳价人为中金香港,发行比例为15.00%;发行采用机制B,初始公开分配10%,无强制回拨;发行后总市值为146.62亿-158.74亿港元。

若按中间价25.20港元计,募资总额约22.90亿港元;若公开固定10%,则国配部分约占20.61亿港元,本次有20家基石投资者参与,约10.80亿港元,占全球发售的47.14%。基石投资者包括:BA Capital、Arc Avenue、南方基金、富国基金、易方达基金等。

三、通过聆讯(2家)

最近一周,2家公司通过聆讯。

1、乐舒适(已开启招股)

2025年10月26日,分拆自森大集团、总部位于阿联酋迪拜机场自贸区的乐舒适通过港交所聆讯,拟在香港主板上市,联合保荐人是中金、中信证券、广发证券香港。

公司是主要销售婴儿纸尿裤、婴儿拉拉裤、卫生巾和湿巾等婴儿及女性卫生用品的供应商。2024年收入为4.54亿美元,净利润0.95亿美元,2025年前4个月收入1.61亿美元,净利0.31亿美元。

2、中伟新材

A股三元前躯体龙头中伟股份(300919.SZ)于2025年10月30日通过港交所聆讯,即将在香港主板上市,联席保荐人为摩根士丹利、华泰国际。

2024年收入为402.23亿元,同比增长17.36%,净利润为17.88亿元,同比下滑14.89%;2025年上半年收入为213.23亿元,同比增长6.16%,净利润为7.06亿元,同比下滑38.95%。截至2025年10月31日收盘,中伟股份市值约为435亿人民币。

四、递表公司(33家)

最近一周,33家公司在港交所递交上市申请。

1、江西生物

江西生物于2025年10月26日第2次向港交所递交招股书,拟在香港主板上市,联席保荐人分别为中金公司及招商证券。

公司是中国最大的人用破伤风抗毒素(「人用TAT」)提供商和出口商,也是全产业链贯通的抗血清平台商。2024年度收入约2.21亿人民币,同比增长11.48%,净利润约为0.75亿人民币,同比增长35.43%;2025年上半年收入约1.0亿人民币,同比增长12.96%,净利润约0.37亿人民币,同比增长118.02%。

2、海辰储能

海辰储能于2025年10月27日首次向港交所递交招股书,拟在香港主板上市,联席保荐人为华泰国际、中信证券、农银国际、中银国际。

公司是全球领先的一体化储能解决方案服务商。2025年上半年收入为69.71亿元,同比增长224.61%,净利润为2.13亿元,同比扭亏为盈。公司曾于2023年和华泰证券订立A股上市前辅导协议。

3、纳芯微(AH)

纳芯微于2025年10月27日第2次向港交所递交招股书,拟在香港主板实现A+H上市,联席保荐人为中金公司、中信证券、建银国际。截至10月底,公司A股总市值约为245亿元人民币。

公司是中国领先的模拟芯片提供商,2025年上半年收入15.24亿元,同比增长80%;净亏损0.78亿元,同比收窄71%;毛利率近33%。

4、拉拉科技-W

2025年10月27日,拉拉科技第6次向港交所递交招股书,拟在香港主板上市,联席保荐人为高盛、美林、摩根大通。

公司是领先的科技赋能、数据驱动的物流交易平台,2025年上半年收入9.35亿元,净利润2.45亿元,同比增长33%。

5、享道出行

2025年10月28日,享道出行首次向港交所递交招股书,拟在香港主板上市,联席保荐人为中金公司、国泰君安国际。公司是中国领先的全场景智慧出行综合体,2025年上半年收入30.13亿元,净亏损1.15亿元,毛利率11.33%。

6、瑞博生物-B

瑞博生物-B于2025年10月28日第二次向港交所递交招股书,拟在香港主板上市,联席保荐人为中金公司及花旗。

公司是研究和开发小核酸药物、尤其专注于siRNA疗法的全球领军者,有六款自研药物资产处于临床试验,涉及心血管、代谢类、肾脏和肝脏疾病的七种适应症,其中四款处于2期临床试验中。2024年度收入人民币约1.43亿元,亏损约为2.81亿元,亏损同比收窄35.63%;2025年上半年收入约1.04亿元,同比增长56.57%,亏损约0.98亿,同比收窄30.94%。

7、佰维存储(AH)

佰维存储于2025年10月28日向港交所递交招股书,拟在香港主板上市,独家保荐人为华泰国际,公司已在A股上市,证券代码为:688525.SH,截至2025年10月29日收盘,公司总市值608.12亿元人民币。

公司是一家面向AI时代的领先独立半导体存储解决方案提供商,拥有业内稀缺的「主控芯片x创新存储方案设计x先进封测」全栈技术能力。2025年上半年公司收入39.12亿人民币,同比增长13.70%,净亏损2.41亿人民币,同比由盈转亏。

8、富瀚微(AH)

2025年10月28日,富瀚微首次向港交所递交招股书,拟在香港主板实现A+H上市,独家保荐人为华泰国际。公司于2017年2月在A股创业板上市,代码为300613。截至2025年10月29日,市值约109.26亿人民币。

公司是全球领先的智能视觉处理芯片供货商,2025年上半年收入6.87亿元,净利润182.6万元,研发费用率近25%。

9、罗博特科(AH)

罗博特科于2025年10月28日向港交所递交招股书,拟在香港主板上市,联席保荐人为华泰国际、花旗、东方证券;此外,公司已在A股上市,证券代码为:300757.SZ,最新总市值372亿元人民币。

公司是一家全球领先的高精密智能制造设备及系统供应商。公司的自动化设备与智能工厂一站式解决方案,是制造光互连、光传感及光计算产品,以及光伏电池的关键设备与核心支撑。2025年上半年公司收入2.48亿人民币,同比下滑65.54%,净亏损0.12亿人民币,同比由盈转亏。

10、溜溜果园

2025年10月28日,溜溜果园第二次向港交所递交招股书,拟在香港主板上市,联席保荐人为中信证券、国元国际。

公司是一家专注于西梅产品的果类零食公司,2024年收入16.16亿元人民币,毛利率36.04%,净利润1.48亿元,同比增长49%;2025年上半年收入9.79亿元,净利润1.06亿元。

11、鸣鸣很忙

“零食很忙”、“赵一鸣”品牌母公司鸣鸣很忙于2025年10月28日向港交所递交招股书,拟在香港主板上市,这是公司第2次递交上市申请,联席保荐人为高盛、华泰国际。

2024年公司收入为393.4亿元,同比增长282%,净利润为8.3亿元,同比增长277%;2025年上半年收入为281.24亿元,同比增长86.52%,净利润为8.77亿元,同比增长246.34%。

12、红星冷链

红星冷链于2025年10月28日第二次向港交所递交招股书,拟在香港主板上市,联席保荐人为建银国际及农银国际。

公司是领先的冷冻食品交易和冷冻仓储服务综合服务平台,总部位于湖南省长沙市。2024年度收入约2.33亿人民币,同比增长15.77%,毛利约1.23亿人民币,同比增长5.89%,净利润约为0.83亿人民币,同比增长10.05%;2025年上半年收入约1.18亿,净利约0.40亿人民币。

13、嗨学网

嗨学网于2025年10月28日向港交所递交招股书,拟在香港主板上市,独家保荐人为招银国际。

公司是中国第四大在线职业能力培训服务提供商,2024年收入5.11亿元,净亏损0.91亿元;2025年上半年收入2.32亿元,同比下滑5.48%,净亏损1.58亿,同比扩大125.49%。

14、天味食品(AH)

2025年10月30日,天味食品首次向港交所递交招股书,拟在香港主板实现A+H上市,独家保荐人为中金公司。其已于2017年11月在A股主板上市,代码603605。截至2025年10月30日,公司总市值超120亿人民币。

公司是中国第四大复合调味品公司,2025年上半年收入13.73亿元,净利润2.02亿元,毛利率近38%。

15、汉森软件

2025年10月30日,汉森软件首次向港交所递交招股书,拟在香港主板上市,联席保荐人为国金证券、中信证券。公司是一家全链条数字打印解决方案供应商,2025年前8月收入3.25亿元,净利润0.68亿元,毛利率达56%。

16、珀莱雅(AH)

2025年10月30日,珀莱雅首次向港交所递交招股书,拟在香港主板上市,联席保荐人为中金公司、瑞银。公司已于2017年11月在A股上市,代码为603605,截至10月31日收盘,总市值约292亿人民币。

公司是中国本土领先的多品牌美妆集团,2024年营收人民币107.78亿元,净利润15.85亿元,毛利率71.39%;2025年上半年营收人民币53.62亿元,净利润8.26亿元。

17、千岛湖科技

2025年10月30日,鲟龙科技首次向港交所递交招股书,拟在香港主板上市,联席保荐人为中信证券、中信建投国际。公司是全球最大的鱼子酱企业,2025年上半年收入3.02亿元,净利润1.76亿元,同比增长达41%。

18、天农集团

2025年10月30日,天农集团首次向港交所递交招股书,拟在香港主板上市,独家保荐人为招商证券国际。公司是中国规模最大的清远鸡提供商,2025年上半年收入22.21亿元,净利润1.27亿元,毛利率15.51%。

19、德镁医药

德镁医药于2025年10月30日向港交所递交招股书,拟在香港主板上市,独家保荐人为华泰国际,需注意的是,该公司以介绍方式上市。

公司是一家中国领先、专业聚焦创新皮肤健康产品的医药企业,围绕皮肤处方药及皮肤学级护肤品的研、产、销一体化运营,致力于提供从预防、治疗到长期护理的皮肤健康综合解决方案。2025年上半年公司收入4.98亿人民币,同比增长104.27%,净利0.31亿人民币,同比增长43.62%。

20、博瑞医药(AH)

博瑞医药于2025年10月30日向港交所递交招股书,拟在香港主板上市,独家保荐人为华泰国际,公司已在A股上市,证券代码为:688166.SH。截至10月底,公司总市值约243亿元人民币。

公司是一家以创新为驱动力的全球制药企业,致力在代谢及呼吸系统疾病以及其他尚有大量未满足医疗需求的治疗领域中开创突破性成果。2025年上半年公司收入5.24亿人民币,同比下滑18.67%,净利165.7万人民币,同比下滑97.98%。

21、新桥生物

10月31日,新桥生物首次递表港交所,联席保荐人为高盛、中信证券。公司已在美股上市,代码NBP.US,截至10月31日收盘,公司总市值5.71亿美元。

新桥生物是一家采用不限治疗领域发展策略的全球性生物技术平台公司,主要专注于开发自主研发的创新型精准免疫肿瘤药物,用于癌症治疗。公司的核心产品givastomig是一种新型双特异性抗体,可同时靶向主要表达于胃癌、食管癌及胰腺癌的肿瘤抗原Claudin18.2,以及T细胞共刺激分子4-1BB。

22、海光芯正

10月31日,海光芯正首次递表港交所,保荐人为华泰。公司是光电互连产品提供商,提供光模块、有源光缆(「AOC」,其将光模块及光纤缆线集成为单一组件以实现高速互连)及其他产品。

23、鼎泰药物

10月31日,鼎泰药物首次递表港交所,联席保荐人为花旗、海通证券。公司成立于2008年,是一家致力于为全球制药公司及科研机构提供以疾病生物学为基础的一体化解决方案的新型合同研究组织(CRO)公司。

24、芯德半导体

10月31日,芯德半导体首次递表港交所,保荐人为华泰。公司是一家半导体封测技术解决方案提供商,主要从事开发封装设计、提供定制封装产品以及封装产品测试服务。

25、礼邦医药

10月31日,礼邦医药首次递表港交所,联席保荐人为富瑞金融、美林、华泰。公司是专注于肾脏领域的全球领先生物制药公司。

26、麓鹏制药

10月31日,麓鹏制药首次递表港交所,保荐人为中信证券。公司是一家全球领先的生物制药公司,拥有自主研发的BeyondX口服药物化学平台,专注于设计、发现、临床开发及商业化超越传统药物发现「五规则」指南分子化学空间定义的高生物利用度口服药物,以满足全球癌症及自身免疫性疾病患者未获满足的医疗需求。

27、硅基智能

10月31日,硅基智能首次递表港交所,联席保荐人为招银国际、星展亚洲。公司是中国最大的数字人智能体提供商,提供卓越的硅基劳动力。

28、菲仕技术

10月31日,菲仕技术首次递表港交所,保荐人为中金公司。公司是中国领先、全球布局的电驱动解决方案供应商,提供综合及定制化的电驱动系统及解决方案,为全球多元化的应用场景提供动力。

29、天瞳威视

10月31日,天瞳威视首次递表港交所,联席保荐人为中银国际、汇丰、华泰。公司是中国领先的以软件为核心的智能驾驶解决方案提供商,向全球市场提供全方位的智能驾驶解决方案,涵盖L2-L2+级及L4级自动化水平,并在各个自动化级别领域均实现了卓越的商业化往绩。

30、涛涛车业(AH)

10月31日,涛涛车业首次递表港交所,保荐人为中信证券。公司已在A股上市,代码301345.SZ,截至10月31日收盘,公司A股总市值约为260亿元人民币。

公司是一家致力于提供户外休闲及电动出行解决方案的全球领先企业;根据弗若斯特沙利文的资料,按收入计,公司于2024年在全球电动低速车行业中排名第二,全球市场份额约为8.4%。

31、智慧互通

10月31日,智慧互通首次递表港交所,保荐人为中信证券、建银国际。公司是一家中国领先的人工智能技术、产品空间智能解决方案提供商,于透过结合先进产品与服务开发高精度人工智能解决方案方面具备独特技术实力,特别专注于城市交通管理领域。

32、科拓股份

10月31日,科拓股份第二次递表港交所,保荐人为中金公司、民银资本。公司是中国第二大智慧停车空间运营商,2024年收入8亿元,净利润0.87亿元,毛利率近46%,净利率近11%。

33、南华期货(AH)

南华期货于2025年10月31日再次向港交所递交招股书,拟在香港主板上市,独家保荐人为中信证券。公司于2019年在A股上市,目前市值约127亿人民币。

公司已于2025年9月19日通过中国证监会备案,拟发行不超过123,807,500股境外上市普通股并在香港联合交易所上市。

公司是专注于期货及衍生品的全球领先金融服务提供商,2024年经营收入超57亿元,净利润4.58亿元,经营利润率及净利率分别达9.08%及8.02%。

五、近期港股IPO市场情况

据LiveReport大数据,近10家上市新股平均发行市值为285.77亿,最大市值为三一重工,最小市值为挚达科技;平均发行PE为50.37倍,PE处于高位水平;平均申购人数为245,932人,平均认购倍数为3231.69倍;平均基石占比为35.24%,基石平均比例略有回升;

近10只新股暗盘平均上涨66.15%,首日平均上涨65.16%,整体来看,新股上市后的表现仍然非常亮眼,仅有少数破发。

文章来源:活报告公众号

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号